'긴축 기조' 고수한 Fed…내년 최종금리 전망 年 5.1%로 높였다

물가상승률 예상보다 높아"

성장률·실업률도 악화 전망

월가는 금리인하에 베팅

"美 경기 침체 국면 빠지면

Fed 조기 긴축 중단" 기대

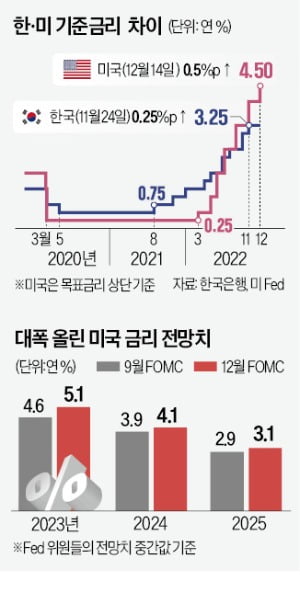

확 올라간 금리 전망

Fed는 금리를 더 올리는 만큼 경제성장률과 실업률은 더 악화할 것으로 봤다. 이번엔 올해 미국 성장률이 0.5%를 기록한 뒤 내년에도 0.5%를 유지할 것으로 예측했다. 지난 9월 전망에선 올해 성장률이 0.2%로 떨어진 뒤 내년에 1.2%로 상승할 것으로 예상했다. 3.7%인 실업률은 내년에 4.6%로 올라 2024년까지 유지할 것으로 전망했다. 지난 9월엔 내년과 2024년 실업률을 모두 4.4%로 예상했다.

인플레이션은 Fed의 목표치인 2%에서 더 멀어질 것으로 봤다. Fed는 지난 9월엔 올해 개인소비지출(PCE) 전망치를 5.4%로 잡았지만 이번엔 5.6%로 올렸다. 내년 PCE 증가율도 2.8%에서 3.1%로 높였다.

제롬 파월 Fed 의장은 기자회견에서 “서비스 부문을 중심으로 물가 상승률이 예상보다 빨리 떨어지지 않아 물가 목표치인 2%가 될 때까지 계속 제약적 조건을 유지할 것”이라고 강조했다. ‘내년에 금리를 내릴 가능성이 있냐’는 질문에 “내년 경제전망 상에 금리 인하는 없다”고 일축했다. 또 ‘2%인 물가 목표치를 높일 계획이 있냐’고 묻자 “현재로선 고려하지 않고 있다”고 잘라 말했다.

변수는 노동시장

시장에서는 내년 이후 미국이 침체에 빠질 가능성이 높아 Fed가 현재 계획대로 금리를 올리기 힘들 것이란 기대도 나온다. 블룸버그통신은 “채권 투자자들이 Fed의 매파적 어조를 무시하고 내년 금리 인하 가능성을 크게 보고 있다”고 분석했다. 이날 기준금리 전망을 반영하는 2년 만기 미 국채금리는 전일 대비 0.05bp(1bp=0.01%포인트) 내린 연 4.2178%로 끝났다. 10년 만기 국채금리도 2.84bp 하락한 연 3.4792%로 마감했다.금리선물 시장도 마찬가지였다. 시카고선물거래소 페드워치에 따르면 Fed가 내년 2월 FOMC 때 25bp 올릴 확률이 전날 35%에서 74%로 높아졌다. 50bp 인상할 가능성은 51%에서 25%로 떨어졌다. Fed는 내년 최종 금리 수준을 연 4.6%에서 연 5.1%로 높였지만 금리선물 시장의 중간값은 전날과 거의 비슷한 연 4.8%대를 유지했다. 로열뱅크오브캐나다(RBC)는 “인플레이션이 정점을 지났고 성장 모멘텀이 약화되는 상황에서 Fed가 내년 말까지 금리를 연 5%대로 유지하기는 어려울 것”이라고 내다봤다.

시장에선 노동시장도 큰 변수가 될 것으로 보고 있다. 노동 수급이 개선돼 임금 상승률이 완화하면 인플레이션의 주범인 서비스 물가가 안정돼 Fed가 금리를 덜 올리게 된다는 설명이다. 프랑스의 크레디아그리콜(CA-CIB)은 “인플레이션이 계속 하락한다면 Fed는 예정보다 더 빨리 긴축을 중단할 수 있다”고 예상했다.

워싱턴=정인설 특파원 surisuri@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![억울한 '사면초가'…발묶인 파월 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36555316.3.jpg)

![[포토] 초대 올림픽때 만들어진 범선 타고 성화 출발](https://img.hankyung.com/photo/202404/AA.36552354.3.jpg)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[단독] 대법원, 13년 만에 '솜방망이' 사기 양형기준 손본다](https://timg.hankyung.com/t/560x0/photo/202404/02.25002593.3.jpg)