CFD 투자 넉달 새 3배로 껑충

국내에서는 교보증권 등 6곳이 CFD 서비스를 제공중이며 다른 대형 증권사도 상당수가 준비하고 있다. 법인도 CFD를 이용할 수 있지만 실제로는 개인이 대부분이다. 개인 중에서는 전문투자자로 등록한 사람만 CFD를 이용할 수 있는데 최근 등록 요건이 완화되면서 수가 크게 늘어 ‘무늬만 전문투자자’라는 지적도 나오는 상황이다.

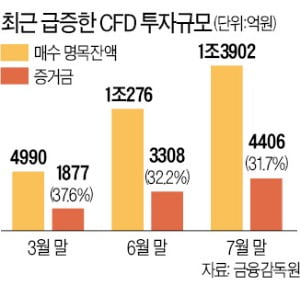

명목 잔액은 해당 시점에의 매수 종목 평가금액을 말한다. 3월 이후 코스피지수 상승을 감안해도 세 배 급증은 CFD 시장이 급성장했다는 걸 보여준다는 평가가 나온다. 투자자가 증권사에 납입한 증거금 비중은 갈수록 줄고 있다. 6개 증권사의 CFD 매수 증거금률(증거금/매수 명목 잔액)은 3월 37.6%에서 7월 31.7%로 감소했다.

CFD 매수 명목잔액을 증권사별로 보면 지난달 교보증권이 6747억원으로 가장 많았다. 이어 키움증권 3740억원, DB금융투자 1846억원, 하나금융투자 743억원, 한국투자증권 712억원, 신한금융투자 114억원 등이었다. 명목잔액 1~3위인 교보증권·키움증권·DB금융투자의 증거금률은 각각 29.4%·24.5%·26.5%로, 6개 증권사 평균(41.0%)보다 낮다.

CFD 투자가 전체 주식시장에서 차지하는 비중은 아직 작다. 지난달 말 CFD 매수 명목잔액은 신용융자 잔액(16조원)의 약 10분의 1에 불과하다. 그러나 종목별로 보면 시총이 작은 코스닥시장 종목 중에서 CFD 매수금액이 10%에 달하는 것도 있다. 이런 종목은 주가가 떨어져 반대매매가 나오면 추가 폭락 위험이 있다.

유가증권시장 상장종목 한신공영은 지난달 말 CFD 매수금액이 179억원이었다. 이 종목 시총(1585억원)의 11.3%에 달한다. 타이거일렉(9.0%), 티에스이(7.5%), 엔에스쇼핑(7.5%), 인크로스(6.3%), 키네마스터(5.6%) 등도 같은 시기 전체 시총에서 CFD 매수 금액이 차지하는 비중이 작지 않았다.

공매도가 재개되면 CFD 투자자가 급증할 거라는 전망도 나온다. 개인 투자자도 CFD로 매도 포지션을 취하면 공매도를 할 수 있기 때문이다. 일반적인 공매도는 개인이 하기 어려운데 CFD를 이용하면 훨씬 쉬워지는 것이다. 지난 3월 공매도가 금지된 뒤로는 CFD 매도금액이 거의 없어졌는데 재개되면 상황이 달라질 수 있다.

금감원은 증권사를 상대로 CFD 건전성 관리 상황을 수시로 파악하고 있다. 금감원 관계자는 “최근 CFD를 통한 투기적 거래 가능성이 높아지고 있다”며 “금융위윈회와 협의해 투자자 보호를 위한 방안을 모색하고 있다”고 말했다.

강 의원은 “CFD 시장이 커지면서 투자자 손실 위험과 시장 변동성 확대 가능성이 높아지고 있지만 이에 대한 대책은 아직 미흡한 상황”이라며 “금융당국은 관련 위험을 줄이기 위한 방안을 서둘러 마련해야 한다”고 말했다.

양병훈 기자 hun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![코로나19 재확산…코스피, 2300선 등락 전망[주간전망]](https://img.hankyung.com/photo/202008/ZA.22210426.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)