기업과 '3000억 세금 전쟁'…국세청, 첫 일부 승소

해외지급보증수수료 소송, 국세청 줄줄이 패소했지만

'무디스 과세 모형' 제시로 산출 합리성 첫 인정받아

국세청 - 기업간 조정 늘듯

12일 법조계에 따르면 서울행정법원 제3부는 포스코대우(옛 대우인터내셔널)가 2009~2012회계연도의 해외 자회사 지급보증수수료와 관련해 국세청이 2013년 11월 추징한 총 9억6000여만원의 법인세를 취소해 달라고 제기한 소송에 대해 지난달 중순 “5억2800만원만 과세하고 나머지는 취소하라”고 판결했다.

세무업계는 이번 판결이 형식적으론 포스코대우의 일부 승소처럼 보이지만 실질적으로는 국세청이 일부 승소한 소송이라는 분석을 내놓고 있다.

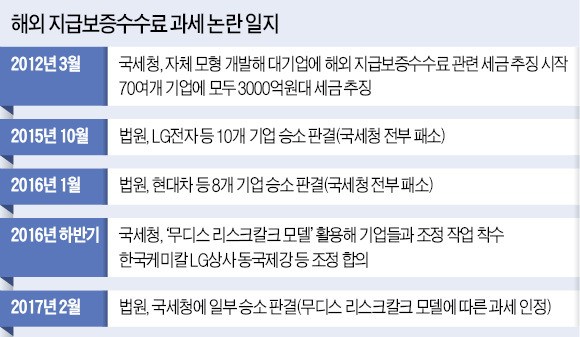

국내 기업들은 해외 자회사가 현지에서 대출받을 때 지급보증을 해주고 그 대가로 지급보증수수료를 받는다. 국세청은 2012년부터 이 수수료에 대해 대대적인 법인세 추징을 해왔다. 기업들이 관례적으로 보증액의 0.1~0.3% 수수료만 받는 것은 해외 자회사에 부당한 특혜를 줘 본사 소득을 줄임으로써 법인세를 탈루하는 행위라고 판단한 데 따른 것이다. ▶본지 1월21일자 A4면 참조

과세를 위해 국세청은 자체적으로 계산 모형(국세청 모형)을 개발해 보증액의 1~2%에 달하는 적정 수수료를 추정한 뒤 실제 받은 수수료와의 차액에 대해 법인세를 부과했다. 이로 인해 법인세 추징을 받은 기업은 모두 70여곳, 추징액은 총 3000억원대에 달하는 것으로 파악된다.

◆“무디스 모형 가장 합리적”

기업들은 국세청의 세금 추징에 반발하면서 일제히 조세 소송에 들어갔다. 법원은 수년간의 재판 끝에 2015년 10월부터 국세청에 “부과한 법인세 전액을 취소하라”는 판결을 예외없이 내려왔다. 법원은 과세의 필요성은 인정했지만 국세청 모형이 △산업별 차이 무시 △일부 재무비율만 활용 △국내 통계를 통한 해외 자회사 부도율 추정 등 방법론적 문제가 많아 추징액 전액을 인정할 수 없다고 판단했다.

국세청이 이런 문제를 해결하려고 찾아낸 방법이 바로 ‘무디스 모형’(무디스 리스크칼크 모형)이다. 글로벌 신용평가회사 무디스가 보유한 방대한 지역·국가·산업·업종별 기업데이터와 부도율 등을 활용해 적정 지급보증수수료를 추정할 수 있도록 도와주는 모형이다. 국세청은 이번 포스코대우와의 재판에서 무디스 모형을 ‘예비 방법’으로 추가했고 재판부는 이를 인용해 국세청의 일부 승소 판결을 내린 것이다.

재판부는 판결문에서 “무디스 모형에 따른 지급보증수수료 산정은 분쟁 해결을 위해 가장 합리적이고 바람직한 방법”이라며 “국세청이 이에 기반해 법인세를 부과하는 것은 정당하다”고 밝혔다.

◆유사 소송에도 영향 클 듯

이번 판결은 무디스 모형의 합리성에 대해 법원이 공식 인정했다는 점에서 유사 소송에도 큰 영향을 줄 것이란 분석이 많다. 국세청은 1심 패소 후 진행하는 모든 항소심에도 무디스 모형을 ‘예비 방법’으로 추가한 상태다. 항소심 재판부도 무디스 모형의 합리성을 인정하고 소송 당사자들에게 판결 전 조정 시도를 권고한 것으로 알려졌다.

한화케미칼, LG상사, 동국제강 등은 국세청과의 조정을 받아들여 법인세 추징액의 50~80%를 감면받고 소송을 취하했다. 조정을 원하지 않는 기업은 계속 항소심을 진행 중이다. 한 대기업 회계담당자는 “이번 판결과 같은 판결이 항소심이나 1심 재판부에서 잇따를 경우 대법원까지 소송을 끌지 않고 무디스 모형에 따른 조정을 통해 국세청과의 지급보증수수료 관련 분쟁을 끝내는 기업이 급증할 가능성이 높다”고 전망했다. 그는 “앞으로 기업들이 해외 자회사 지급보증을 해줄 때도 관련 수수료는 무디스 모형에 따라 주고받는 업무 관행이 갈수록 확산될 것”이라고 말했다.

■ 해외 지급보증수수료

해외에 있는 자회사가 현지 금융회사 등에서 대출을 받을 때 모회사가 지급보증을 해 주고 자회사로부터 받는 수수료. 기업은 관례적으로 지급보증액의 0.1~0.3%를 받아왔지만 국세청은 수수료율이 적정 수준보다 낮다고 판단하고 2012년부터 법인세를 추징했다.

이상열/안대규 기자 mustafa@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)