IPO 활성화 위해 '코너스톤 투자' 내년 도입

장기투자 약속 후 공모주 배정

코너스톤 투자자 제도는 IPO 증권신고서 제출 이전에 장기 보호예수 등의 조건을 확약한 기관투자가에 공모주 일부를 배정하는 제도다. 2007년 홍콩증시에서 처음 도입했다. 이후 싱가포르 등 아시아지역 국가 중심으로 도입했다. 국내에서는 2018년 한국거래소가 제도 도입 의사를 밝히면서 공론화했다.

금융위는 제도 도입을 위해 상반기 내 국회 입법 논의에 나서겠다는 방침이다. 제도 도입을 위해서는 ‘사전 공모 행위’를 금지한 자본시장법 개정이 필요하다.

금융위는 금융투자업계의 해외 경쟁력을 강화하기 위해 증권사 해외 법인의 대출 규제를 완화하기로 했다. 이윤수 국장은 “대형 증권사 해외 법인의 기업 신용공여와 관련한 순자본비율(NCR) 제도를 개선해 나가겠다”고 말했다.

공모가 산정 전 기관 장기물량 확보…허수 청약 막고, 주가 변동성 낮춰

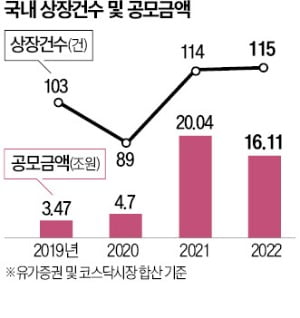

금융위원회는 ‘코너스톤 투자자’ 제도가 도입되면 지난해 글로벌 금리 인상 등의 여파로 침체 양상을 보이고 있는 기업공개(IPO) 시장 활성화에 도움을 줄 것으로 기대하고 있다. 공모가격 산정 전에 기관투자가가 상당수의 장기 투자 물량을 확보할 수 있어 상장 후 주가 변동성을 낮추는 데도 기여할 수 있다는 평가다.개인투자자 등이 적정한 공모가격을 찾는 데 활용할 수도 있고 허수성 청약을 방지하는 역할도 할 수 있을 것이란 전망이 나오고 있다. 특정 기관투자가가 공모가 확정 전에 자신이 제시한 가격으로 일부 공모 물량을 배정받기 때문이다. 수요예측에 앞서 한 차례 더 기관의 투자 가격이 제시되기 때문에 가격 발견 기능이 강화된다.

금융위는 지난해 말 IPO 건전성 제고의 일환으로 증권신고서 제출 이전 수요 조사를 허용하는 등 대책을 내놨다. 허수성 청약으로 인한 공모주 가격 발견 기능 훼손 등의 부작용을 방지하겠다는 취지였다. 하지만 증권업계에서는 공모가격 적정성을 확보하기 위해서는 코너스톤 투자자 제도 도입과 연계돼야 한다는 분석이 많았다. 한 증권사 IPO 담당 임원은 “코너스톤 투자자 제도가 도입되면 국내 IPO 시장의 주도권이 중소형 기관투자가에서 국민연금 등 대형 기관투자가로 넘어갈 것”이라고 말했다.

금융위는 국내 대형 증권사(종합금융투자사) 해외법인의 기업 신용공여와 관련한 NCR(순자본비율) 제도를 개선하기로 했다. 증권사의 NCR은 재무 건전성을 가늠하는 지표로 위험값이 클수록 비율을 떨어뜨린다.

현재 NCR 산정 시 종합금융투자사의 기업신용 공여는 거래 상대방 신용 등급에 따라 차등화된 위험값(1.6~32%)을 적용한다. 하지만 증권사 해외법인이 대출할 경우 위험값은 100%로 일률 적용해왔다. 증권업계는 이런 위험값 적용이 해외법인의 글로벌 사업을 제약하는 문제가 있다고 지적해왔다.

증권업계 관계자들은 금융위의 이번 조치가 대형 증권사의 해외 사업 확대에 실질적인 도움을 줄 것으로 전망했다. 금감원은 2019년 NH투자증권이 해외 계열사에 신용 공여를 했다는 이유로 과징금을 부과한 적이 있는데, 이번 조치로 이 같은 족쇄가 사라질 수 있다는 것이다. 한 증권사 관계자는 “해외 사업의 경쟁력이 강화되고 비즈니스를 확대하는데 긍정적 영향을 줄 것”이라고 말했다.

이동훈/양병훈/선한결 기자 leedh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)