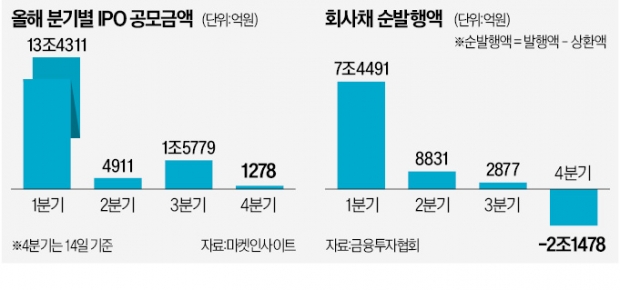

大魚급 IPO 줄줄이 연기…'AA급 회사채' 발행금리도 年 5% 넘어

IPO 공모액 10분의 1 토막

증시 침체·고금리에 투자 위축

라이온하트 등 공모 잇단 철회

LG CNS는 연말 이후로 미뤄

회사채 시장도 냉각기

A급 이하 미매각 사태 줄이어

SK리츠 등 AA급도 물량 못채워

기업들 '돈맥경화' 갈수록 심화

증시 한파에 싸늘해진 IPO·유상증자

증시 침체와 금리 급등으로 인해 투자심리가 위축되자 IPO 시장이 냉각기에 들어섰다는 분석이다. 시장 상황이 악화하면서 기업이 생각한 적정 기업가치를 인정받기 어려워졌다. 쏘카, 더블유씨피 등 3분기 몸값을 낮춰 IPO를 한 기업들이 상장 후 주가가 공모가를 밑돌면서 투자심리가 더욱 싸늘해졌다는 평가다.

유상증자를 통한 자금 조달도 연말로 갈수록 환경이 악화할 것이란 전망이 우세하다. 올해 3분기까지 국내 상장사의 유상증자 발행 규모는 13조1947억원이다. 지난해 같은 기간(15조9191억원)보다 약 17% 감소했지만 작지 않은 규모다.

하지만 증시 변동성이 커지자 유상증자가 철회되거나 불발하는 사례가 속출하고 있다. 올 4월 1317억원의 제3자배정 유상증자를 결정했던 쇼박스는 투자자인 마음캐피탈그룹(MCG)이 증자 대금 납입을 거절해 이달 초 유상증자 결정을 철회했다. 유상증자를 통한 목표 자금 조달에 실패하는 사례도 다수 나왔다. 에어부산, SK리츠, 카이노스메드 등이 대표적이다.

우량 회사채도 고금리에 발행

회사채 시장도 냉각기가 이어지고 있다. 기관투자가들의 투자심리가 얼어붙으면서 미매각 사태가 반복되고 있다.신용등급 AA급 우량채도 좋은 성적을 거두지 못하고 있다. 지난달 수요예측을 시행한 메리츠금융지주(AA급)와 SK리츠(AA-급)는 모집 물량을 채우지 못했다. 회사채 완판에 성공한 초우량 기업들도 웃지 못하고 있다. 조달 금리가 연 5%를 넘어서 이자 부담이 커진 탓이다. CJ제일제당(AA급)은 3년 만기 회사채를 연 5.084% 금리에 발행했다. GS에너지(AA급)도 2·3년 만기 회사채를 모두 5% 넘는 고금리에 조달했다.

A급 이하 비우량채 상황은 더욱 심각하다. 최근 들어 수요예측을 진행한 콘텐트리중앙(BBB급), 삼척블루파워(A+급), SK렌터카(A급)에서 줄줄이 미매각 사태가 벌어졌다.

마땅한 투자처를 구하지 못하면서 회사채 발행 일정도 내년으로 연기되는 추세다. 업계 관계자들에 따르면 회사채 시장 ‘큰손’ 중 하나인 롯데그룹 계열사들도 조달 환경 악화로 발행 일정을 연기한 것으로 알려졌다.

최석철/장현주 기자 dolsoi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)