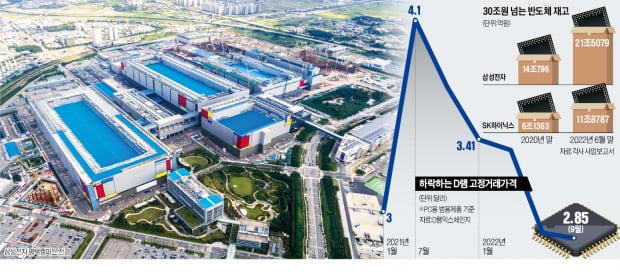

삼성·하이닉스, 재고만 33兆…'D램 20~30% 할인'에도 안 팔려

쌓이는 악성 재고 '골머리'

경기 둔화로 수요 확 꺾이고

고객사도 재고 넘쳐 주문 줄여

"가격 더 떨어질텐데, 기다리자"

최근 삼성전자, SK하이닉스 중국 영업팀에 비상이 걸렸다. 창고에 쌓여 있는 메모리반도체 재고를 최대한 빨리 없애라는 본사의 특명 때문이다. 중국 스마트폰 고객사에 ‘모바일 D램 20% 할인’, 노트북 업체엔 ‘PC D램 30% 할인’ 카드를 제시해도 시큰둥하다는 게 업계 관계자들의 얘기다. 한 반도체 대기업 관계자는 “코로나19 팬데믹과 미·중 분쟁 영향으로 고객사들도 충분한 재고를 확보하고 있다”며 “반도체 가격이 떨어지고 있어 기다리면 더 싸게 살 수 있다고 생각한다”고 전했다.

반도체 재고 반년 만에 30% 급증

메모리반도체 기업의 재고 규모는 ‘역대 최대’ 수준이다. 반도체 사업을 담당하는 삼성전자 DS부문의 지난 6월 말 기준 재고 규모는 21조5079억원으로 작년 말(16조4551억원) 대비 5조528억원(30.7%) 증가했다. SK하이닉스의 사정도 비슷하다. 이 회사의 재고 자산은 같은 기간 8조9166억원에서 11조8787억원으로 33.2%(2조9621억원) 급증했다.

반도체업계 관계자는 “언제 올지 모르는 호황기를 기다리며 재고를 계속 쌓아갈 순 없는 노릇”이라며 “싸게라도 반도체를 팔아보려고 하는데 쉽지 않다”고 말했다.

‘전례 없는’ 공급과잉 상황

재고 증가의 근본적인 원인은 ‘반도체 공급 과잉’이다. 지난 1분기만 해도 삼성전자, SK하이닉스 등 반도체 기업들은 “엔데믹으로 PC용 반도체 수요는 감소해도 스마트폰과 서버용 시장은 계속 성장할 것”으로 자신했다.하지만 러시아·우크라이나 전쟁, 중국 정부의 상하이 봉쇄 등 예측 불가능한 위험요인(리스크)이 장기화하면서 중국과 유럽연합(EU)의 경기가 악화됐다. 인플레이션과 가파른 금리 인상까지 겹쳐 전 세계적으로 소비도 위축됐다. 시장조사업체 IDC에 따르면 올해 세계 스마트폰 판매량은 지난해보다 6.5% 감소할 것으로 전망됐다. 애플도 신제품 아이폰14 추가 생산 계획을 포기한 것으로 알려졌다. PC 판매량은 10% 이상 급감할 것으로 예상된다.

반도체 수요가 급감하자 기업들이 3분기 들어 ‘공급량 조절’을 시사했지만 “이미 늦었다”는 평가가 나온다. 이날 산제이 메로트라 마이크론 최고경영자(CEO)는 반도체 시장 상황에 대해 “전례 없는(unprecedented) 공급과잉 시장”이라고 평가했다. 마이크론은 2023회계연도(2022년 9월~2023년 8월) 웨이퍼 투자액을 2022회계연도 대비 50%, 총 자본적지출(CAPEX)은 30% 줄이기로 했다. 메로트라 CEO는 “감소한 수요보다 공급을 더 줄일 것”이라고 강조했다.

“수요 감소로 올 하반기도 어렵다”

관심사는 반도체 빙하기가 언제까지 이어질지다. 올해는 업황 침체가 계속될 것이란 전망이 우세하다. 대만의 반도체 전문 조사업체 트렌드포스는 3분기에 D램과 낸드 가격이 전 분기 대비 최대 18%, 4분기엔 20%까지 떨어질 것으로 내다봤다. 삼성전자가 올해 하반기 매출 전망치를 기존보다 32% 깎은 것도 이 같은 시장 전망에 근거한다. 마이크론도 9~11월 매출 가이던스(회사 전망치)를 42억5000만달러로 제시했는데, 이는 컨센서스(증권사 추정치 평균)인 56억달러에 한참 밑도는 수치다.내년 회복 여부에 대해선 의견이 엇갈린다. 마이크론은 이날 “내년 초 D램 가격이 회복세를 보이면서 하반기엔 매출이 증가할 것”이라는 장밋빛 전망을 내놨다. 반도체 기업들이 공급량 조절에 나선 것을 이유로 들었다.

SK하이닉스 등 국내 업체들은 좀 더 신중한 전망을 내놓고 있다. 한 반도체업체 관계자는 “내년까지는 하락 사이클이 이어질 것”이라며 “일러도 내년 4분기는 돼야 반등할 것”이라고 말했다. 업계에선 재고가 더 많이 쌓여 있고 업체 간 경쟁이 치열한 낸드플래시 업황 회복 속도가 D램보다 더 느릴 것이란 관측이 우세하다.

박재근 한양대 융합전자공학부 교수는 “인텔의 새로운 서버용 중앙처리장치(CPU) 출시 시기와 DDR5 보급 활성화 여부가 메모리반도체 업황 회복 시기를 좌우할 것”이라며 “내년 상반기까지는 어려운 상황이 이어질 수 있다”고 전망했다.

황정수 기자 hjs@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] '반도체 한파' 삼성전자](https://img.hankyung.com/photo/202210/01.31458507.3.jpg)

![[포토] 실적 발표한 삼성전자](https://img.hankyung.com/photo/202210/01.31458343.3.jpg)

![[포토] 삼성전자, 3분기 실적 발표](https://img.hankyung.com/photo/202210/01.31458335.3.jpg)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[단독] 대법원, 13년 만에 '솜방망이' 사기 양형기준 손본다](https://timg.hankyung.com/t/560x0/photo/202404/02.25002593.3.jpg)