"침체 없지만 이미 비싸"...골드만삭스 S&P 내년 전망 4700

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

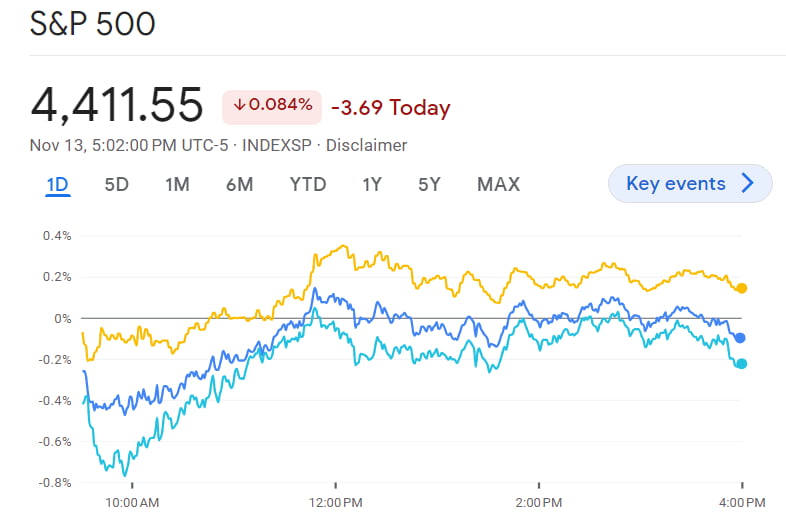

◆미국 주식 : 다우 +0.16%, S&P500 -0.08%, 나스닥 -0.22%

◆미국 채권 : 국채 10년물 4.638%(+1bp), 2년물 5.033%(-2.9bp)

13일(미 동부시간) 뉴욕 금융시장은 전반적으로 관망세가 지배했습니다. 내일부터 10월 소비자물가(CPI)가 공개되는 등 중요한 데이터 발표와 이벤트를 앞두고 있기 때문입니다.

지난 10일 장 마감 뒤 무디스가 미국의 신용등급 전망을 '안정적'에서 '부정적'으로 하향 조정한 것도 투자자들이 조심스러운 움직임을 보인 이유 중 하나입니다. 매크로 도스는 "무디스는 미국에 대해 최고등급을 주고 있는 마지막 신용평가사다. 무디스가 이를 강등한다면 시장 우려는 구조적 국채 수익률 상승 요인이 될 수 있다는 것"이라고 밝혔습니다. 다만 ①전망 하향은 신용등급을 낮춘 것과는 다르다 ② 무디스가 강등하더라도 미 국채는 여전히 지구에서 가장 유동적이고 안전하며 중요한 자산으로 인식되고 있으며 이미 S&P와 피치는 더 낮은 등급을 주고 있다고 지적했습니다. 그래서인지 무디스의 조치는 시장에 큰 영향은 주지 않았습니다.

오전 9시 30분 뉴욕 증시의 주요 지수는 0.1~0.4% 하락세로 거래를 시작했습니다. 뉴욕 채권시장의 10년물 국채 금리는 같은 시간 3~4bp 정도 상승세를 보였습니다.

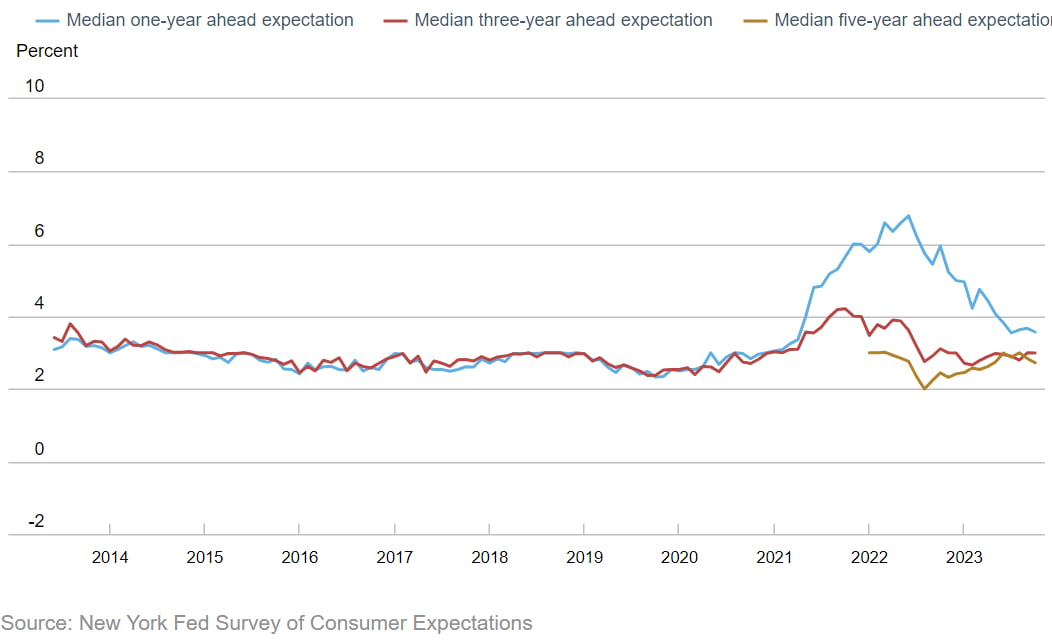

오전 11시 뉴욕 연방은행에서 10월 소비자 기대 조사 결과를 발표한 뒤 시장 분위기는 긍정적으로 바뀌었습니다. 모두가 주목한 기대 인플레이션은 안정적으로 나타났습니다. 1년(단기) 기대치는 3.6%, 5년(장기) 기대치는 2.7%로 각각 9월 3.7%, 2.8%에서 0.1%포인트씩 하락했습니다. 3년(중기) 기대 인플레이션은 3.0%로 변화가 없었습니다. 뉴욕 연은은 "10월 소비자 기대는 대체로 안정세를 나타냈다"라고 진단했습니다.

투자자들이 긍정적으로 반등하면서 주가는 상승세로 돌아섰습니다. 그리고 채권 금리도 하락세로 전환하고요. 하지만 오후 장 들어선 CPI 경계감 탓인지 주식과 채권 모두 보합세를 보였습니다. 결국, 다우 지수는 0.16% 올랐지만, S&P500 지수는 -0.08%, 나스닥 -0.22% 하락세를 보였습니다.

채권시장은 혼조세를 보였습니다. 오후 5시께 국채 10년물은 1bp 오른 4.638%, 2년물은 2.9bp 내린 5.033%에 거래됐습니다.

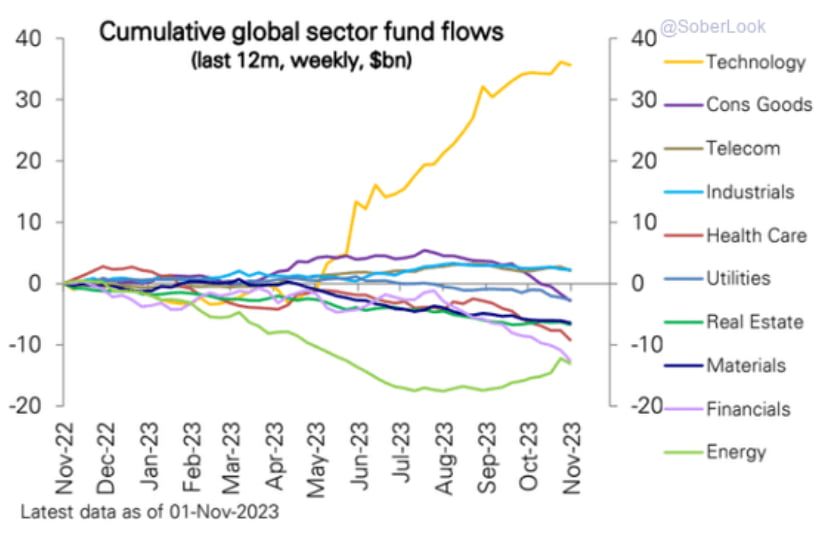

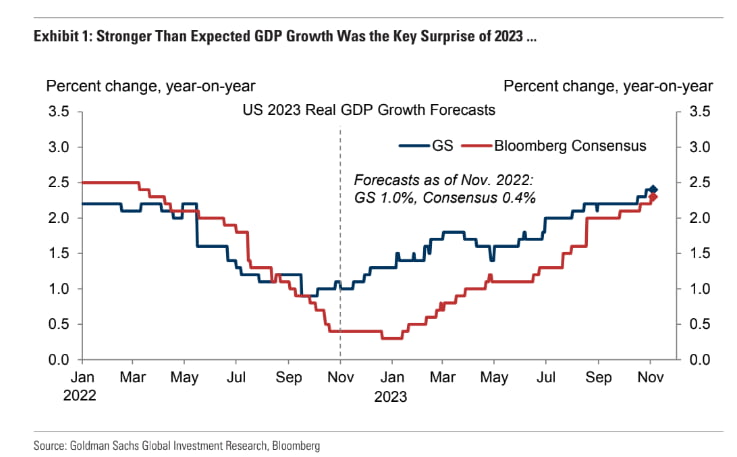

오늘 뉴욕 연은 데이터 발표에서 보듯 약간의 좋은 데이터에도 시장은 꽤 강한 반응을 보입니다. 그만큼 연말 산타 랠리에 대한 기대가 큰 편입니다. 기본적으로 인플레이션은 낮아지고 있고, 경기는 둔화하고 있지만, 침체를 걱정할 수준은 아닙니다. 또 최근 증시를 위협했던 채권 금리는 안정세를 보입니다. 그러다 보니 돈이 계속 유입되고 있습니다. LSEG 리퍼 집계에 따르면 11월 8일로 끝나는 주에 미국 주식에는 약 42억 달러가 유입됐습니다. 3주 연속 유입입니다. 상품선물거래위원회(CFTC) 데이터를 보면 헤지펀드 등의 S&P500 지수에 대한 숏 베팅은 2022년 6월 이후 최저 수준으로 떨어졌습니다. 나스닥에 대한 투자는 지난 3월 이후 최저 수준으로 낮아졌고요.

야데니 리서치의 에드 야데니 설립자는 오늘 "증시 강세장이 돌아왔다"라는 내용의 보고서를 냈습니다. 그는 "채권 금리와 유가는 현 수준에서 안정화할 것으로 전망한다. 지난 8월에서 10월까지 이어진 조정장이 끝났고, (금리를 높이던) '채권 자경단'도 후퇴했기 때문에 산타 랠리는 연말까지 이어질 것"이라고 설명했습니다. 야데니 리서치는 S&P500 지수가 올해 말 4600, 내년 말 5400선까지 오를 수 있다고 주장했습니다.

다만 채권 금리가 이대로 안정될지에 대해선 반론이 있습니다. 에버코어ISI의 크리슈나 구하 전략가는 "수익률이 다시 5% 위로 올라갈지에 대해선 의심이 있다. 일부가 예상하듯 10년물 금리가 5%. 5.5%로 되돌아갈 것이라는 생각은 믿지 않는다. 나는 지금부터 2년 뒤에는 수익률이 지금보다 조금 더 낮을 가능성이 더 크다고 생각한다. 하지만 이번 '수익률 드라마'가 아직 끝나지 않았다고 걱정한다. 당장 지난주에도 나쁜 국채 경매로 인해 수익률이 급증했었다. 국채 발행 증가와 관련된 역학은 아직도 살아있다. 다시 그런 일이 발생할 수 있다"라고 말했습니다.

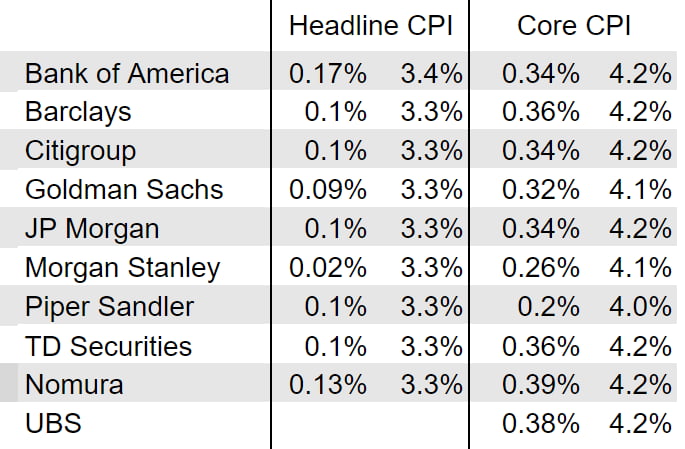

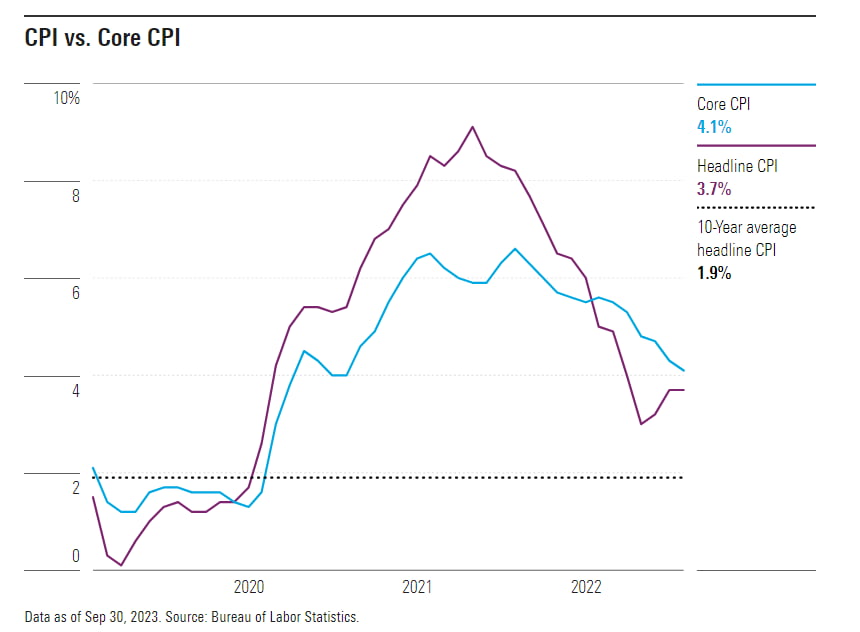

골드만삭스는 "10월 근원 CPI는 전월 대비 0.32% 증가할 것으로 보며, 이로 인해 전년 대비 비율은 4.1%로 9월과 변동이 없을 것이다. 우리 예측에는 의류, 숙박, 애완동물, 가구 등으로 인해 7bp 상승이 반영되어 있다. 또 이번 달부터 건강보험 물가가 올라 근원 물가를 약 5bp 높일 것으로 예상한다. UAW 파업으로 인한 일시적 생산 차질과 딜러 인센티브 철회를 반영해 신차 가격이 추가 상승(+0.2%)할 것으로 가정한다. 다만 경매 가격 하락으로 중고차 가격은 1.3% 하락하고 수요 둔화로 항공료가 3% 내렸을 것으로 본다. 최근 임대료 증가 둔화 등을 고려해 주거비 인플레이션의 속도가 다소 느려질 것(임대료 +0.45%, OER +0.44%)으로 추정한다. 이와 함께 에너지 가격 하락(-3.0%) 및 식품 가격 상승(+0.3%)을 반영해 헤드라인 CPI는 전월 대비 0.09% 상승할 것으로 관측한다"라고 밝혔습니다.

임금도 여전히 신경 쓰이는 요인입니다. 지난주 GM의 미시간주 플린트 공장 노동자들이 UAW가 파업 끝에 쟁취한 새로운 노동계약에 반대표를 던진 데 이어 켄터키의 포드 공장에서도 반대가 승리했습니다. 향후 4년간 임금 25%를 높여줘도 모자란다는 것이죠. 오늘 현대자동차는 디트로이트의 임금에 대응하기 위해 2028년까지 미국 공장의 근로자 임금을 25% 올려주기로 했습니다.

내일은 CPI 외 홈디포가 3분기 실적을 보고합니다. 홈디포는 지난 분기 실적 발표 때 소비자들이 임의소비재 구매에서 물러나고 있다고 밝힌 바 있습니다. UBS는 소매업체들이 의류 등 소비가 감소하는 품목의 가격을 인하하고 있다고 분석했습니다. UBS는 작년보다 할인이 증가했고 재고 수준이 새로운 정점에 도달한 만큼 유통업체들의 4분기 매출이 약화하고 이익이 줄어들 것이라고 내다봤습니다. 다만 유통업체 중에서도 업체 간 차별화가 두드러질 것입니다. 홈디포와 타겟은 어렵겠지만, 월마트는 여전히 더 낮은 가격의 그로서리를 찾는 소비자들로 인해 월가 추정을 웃도는 실적을 발표할 것이란 기대가 큽니다. e토로의 칼리 콕스 분석가는 "임의소비재 분야에는 매우 다양한 소매업체가 있으며 이 중에는 올해 정말로 번창하는 업체가 있는가 하면 내구재, 대형 가전제품 업체 등 정말 어려움을 겪는 기업도 있다"라고 지적했습니다.

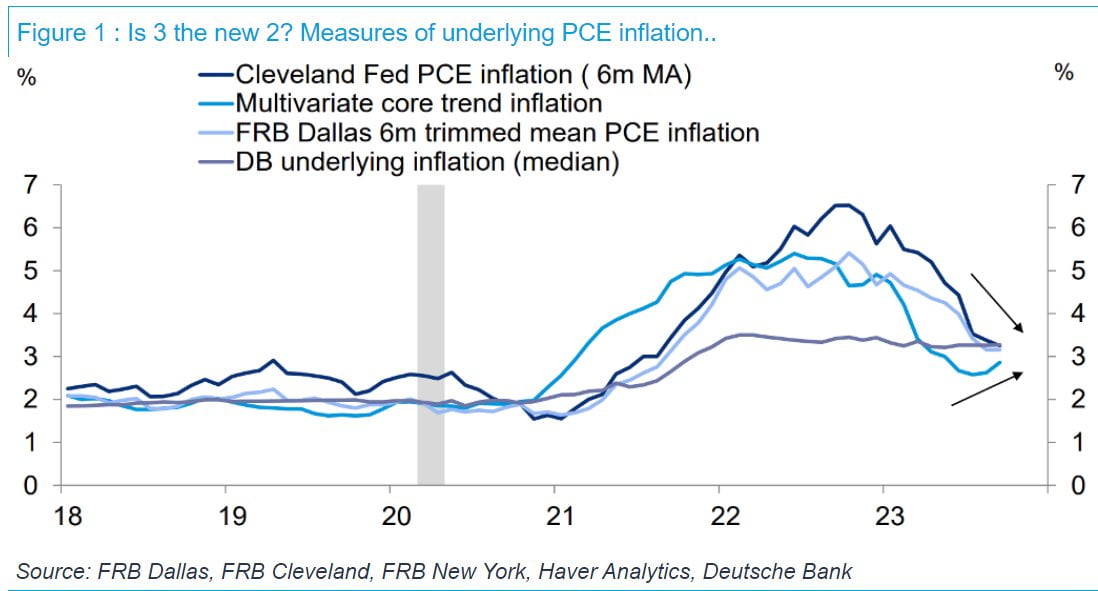

모건스탠리 이코노미스트 팀도 내년 연착륙을 예상합니다. 근원 PCE 물가가 내년 말 2.4%까지 떨어지면서 Fed가 내년 6월부터 금리를 인하할 것으로 예상합니다. 골드만삭스보다 더 빨리 내리는 것이죠. 이는 골드만삭스보다 노동시장이 더 빨리 냉각될 것으로 보는 탓입니다. 모건스탠리는 "높게 유지되는 금리는 지속적 경기 둔화 요인으로 작용해 재정 효과를 상쇄하고 내년 3분기부터는 성장을 잠재성장률 이하로 떨어뜨릴 것이다. 실업률은 4.3%까지 오를 수 있다. 우리는 Fed가 연착륙을 달성할 수 있다고 보지만, 이런 약화하는 성장은 침체 우려를 되살릴 것"이라고 주장했습니다.

이에 맞춰 '비관론자' 모건스탠리의 마이크 윌슨 최고투자책임자는 S&P500 지수의 내년 말 목표치를 기존 4200에서 4500으로 올렸습니다. 지금과 거의 같을 것이란 얘기입니다. 그는 올해 말 목표는 3900으로 유지했습니다. 윌슨은 "중기적 이익 전망은 긍정적으로 보이지만 단기적 배경은 여전히 도전적이다. 재정 부양책 감소와 Fed의 '높은 금리를 오랫동안' 유지하겠다는 전략의 영향이 기업과 소비자 모두에 점점 더 큰 부담을 주고 있다. 이러한 요인의 조합은 이익이 (회복이 시작되기 전인) 내년 초까지 지속적 역풍을 맞을 가능성이 크다는 것을 시사한다"라고 설명했습니다. 다만 내년부터는 인공지능(AI)이 마진 확대를 주도하면서 내년 기업이익은 7% 개선될 것으로 봤습니다.

뉴욕=김현석 특파원 realist@hankyung.com

!['현혹'된다던 파월 발언 넘어설까…기대인플레는 꺾였다 [글로벌마켓 A/S]](https://img.hankyung.com/photo/202311/B20231114081014267.jpg)