디폴트옵션에 원리금 보장상품 허용했더니…日 퇴직연금 수익률 마이너스로

증권업계 "운용자산이 수익 갈라"

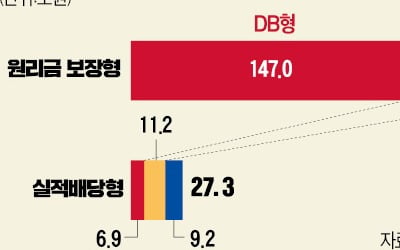

금투협의 발표에도 증권업계에선 여전히 원리금 보장상품 편입에 대한 반발이 거세다. 원리금 보장형 상품이 편입되면 디폴트옵션 도입 자체가 무의미해진다는 것이다. 일본이 대표적 실패 사례다. 2018년 디폴트옵션을 시행할 때 일본은 경제협력개발기구(OECD) 회원국 중 유일하게 원리금 보장형 상품을 편입했다. 그 결과 디폴트옵션을 도입한 이후에도 원리금 보장형 상품에 투자금이 쏠렸다. 2014년 96.1%였던 원리금보장형 상품 비율은 디폴트옵션을 도입한 2018년 76.3%, 그 다음해엔 76.0%를 기록했다. 저금리 상황이 지속되면서 퇴직연금 수익률은 마이너스로 돌아섰다. 2014년 5.4%던 일본 퇴직연금 평균 수익률은 2019년 -1.9%를 기록했다. 반면 퇴직연금 성공 사례로 꼽히는 호주는 1992년 디폴트옵션을 도입했다. 2014년 ‘마이슈퍼’로 제도를 개편하고 국내 타깃데이트펀드(TDF)와 비슷한 라이프사이클펀드, 혼합형 펀드 등에 투자할 수 있게 했다. 호주의 퇴직연금 중 마이슈퍼(약 8000억원)가 차지하는 비중은 40%에 달한다. 호주 퇴직연금의 연평균 수익률은 7.03%다.

김기영 미래에셋증권 연금솔루션본부 상무는 “연금 선진국에서도 확정기여(DC)형 가입자의 절반이 운용 지시를 하지 않아 디폴트옵션에 가입한다는 것은 결국 디폴트옵션 도입을 통해 자금이 운용돼야 수익률이 개선될 수 있다는 것을 의미한다”고 강조했다.

심성미 기자 smshim@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[단독] 대법원, 13년 만에 '솜방망이' 사기 양형기준 손본다](https://timg.hankyung.com/t/560x0/photo/202404/02.25002593.3.jpg)