예금금리 웃도는 P2P 재테크…분산투자가 답이다

작년말 누적대출 5조원 돌파

평균 수익률 年 5~7% '쏠쏠'

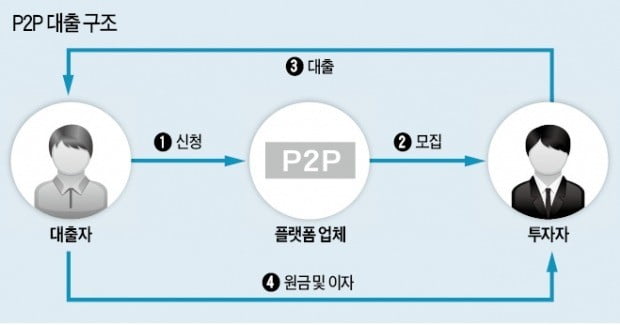

마켓플레이스금융협의회에 따르면 국내 200여 개 P2P금융 업체를 통해 이뤄진 누적대출 규모는 지난해 말 기준 5조원을 넘어섰다.

대출 부실률을 반영한 투자수익률이 연 5~7% 수준으로 은행 정기예금 금리보다 3%포인트 이상 높다. 주식형펀드 등 금융투자상품도 이 정도의 수익률을 올리기가 쉽지 않다.

투자수익률이 높아도 옥석가리기는 필요하다. 한국경제신문은 P2P분야 국내 1위 플랫폼인 렌딧에 의뢰해 P2P금융에 투자하는 요령과 효과를 꼼꼼히 살펴봤다.

최소 100개 이상 대출채권에 분산

렌딧의 투자자별 수익률은 -5%에서 +20%까지 다양하다. 모든 대출채권이 제때 상환되진 않기 때문에 손해를 볼 가능성이 있다. 렌딧은 세전 수익률 중간값인 8.6%에 수렴하는 투자를 하기 위해선 최소 100개 이상의 대출채권 분산투자가 필요했다고 설명했다.

P2P투자업체 중엔 매월 받는 배당금을 바로 재투자할 수 있는 기능을 제공하는 곳들이 있다. 렌딧 바른펀드 두게더펀딩 8퍼센트 테라펀딩 등 P2P업체들이 이런 기능을 제공하고 있다. 과거 복리 예금에 투자한 것과 같은 효과를 얻을 수 있다. 업계 관계자는 “어떤 종목에 투자되는지 설정을 꼼꼼하게 할 필요가 있다”며 “종종 플랫폼에 접속해 투자 상태를 점검하는 것도 필요하다”고 설명했다.

쪼갤수록 절세되는 꿀팁도

안전성 외에도 분산투자의 효과는 또 있다. 현재 P2P투자는 대부업법상 ‘비영업대금 소득세율’인 27.5%를 적용받는다. 그런데 렌딧을 보면 그동안 투자자의 실효세율은 14.2%였다. 은행 예금의 이자소득에 적용되는 세율 15.4%보다 더 낮은 셈이다.

그 이유는 세금을 낼 때 10원 미만은 깎아주는 ‘원 단위 절사’ 때문이다. 가령 190원의 세금을 내는 채권 1개에 투자했을 때엔 혜택을 볼 수 없지만, 채권 10개 투자해 19원씩의 세금을 내면 9원 단위의 절사를 10번 받을 수 있다. 세전 수익은 같지만 세금 90원을 덜 내 세후 수익률이 그만큼 높아진 셈이다.

채권당 투자금이 적을수록 이 같은 효과는 커진다. 과거 P2P업체들의 최소 투자금액은 5만원가량이 많았다. 하지만 최근엔 1만원에서 5000원, 2000원씩을 투자할 수 있는 업체들도 생겨났다.

원금보장 안 될 수도 ‘주의, 또 주의’

P2P대출은 매력적 중수익을 제공하지만 위험성도 크다. 한국P2P금융협회 회원사는 올해 초 59개에서 44개로 줄었다. 지난해 11월 금감원은 P2P업체에 대한 현장 점검을 해 부실 가능성이 큰 상품을 다루고, 연체 대출 채권을 대거 ‘돌려막기’한 업체를 대거 적발하기도 했다.

투자자가 투자할 P2P업체와 상품을 고르는 데 신중해야 한다. 해당 업체가 문을 닫으면 투자금을 전혀 돌려받지 못하기 때문이다. 아직까지 P2P업체들은 대부업체를 세워 사업을 하고 있다. 해당 P2P업체와 연계된 대부업체가 금융위원회 등록 업체인지를 먼저 살펴야 한다. 등록 없이 P2P대출을 알선하는 것은 불법이다.

대출채권별로 어떤 사업에 투자하는지, 차주가 누구이고, 상환계획은 어떠한지 꼼꼼히 살펴야 한다. 이 내용이 제대로 공시되고 있는지도 점검해야 한다.

특히 후순위 대출채권과 부동산 개발을 위한 초기 단계의 자금을 모으는 프로젝트파이낸싱(PF) 대출은 수익률이 높은 대신 원금을 잃을 가능성도 크다. 10% 이상의 고금리 상품도 그만큼 차주의 신용도가 낮다는 의미이므로 주의해야 한다.

김대훈 기자 daepun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[단독] 대법원, 13년 만에 '솜방망이' 사기 양형기준 손본다](https://timg.hankyung.com/t/560x0/photo/202404/02.25002593.3.jpg)