“보령, 3분기 매출 성장…예상 수준의 영업이익 낼 것”

투자의견 ‘매수’를 유지하고 목표주가를 1만3000원으로 낮췄다. 목표주가엔 시장평균 평균 주가수익비율(PER) 하락을 반영했다는 설명이다.

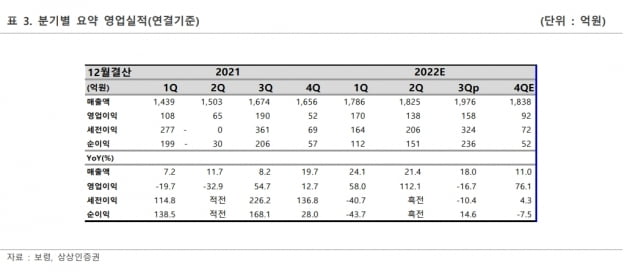

보령의 2022년 3분기 별도 재무제표 기준 매출은 전년 동기 대비 18.6% 증가한 1877억원, 영업이익은 14.5% 감소한 159억원으로 추정했다. 매출은 크게 성장하고, 영업이익은 기대 수준이란 판단이다. 영업이익의 감소에는 원가 상승요인이 작용했다고 설명했다.

3분기 전문의약품(ETC) 매출은 전년 동기 대비 15% 늘어 1621억원을 기록했다. ‘카나브 패밀리’와 ‘듀카브 플러스’ 매출은 각각 326억원, 30억원이었다. 전년 동기 대비 각각 19%, 18% 늘며 고성장을 이어가고 있다는 설명이다. 당뇨치료제 ‘트루리시티’도 18% 성장한 144억원의 매출을 낼 것으로 예상했다.

신성장 부문으로 추진 중인 항암분야에선 66% 증가한 423억원의 매출을 낼 것으로 봤다. 특히 항암보조제 ‘뉴라스타+그라신’은 전년 동기 대비 10% 증가한 144억원의 매출을 기록해, 매출 가세 효과가 컸다는 설명이다. 중추신경계(CNS)에서도 조현병 치료제 ‘자이프렉사’를 중심으로 전년 동기 대비 67% 성장한 144억원의 매출로 성장하고 있다

일반의약품(OTC)도 작년 3분기 보다 16% 성장했다. 하태기 연구원은 “위드코로나로 ‘용각산’이 56% 성장한 39억원의 매출을 냈다”며 “‘페니실린’과 1~2세대 세파계 등 저단계항생제 수탁 매출이 대폭 증가해 수탁에서는 68.7% 성장했다”고 설명했다.

레거시 브랜드 인수(LBA) 전략으로 항암제 ‘젬자’도 3분기부터 직접 생산해 21억원의 매출을 냈다. 항우울증 치료제 ‘자이프렉사’는 32억원 매출이 신규로 발생했다. 계절적 매출인 86억원의 독감백신 순매출도 발생했다고 설명했다.

4분기는 매출과 영업이익이 크게 증가할 것으로 예상했다. 하 연구원은 “영업 실적은 좋지만 주가가 상승 전환하기 위해선 내년 2월부터 시작되는 카나브 단일제 특허만료 이슈를 극복해야 하는 과제가 있다”며 “장기적인 관점에서 이를 극복하며 성장과 수익성 개선을 지속할 수 있을 것”이라고 말했다.

-

기사 스크랩

-

공유

-

프린트

![현대차, 3분기 매출 전년비 30% 증가…'1.4조 품질비용 반영'에도 선방 [종합]](https://img.hankyung.com/photo/202210/ZA.30700388.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)