그린워싱 막는 ESG 채권 'SLB'가 뜬다

탄소감축 목표 미달땐 추가금리

일반 ESG채권은 발행 이후 ESG와 관련해 제대로 자금이 집행됐는지를 검증할 사후 수단이 없다. SLB는 현실적으로 어려운 기업의 ESG 투자 과정을 채권자들이 검증하는 대신, 사전 목표를 설정하고 이행하지 않으면 채권 금리가 오르는 방식이다. ‘1년 안에 탄소 배출량을 10% 감축하겠다’는 목표를 이행하지 않으면 채권 이자가 0.5%포인트 오르는 식이다. 기업은 비용 부담을 피하기 위해서라도 ESG 투자를 할 수밖에 없다.

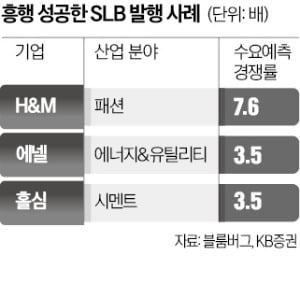

이탈리아 유틸리티기업 에넬은 지난달 7억5000만달러(약 1조원)의 SLB를 발행했다. 2023년까지 탄소 배출량을 올해 상반기 대비 38%가량 감축하기로 했다. 이를 이행하지 않으면 0.25%포인트의 이자를 추가로 지급하겠다는 조항이 포함됐다. 수요예측에서 3.5배를 기록할 정도로 발행에 성공적이었다.

글로벌 시멘트기업인 홀심은 올해 1월 3억2500만프랑(약 6000억원) 규모의 SLB를 발행했다. 온실가스를 2025년까지 9.7% 감축하겠다는 목표의 채권으로, 과제를 이행하지 못하면 채권금리가 0.375%포인트 오른다. 글로벌 패션기업 H&M도 지난해 재활용 소재 비율을 2025년까지 30%로 끌어올리겠다는 목표를 제시하며 SLB를 발행한 바 있다. 홀심과 H&M의 채권은 수요예측에서 각각 3.5배, 7.6배를 기록하며 흥행에 성공했다.

SLB 발행량은 지금보다 더 늘어날 전망이다. 최효정 KB증권 연구원은 “SLB는 기존 ESG채권보다 좀 더 명확한 목표를 제시해야 하고, 스텝업 조항으로 그린워싱 리스크를 피할 수 있다는 장점이 있다”며 “글로벌 투자자의 관심이 집중되고 있다”고 설명했다.

국내에서도 한국거래소가 지난 9월부터 SLB를 도입했다. 신규 상장 수수료, 연 부과금 면제 등 다양한 인센티브를 제공할 예정이다. 국내 평가회사들은 SLB의 평가 방법론 및 평가체계를 마련했다.

성상훈 기자 uphoon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![‘1000원 신화’ 박정부 회장이 풀어내는 다이소의 성공 비결[이 주의 책]](https://img.hankyung.com/photo/202211/AD.31820956.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)