전경련 "韓 법인세 부담 OECD 최고 수준…20%까지 낮춰야"

전국경제인연합회는 윤석열 정부 출범을 맞아 정부의 바람직한 조세정책 방향에 대한 의견을 제시하기 위해 ‘기업의 경쟁력 제고를 위한 법인세 세제개선 7대 과제’를 지난 12일 기획재정부에 전달했다고 15일 발표했다.

전경련이 제출한 과제는 △법인세율 인하 및 과표구간 단순화 △최저한세제도 폐지(완화) △연구개발(R&D) 세제지원 확대 △투자·상생협력 촉진세제 폐지(완화) △대기업 결손금 이월공제 한도 확대 △국외원천 배당소득 비과세 전환 △연결납세제도 확대 적용 등이다.

전경련은 기업의 법인세 부담을 낮추면 경제성장이 촉진됨에 따라 세수 확보 안정성이 오히려 더 커진다고 강조했다. 전경련이 1996년부터 2020년까지 연간 법인세 세수와 GDP 및 실업률 통계를 바탕으로 분석한 결과 국내 실질법인 세수를 10% 낮추면 경제성장률은 1.07배(6.94%) 높아지고, 실업률은 0.98배(1.90%) 낮아지는 것으로 나타났다.

특히 법인세 부담 완화가 기업의 설비투자를 촉진해 경제성장에 기여할 수 있다는 것이 전경련의 설명이다. 전경련 분석 결과 법인세율을 1%포인트 인하하면 기업의 설비투자는 최대 3.6% 증가하는 것으로 나타났다.

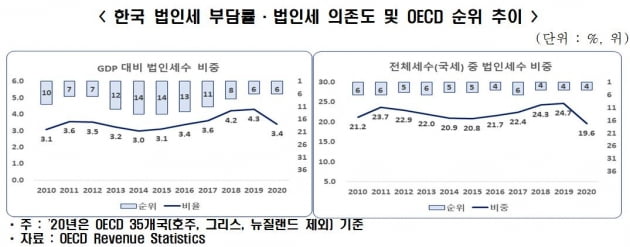

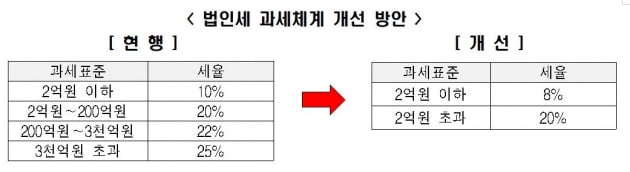

이와 함께 전경련은 한국이 최근 법인세율을 인상하고 과표구간을 확대하는 등 법인세 과세를 강화함으로써 글로벌 추세에 역행하고 있다고 지적했다. 2011년부터 지난해까지 최근 10년 새 OECD 38개국은 법인세 최고세율(중앙정부 기준)을 평균 2.2%포인트 인하(23.7%→21.5%)했다. 주요 G7 국가의 평균 인하 폭은 5.8%포인트(26.7%→20.9%)로 더 컸다. 반면 한국은 2018년 과세표준 3000억원 초과 구간을 신설해 과표구간을 확대(3→4단계)하고, 법인세 최고세율을 22.0%에서 25.0%로 3%포인트 올렸다.

전경련은 이어 최저한세(법인이 납부해야 할 최소한의 법인세) 제도 폐지 또는 완화도 요구했다. 기업의 R&D 등에 대한 세액공제 및 비과세·감면을 확대해도 최저한세 납부로 인해 세액 공제 혜택을 온전히 다 받을 수 없는 상황이 발생해 세액공제의 실효성을 떨어뜨리고 있다는 설명이다.

그러면서 “지난해 기준 OECD 국가 중 중앙정부 차원에서 기업에 최저한세를 부과하는 국가는 한국 등 6개국”이라며 “기업에 불합리한 세 부담을 야기하는 최저한세제도를 폐지해야 한다”고 주장했다. 이어 “세수 변동성 등을 고려해 유지해야 한다면 중소기업과 동일하게 대기업의 R&D 세액공제를 최저한세 적용대상에서 제외해야 한다”고 덧붙였다.

전경련은 R&D 세제지원에 대해서도 “중소기업·대기업 간의 세제지원 수준 격차가 큰 것이 국내 제도의 문제점”이라며 “2013년 이후 지속해서 축소돼 온 대기업 R&D 세액공제율의 정상화가 필요하다”고 주장했다. 전경련은 대기업의 R&D 세액공제율(당기투자분 기준)을 0∼2%에서 3∼6%로 확대할 것을 촉구했다.

강경민 기자

-

기사 스크랩

-

공유

-

프린트

![판매랑 85%나 늘었는데…'꼼수 논란' 휘말린 포르쉐코리아 [박한신의 CAR톡]](https://img.hankyung.com/photo/202205/01.29874727.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)