공모펀드 몰락이 가져온 '코리아 디스카운트'

기관 물량 쏟아져 상승세 '찬물'

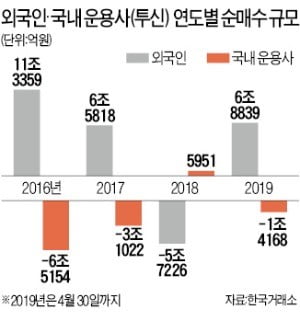

이 기간 코스피지수는 1682.77에서 2179.31로 고작 30.9% 올랐다. 같은 기간 미국 S&P500지수는 세 배 올랐고 일본 닛케이225지수도 두 배 넘게 상승했다. 적지 않은 외국인 자금이 들어왔음에도 불구하고 공모펀드 환매를 중심으로 한 국내 기관 매도가 발목을 잡으면서 주요국 지수와 격차가 벌어진 것이다.

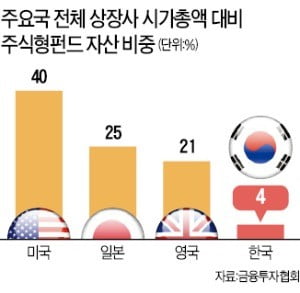

결과는 코리아 디스카운트다. 김경록 미래에셋은퇴연구소장은 “펀드가 기업이익 증가와 가계자산 증대의 연결고리 역할을 하지 못하고 있다”며 “기업 성장의 열매가 대부분 외국인에게 돌아가고 있는 것이 현실”이라고 지적했다.

공매도란 주가 하락이 예상될 때 주식을 빌려 매도하고 주가가 떨어지면 매입해 되갚는 투자 전략이다. 헤지펀드가 급성장하면서 공매도를 하기 위해 빌려 놓은 자금인 대차잔액 규모는 2017년 초 48조1031억원에서 현재 68조2549억원으로 41.9% 늘었다. 한 공모펀드 매니저는 “하락장에서 공매도가 시장을 교란하는 원인이 된다”고 했다.

작년부터 전환사채(CB) 발행이 급격하게 늘어난 것도 헤지펀드 자금이 증가한 것과 관련이 깊다. CB 전환에 따른 ‘매물 폭탄’이 쏟아지면 지분이 희석돼 주가에 부담을 줄 수밖에 없다. 부동산 항공기 등에 투자하는 대체투자 자금은 아예 주식시장으로 들어올 일이 없다.

권용원 금융투자협회장은 “부동산에 쏠린 자산을 주식시장으로 끌어들여야 기업의 자금조달이 원활해지는 등 경제 선순환을 이룰 수 있다”며 “코스닥 활성화 등 증시 부양 정책이 성공하려면 공모펀드 시장부터 살려야 한다”고 강조했다.

최만수 기자 bebop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)