'年5% 수익' 신흥국 메자닌 펀드 뜬다

신흥국 기업 투자, 주가상승 '덤'

주가 전환가보다 하락해도 수익

국내 메자닌 시장 경쟁 치열

"채권 이자 낮아 먹을게 없다"

운용사들 해외 기업에 눈 돌려

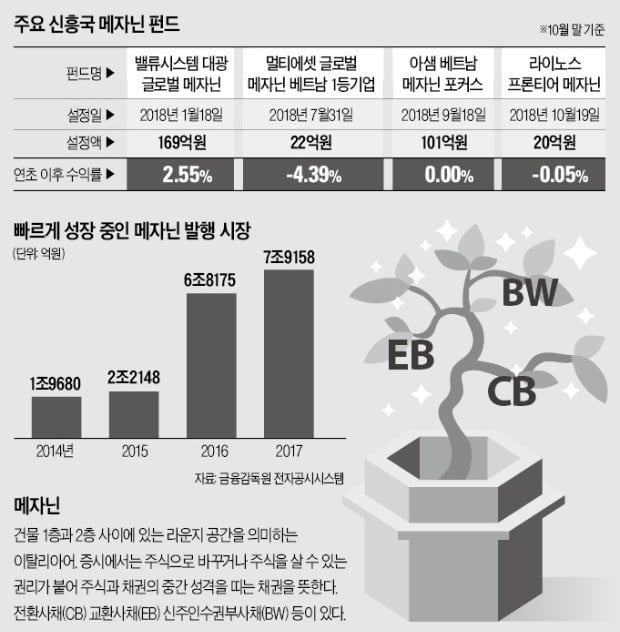

7일 금융투자업계에 따르면 메자닌 전문 운용사인 아샘자산운용은 베트남 메자닌 2호 펀드 조성을 추진 중이다. 이 회사는 지난 9월에도 ‘아샘 베트남 메자닌 포커스’를 내놨다. 베트남 섬유생산업체인 TNG가 발행한 CB에 투자하는 펀드다. 안재광 아샘자산운용 상무는 “4월 베트남 법인을 설립하고 현지에서 인력을 채용해 추가 투자를 검토하고 있다”고 설명했다. 올 1월 설정된 ‘밸류시스템 대광 글로벌 메자닌’, 7월 설정된 ‘멀티에셋 글로벌 메자닌 베트남 1등기업’ 등도 베트남 현지 기업이 발행한 CB에 투자하는 펀드다.

베트남 메자닌 펀드가 국내에 처음 출시된 건 2년 전이다. 라이노스자산운용이 베트남 최대 인프라개발사인 호찌민 인프라스트럭처 인베스트먼트가 발행한 CB에 투자한 ‘라이노스 베트남 전환사채 사모펀드 1호’가 처음이다. 이 회사는 지난달 인도 태국 필리핀 몽골 등 신흥국 기업에 투자하는 ‘라이노스 프론티어 메자닌’도 내놨다.

올 들어 베트남을 비롯한 신흥국 메자닌 펀드가 대거 출시된 건 국내 메자닌 펀드가 예전처럼 인기를 끌지 못하고 있기 때문이다. 한 헤지펀드 운용사 임원은 “최근 3~4년간 메자닌 펀드 붐이 불었지만 최근엔 투자금 모집에 실패해 메자닌 펀드가 설정되지 못하는 사례가 많아졌다”며 “메자닌 전문 운용사들이 신흥국 메자닌 펀드를 돌파구로 삼고 있다”고 설명했다.

연 5~6%가량 이자수익

국내 메자닌 펀드 인기가 시들해진 이유는 메자닌 발행 조건이 투자자에게 불리해졌기 때문이다. 한 자산운용사 메자닌 펀드 운용역은 “초창기 메자닌 시장에 비해 채권 이자는 낮아지고 전환가격은 높아지는 추세”라며 “0%대 이자에 전환가격이 발행 시점보다 50% 이상 높은 조건의 CB까지 나오면서 국내 메자닌 시장에 소위 ‘먹을 게 없다’는 인식이 퍼졌다”고 설명했다. 발행사 주가가 지금보다 50% 이상 오르지 않으면 주식전환에 따른 차익을 얻을 수 없고, 이자도 거의 받지 못하는 불리한 조건의 CB가 등장했다는 얘기다. 메자닌 펀드 운용역들은 “올초 설정된 코스닥 벤처펀드들이 메자닌을 쓸어담으면서 이런 현상이 더욱 심해졌다”고 말했다.

이에 비해 신흥국 메자닌은 통상 연 5~6%가량의 이자를 준다. 만기까지 주가가 전환가격보다 떨어진 최악의 상황에도 연 5% 안팎의 수익을 낼 수 있다는 얘기다. 주가가 오르면 CB를 주식으로 전환해 더 큰 수익을 낼 수 있다. 안 상무는 “베트남 등 신흥국 시장은 아직 메자닌 시장이 형성되지도 않은 초기 단계”라며 “국내 운용사들이 현지 기업을 직접 만나 자금 조달방법을 소개하고 조건을 협상하는 식으로 메자닌 발행을 유도하고 있다”고 설명했다.

신흥국 메자닌 펀드에 투자할 때는 운용사의 현지 기업 분석 능력이 충분한지 따져봐야 한다는 게 시장전문가들의 조언이다. 성장성이 높지만 안전성은 떨어지는 신흥국 기업에 투자하는 만큼 발행사의 부도 위험 등을 꼼꼼히 따져봐야 한다는 설명이다. 한 증권사 프라이빗뱅커(PB)는 “올해 설정된 신흥국 메자닌 펀드들이 1년 뒤 CB를 주식으로 전환해 수익을 내는 사례가 쌓이면 투자자의 관심도 더 늘어날 것”이라고 내다봤다.

나수지 기자 suji@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)