전기차 전환의 역설…"준비 안된 車부품업체들 한계 상황 몰려"

2-3차 협력사는 폐업 속출

반도체난에 완성차 생산량 줄자

부품사 가동률 하락 '직격탄'

"철강 등 원료비 50% 올랐는데

납품가에는 10~20%만 반영"

생산 물량 축소 고착화되나

완성차, 물량보다 수익성 집중

돈 되는 차종에만 생산 몰아줘

'박리다매' 부품사들에 치명타

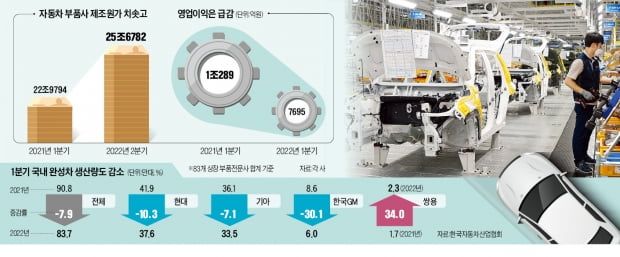

20만 명 이상의 고용을 담당하고 있는 국내 자동차 부품업계가 고사 위기에 내몰리고 있다. 치솟은 원재료값과 줄어든 납품량의 이중고를 고스란히 떠안고 있어서다. 국내 상장 부품사 83곳의 올 1분기 합계 영업이익이 전년 동기보다 25.2% 급감한 이유다. 부품업계에선 “공시대상 기업은 그나마 나은 편”이라며 “2~3차 협력사는 폐업이 속출하고 있다”는 곡소리가 나오고 있다.

車생산 급감·원료비 급등 ‘직격탄’

자동차 부품사 위기는 최근 수년 새 심화하고 있다. 2020년과 지난해 상장폐지 또는 거래정지된 상장 자동차 부품사만 네 곳(에스제이케이, 에이팸, 디아크, 지코)이다. 설상가상 코로나19로 인한 공급망 붕괴와 반도체 수급난 이후 이전과는 위기 수준이 다르다는 한숨이 터져 나오고 있다.부품사들이 지난 1분기 부진한 실적을 낸 것은 우선 완성차 생산량이 줄었기 때문이다. 사실상 가격 협상력이 없는 부품사는 보통 완성차 업체로부터 ‘적정 마진’을 부여받는다. 납품량 증감에 따라 이익 규모가 결정되는 구조다. 완성차 생산량에 큰 영향을 받을 수밖에 없다.

부품사들의 공장 가동률 하락은 불가피했다. 자동차용 시트 전문 제조업체 대유에이텍의 광주공장 가동률은 지난해 92.8%에서 올 1분기 81.7%로 급감했다. 영업손실은 지난해 1분기 6억원에서 올해 같은 기간 245억원으로 눈덩이처럼 커졌다. 작년 1분기 3663억원이던 매출도 올 1분기 3237억원으로 고꾸라졌다.

코로나19로 인한 물류비와 원료비 급등도 부품사들의 허리를 휘게 했다. 피스톤링 등 부품을 생산하는 유성기업은 주요 원재료인 선철·고철 가격이 올 들어 작년보다 50% 가까이 오르면서 영업이익이 43억원에서 11억원으로 74% 급감했다. 대형부품사도 예외는 아니다. 한온시스템은 알루미늄값이 40% 폭등하자 영업이익이 940억원에서 305억원으로 줄었다.

원료 가격 상승은 납품단가에 제대로 반영되지 않고 있다. 그러다 보니 마진 축소에 따른 고통은 1차→2차→3차로 갈수록 커지는 현실이다. 한 중소형 부품사 대표는 “원자재값 상승분의 10~20%만 납품가에 반영되고 있다”며 “우리도 2차 협력사에 납품가를 올려줄 여력이 안 되다 보니 올 들어서만 2차 협력사 50곳 중 3곳이 부도를 냈다”고 했다.

완성차 생산량 지속 감소 전망

부품사들이 우려하는 더 큰 ‘퍼펙트 스톰’은 완성차 기업의 생산량 감소가 고착화할 수 있다는 점이다.글로벌 완성차 기업들은 코로나19와 반도체 공급난에 따른 생산 차질에도 호실적을 냈다. GM과 도요타가 지난해 역대 최대 이익을 달성했고, 현대차·기아도 올 1분기 각각 6년, 10년 만에 최대 영업이익률을 기록했다. 비결은 ‘돈이 되는’ 차종에 생산을 몰아준 것이다. 고수익 차종에 반도체와 부품을 집중시키고, 공급자 우위 시장 상황을 이용해 판매 인센티브를 축소했다.

업계에서는 완성차 업체들이 ‘물량보다 수익성’이라는 학습 효과를 얻으면서 과거와 같은 최대 생산 체제로 돌아가지 않을 것으로 보고 있다. 차종을 줄이기 위해 수익성 낮은 GM 말리부, 기아 K3 등 세단 모델이 단종 수순을 밟고 있는 것도 같은 맥락이다. 가능한 한 전기차 위주로 생산하고, 내연기관차 중에서는 수익성이 높은 스포츠유틸리티차량(SUV)과 대형 모델을 만들겠다는 전략이다.

완성차 업체의 구조적 물량 축소는 부품사에 치명타가 될 수 있다는 지적이 나온다. 지금까지 부품사들은 낮은 마진에도 많은 물량을 납품하며 그나마 이익을 얻어왔지만 앞으로는 이 같은 ‘박리다매’마저 불가능해질 것이란 우려다. 김진우 한국투자증권 연구위원은 “코로나19를 거치면서 완성차 업체들은 낮은 가동률이 오히려 더 높은 수익을 낼 수 있다는 것을 깨달았다”며 “물량에 따라 부품사 이익이 함께 늘어나는 시기는 지났다”고 분석했다.

박한신/민경진 기자 phs@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)