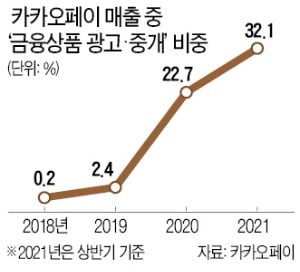

금융상품 비교·추천은 핀테크 핵심수익…카카오페이 매출 비중 0.2%→32%

간편결제·송금으로 시작한 핀테크

적자 감수하며 가입자 확보

상품 '추천 판매'로 수익 거뒀지만

'중개'로 규제 받아 타격 불가피

핀테크 업체가 이용자에게 금융상품을 소개하는 행위를 ‘광고’가 아니라 ‘중개’로 봐야 한다는 금융당국 판단에 업계가 발칵 뒤집힌 까닭은 이 사업이 미래 핵심 수입원이기 때문이다. 광고가 중개로 바뀌는 순간 금융당국으로부터 한층 강력한 규제를 받게 된다. 핀테크업계 관계자는 “중개의 범위가 너무 넓고, 서비스를 어떻게 수정하면 문제가 안 된다는 것인지 명확한 규정도 없다”고 주장했다.

카카오페이는 금융상품 광고·중개 관련 사업을 ‘금융서비스’로 분류한다. 카카오페이 전체 매출에서 금융서비스 비중(연결 기준)은 2018년 0.2%이던 것이 2019년 2.4%, 지난해 22.7%, 올 상반기 32.1%로 급등했다. 3년 전만 해도 결제 관련 매출이 99%에 육박했는데, 순식간에 다각화가 이뤄지고 있다.

토스 매출은 2019년 1187억원에서 지난해 3898억원으로 급증했다. 토스는 전체 매출의 83%가 금융상품을 소개한 대가로 다른 금융회사에서 수수료를 받는 기업 간(B2B) 거래에서 나오고 있다.

네이버파이낸셜은 인터넷 쇼핑몰(스마트스토어) 입점 사업자를 대상으로 2금융권(미래에셋캐피탈)에 이어 1금융권(우리은행)의 신용대출과 마이너스 통장까지 내놨다.

임현우 기자 tardis@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)