'매각 4수생' KDB생명, 이번엔 팔릴까

연내 우선협상대상자 선정

산은은 2014년부터 세 차례에 걸쳐 KDB생명을 매각하려 했지만 번번이 무산됐다. “이번엔 다르다”는 것이 산은 설명이다. 과거 매각을 추진할 때보다 회사 재무 상황이 개선됐고, 보험 계약의 질도 좋아졌다는 설명이다.

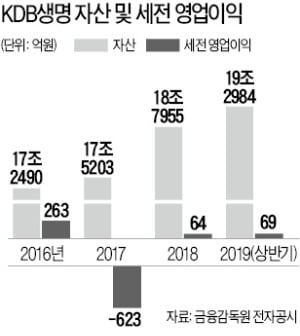

KDB생명의 세전 영업이익 규모는 2017년 -623억원에서 작년 64억원, 올 상반기 69억원으로 증가세다. 2010년대 중반까지 체결한 대규모 고금리 저축성 보험도 상당 부분 정리됐다. 금리가 계속 떨어지는 상황에서 최고 연 7% 수준 금리를 보장하는 저축성 보험계약 존재는 큰 부담이었다. 지난 수년간 구조조정 기간을 거치면서 KDB생명은 저축성 보험을 거의 팔지 않았고, 만기가 다다른 소비자의 해지를 유도했다. 그 결과 지난 6월 말 기준 보장성 보험 비중이 80%를 넘어섰다. 업계 평균(22%)을 훨씬 웃돈다. 최저보증금리가 연 2~3% 수준인 변동금리형 계약 비중도 2016년 26%에서 상반기 말 56%로 상승했다.

보험사 건전성의 가장 중요한 지표로 꼽히는 지급여력비율(RBC)도 2016년 말 125.7%, 2017년 말 108.5%에서 작년 초 유상증자를 거쳐 올 6월 말 232.7%까지 상승했다. 해외 부동산 등 대체투자 비중은 2016년 3.2%에서 상반기 말 8.0%까지 높였다. 한때 200여 개에 이르렀던 전국 지점 수를 60여 개로 대폭 줄여 비용도 절감했다. 산은 관계자는 “수년 내 이익 기준으로 업계 7위권 내에 진입할 수 있을 것”이라고 기대했다.

이상은 기자 selee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)