진화한 로보어드바이저에 몰리는 모바일 재테크族

은행 전문가 시장 전망 더해

AI 신뢰도 높여 만족도 향상

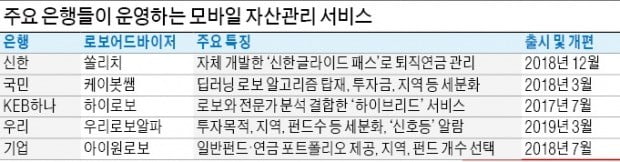

신한은행은 작년 말 모바일 통합플랫폼 ‘쏠’에 자산관리 서비스 ‘쏠리치’를 탑재해 2개월 만에 펀드 가입고객을 두배 늘렸다. 은행권 최초로 선보인 로보어드바이저 ‘엠폴리오’를 전면 개편한 것으로 PB센터를 찾지 않아도 ‘쏠리치’를 통해 신한은행이 자체 개발한 로보 알고리즘과 자산관리(WM) 전문가들의 시장 전망을 동시에 제공받을 수 있도록 했다. 지난 2개월간 이용 고객수는 2만7000명으로 ‘쏠리치’ 출시 직전 두 달간 ‘엠폴리오’ 이용 고객(1만4000명)보다 두 배나 많다. 특히 신한은행에서 판매된 펀드 계좌의 84.4%가 ‘쏠리치’를 통해 가입된 것으로 집계됐다. 신한은행 관계자는 “추천 포트폴리오가 더 세분화된 데다 전문가 분석까지 더해져 포트폴리오 성과에 대한 신뢰도가 높아졌다”며 “여기에 100만원 이하는 인증서 없이 비밀번호만으로 간편하게 펀드에 가입할 수 있는 점도 쏠리치 이용객을 늘리는 데 한몫했다”고 설명했다.

KEB하나은행이 2017년 7월 출시한 ‘하이로보’를 통해서도 현재까지 4만5000여 명이 펀드상품에 가입했다. 하이로보는 딥러닝 기술이 담긴 인공지능(AI) 알고리즘을 탑재하고 있다. 로보가 추천한 포트폴리오를 그대로 선택하거나 고객 니즈에 따라 프라이빗뱅커(PB)가 일부만 추천해 주는 하이브리드 방식으로 운영하고 있다. 이에 따른 펀드 가입액은 6750억원으로 은행 전체 펀드가입금액 중 3분의 1 비중을 차지한다는 게 KEB하나은행 측 설명이다. 기업은행이 운영하는 ‘아이원로보’는 일반펀드는 물론 연금 자산 포트폴리오를 추천해준다. 투자지역(국내, 국외)과 펀드 개수(3~5개)를 선택할 수 있어 고객별 맞춤형 포트폴리오가 가능하다. 작년 출시한 ‘아이원로보’를 통해 가입된 계좌수는 3월 현재까지 2만1827좌로 집계됐다.

우리은행도 지난달 25일 기능을 업그레이드한 ‘우리로보알파’ 앱을 새로 선보였다. 기존과 비교해 투자성향, 투자지역, 투자목적 등을 세분화해 보다 최적화된 맞춤형 포트폴리오를 추천하도록 했다. 기존에는 5개 투자성향별로 5개 펀드로 구성한 포트폴리오를 제시했지만 새로운 ’우리로보알파‘는 포트폴리오에 편입하는 펀드수도 2~5개 중 투자자가 고를 수 있고, 교육·은퇴·결혼·주택마련 등 투자 목적에 따라 달리 짜여진 포트폴리오를 제공한다. 우리은행 관계자는 “투자 항목이 세분화되면서 투자자별로 최적화된 포트폴리오 추천이 가능하다”며 “전문가들의 시장 전망까지 접목된 하이브리드형 로보어드바이저들은 실제로 기존 로보어드바이저보다 성과가 좋아 모바일 자산관리 시장에서 빠르게 자리 잡을 것으로 기대한다”고 말했다.

안상미 기자 saramin@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)