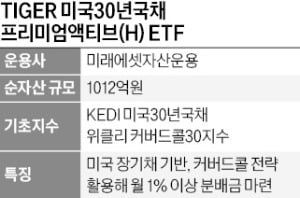

美30년국채액티브 ETF, 순자산 1000억 돌풍

美 금리인하 기대…개인 몰려

미래에셋, 한경 KEDI 지수 기반

매달 1% 이상 배당금 추구

상장 이후 이날까지 개인 순매수액은 668억원에 이른다. 개인 매수가 몰리면서 초기 설정분이 완판돼 물량을 추가 상장하기도 했다. 올해 미국의 금리 인하 가능성이 커지자 채권 가격 상승에 따른 차익을 기대한 개인투자자가 몰린 것으로 분석된다.

이 상품은 미 국채 30년 만기에 투자하면서 커버드콜 전략을 활용해 매월 1% 이상, 연 12% 이상 배당금을 추구한다. 커버드콜이란 주식, 채권 등 기초자산을 보유하면서 그 기초자산을 특정 가격에 살 수 있는 권리(콜옵션)를 매도하는 방식으로 안정적인 수익을 추구하는 전략이다. 오동준 미래에셋자산운용 전략ETF운용팀장은 “미국 기준금리 인하에 따른 채권 가치 상승 가능성과 당분간 높게 유지될 채권시장 변동성을 모두 활용할 수 있는 상품”이라고 설명했다.

지난해 12월 말 상장한 ‘SOL 미국30년국채 커버드콜(합성)’은 석 달도 안 돼 순자산 규모가 849억원까지 불어나면서 1000억원 돌파를 눈앞에 뒀다. 이 상품도 미국 장기채를 기반으로 커버드콜 전략을 활용해 매월 1% 이상의 배당금(분배금)을 지급한다. 세계 최대 자산운용사 블랙록이 운용하는 미국의 대표적 장기채 커버드콜 ETF인 ‘아이셰어즈 TLTW(iShares Treasury 20+ Year Treasury Bond Buywrite Strategy)’의 한국판으로 불린다.

채권 커버드콜 ETF 상품은 특히 퇴직연금 투자자 사이에서 인기를 끌고 있다. 안정적으로 배당수익을 거둘 수 있는 데다 채권형으로 분류돼 연금 계좌에서 100%까지 투자할 수 있기 때문이다. 해외 ETF를 직접 매수하면 매매차익에 양도소득세 22%를 물어야 하는데 국내 상품에 투자하면 배당소득세 15.4%가 적용된다. 연금 계좌로 투자하면 과세가 이연되고 연금 인출 때까지 3.3~5.5%만 내면 된다.

최만수 기자 bebop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)