한국에만 있는 '전세' 이로 인한 '전세대출'

전세대출로 인한 착시현상에 유의해야

일단 용어의 통일이 어렵습니다. 주택보급률을 계산할 때 국가마다 주택을 규정하는 의미가 다르고 가구 또한 마찬가지입니다. 동성가구를 인정하는 국가도 있으며 우리나라의 경우에도 1인 가구를 주택보급률 통계에 포함한 지는 얼마되지 않았습니다. 더 큰 문제는 국가 간 경제 상황이 다르다는 겁니다. 자본주의 경제라고 해서 모든 나라가 동일하지 않으며 과거의 관습 속에서 경제가 발전되어 왔기 때문에 그 나라만의 특수한 경제 여건을 아는 것이 중요합니다. 왜 우리나라는 가계대출이 상대적으로 빨리 증가하는지에 대한 의문은 여기서 출발합니다.

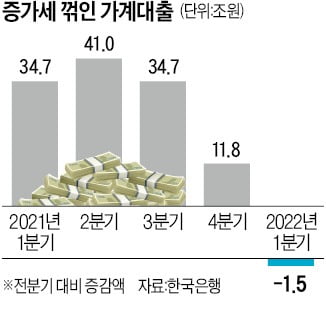

금융위원회와 금융감독원에 따르면 2021년 가계대출 증가액은 71.7조원 이었으며 정부의 대출 규제로 인해 2020년(100.7조)보다는 많이 줄었습니다. 모든 부문의 대출이 줄었지만 안타깝게도 전세대출의 증가 폭은 일정하게 유지되었습니다. 이로 인해 은행권 가계대출 증가분 가운데 전세대출이 차지하는 비중은 41.2%로 2020년 33.5%보다 7.7%포인트 확대됐습니다. 물론 전세대출은 실수요 대출이라는 이유로 총량관리에서 제외했고 작년에 전세가격 또한 많이 올랐기 때문이겠지요. 전세는 전 세계 우리나라만 존재하는 임대차 관행입니다. 이런 전세로 인해 가계대출이 늘어나는 것은 아닌가 의문이 생깁니다.

미국이나 유럽 심지어 일본의 경우에도 기업형 주택임대사업자가 발달했습니다. 주택사업자의 사업방식은 자금을 조달하여 주택을 건설한 후 임차인에게 월세를 받아 대출을 갚고 이익을 회수하는 형태입니다. 이런 경우 개인(임차인)은 대출이 없고 본인 수입의 30~50%를 주거비로 사용합니다. 주택건설에 필요한 자금은 대부분 기업 대출로 조달하며 가계부채는 거의 없게 됩니다. 우리처럼 개인이 전세를 놓고 임차인이 집값의 60% 정도의 전세금을 내는 형태는 가계부채(전세대출)는 늘지만 다른 상황이라는 말입니다. 특히 정부의 전세자금 지원을 통해 이자 부담 또한 크지 않습니다.

심지어 전세가 선진국의 월세와는 다르게 주거비를 획기적으로 내려주고 내 집 마련에 도움을 주는 제도임에도 불구하고 문재인 정부에서 적폐로 규정하면서 없애려 하는 것은 서민들의 주거 안정성을 훨씬 나쁘게 만드는 길입니다. 생활비의 30~50%를 주거비로 지출하는 나라와 그렇지 않은 나라는 경제의 활력이 다를 수밖에 없습니다.

전세대출을 빼고 가계대출을 계산한다면 현재 정부에서 추진하는 LTV(주택담보인정비율)나 DSR(총부채원리금상환비율) 규제는 다시 검토해야 할 겁니다. 주택담보대출 연체율이 0.1%에 불과한 나라에서 DSR 규제를 선진국보다 더 과다하게 하는 것은 내 집 마련에 나서는 사회초년생과 최초 주택 구입자들에게는 재앙이나 마찬가지입니다. 국가 간 통계 비교에 더 조심해야 하는 이유입니다.

<한경닷컴 The Moneyist> 심형석 우대빵연구소 소장·美IAU 교수

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com