10년 이상 장기대출…고정금리로 갈아타 볼까

현재 변동금리가 낮지만

두차례 이상 오르면 고정금리가 유리할 수도

신규 가입 후 3년 지나야 갈아타기 수수료 없어

◆고정형 주담대 5% 진입 ‘코앞’

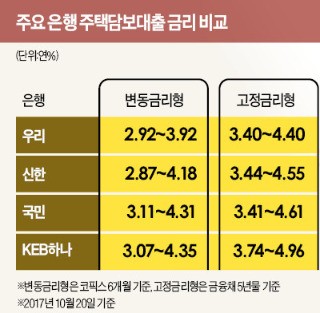

다음주부터는 주담대 금리가 이보다 더 오를 전망이다. 국민은행은 고정금리형 주담대 금리 상한선을 이번주보다 0.11%포인트 올린 연 4.72%로 적용한다. 은행업계 관계자는 “이 같은 속도라면 다음달에는 대다수 은행의 고정금리형 주담대 금리 상한선이 5% 선에 진입하게 될 것”이라고 전했다.

올해 말부터는 대부분의 고정금리형 주담대 금리가 하한선 기준으로 연 4% 수준까지 올라갈 것이라는 관측이 나온다. 은행 관계자는 “현재 우량고객이 고정금리형 대출을 받을 때는 연 3%대 중반이 가능하다”면서도 “한은의 예고와 시장상황을 감안하면 내년께는 연 4% 아래는 힘들 것”이라고 관측했다.

◆장기면 갈아타기 고려해볼만

이처럼 빠르게 대출금리가 올라가면 가장 피해를 입는 것은 변동금리형 주담대 보유자다. 전체 주담대 보유자 중에서 70%가량을 차지하고 있다. 변동금리형 상품 비중이 높은 것은 고정금리형에 비해 대체로 금리가 0.5%포인트가량 낮아서다.

하지만 한국은행이 기준금리를 올리기 시작하면 이 같은 상황이 바뀔 수 있다고 전문가들은 분석하고 있다. 한은이 두 차례만 기준금리를 올려도 변동금리형 상품의 메리트가 사라진다. 만약 3~4차례 올린다면 고정금리형이 더 유리하게 된다.

전문가들은 10년 이상 등 만기가 많이 남은 변동금리형 대출을 쓰고 있다면 고정금리형으로 갈아타는 것을 고려해볼 만하다고 조언한다. 은행 관계자는 “지속적인 금리 인상을 우려하는 장기 주담대 보유자는 고정금리형 상품을 선택하는 쪽이 낫다”며 “5년이 지나도 금리가 올라가는 추세라면 해약 후 다시 고정금리형 상품으로 재대출하는 것이 하나의 방법”이라고 전했다.

신한 국민 KEB하나 등 대다수 은행은 신규 가입 후 3년이 되지 않은 변동금리형 주담대 가입고객이 고정금리형으로 상품을 전환할 경우 중도상환수수료를 받지 않고 있다. 다만 고정금리형에서 변동금리형으로의 무료 전환은 불가능하다. 가입 후 3년이 지나면 양방향에서의 ‘갈아타기’가 수수료 없이 가능하다.

다만 처음 대출을 쓰는 사람이라면 일단 변동금리형 상품을 이용하라고 은행 PB(프라이빗뱅커)들은 추천한다. 홍승훈 국민은행 PB(프라이빗뱅킹)팀장은 “기존 가입자든, 신규 고객이든 현재로서는 변동금리 상품의 금리가 더 낮기 때문에 고정금리형 상품보다는 더 절약할 수 있다”며 “향후 급격한 대출금리 인상이 예상된다면 수수료 없이 고정금리형 상품으로 갈아타면 된다”고 설명했다.

윤희은 기자 soul@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)