박근혜 정부 때 세금 감면 축소 대기업에 집중…"법인세 이미 3%P 올린 셈"

매출 상위 10대 기업 법인세 신고 현황

대기업 법인세 공제 축소

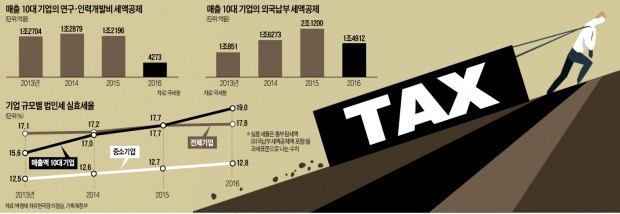

연구·개발인력 세액공제액 3년새 3분의 1로 급감

외국납부 세액공제액도 30% 가량 쪼그라들어

"문재인 정부 명목세율 올리면 실효세율 22% 넘을 것"

◆전방위적인 대기업 공제 축소

기업 규모에 따라 법인세 실효세율이 이처럼 극명하게 엇갈린 것은 박근혜 정부 초기 시행된 비과세·감면 조치가 대기업만을 ‘표적’으로 했기 때문이란 게 전문가들의 공통된 설명이다. ‘증세 없는 복지’를 표방한 박근혜 정부는 명목세율을 올리지는 않았지만 비과세·감면을 대거 축소해 대기업의 실질적 세금 부담을 늘렸다.

구체적으로 2014사업연도부터 과세표준 1000억원 초과 대기업은 최저한세율(각종 공제를 받더라도 내야 하는 최소한의 세금 비율)이 16%에서 17%로 높아졌다. 이에 따라 전체 법인세 신고기업(59만1600곳) 중 약 0.04%에 해당하는 230여 개 대기업은 2015년 3월부터 17%의 최저한세율을 적용해 법인세 신고를 한다.

한때 7~10%에 달했던 대기업 대상 투자 관련 세액공제율도 2013사업연도부터 야금야금 축소돼 0~3%까지 떨어진 상태다. 2014사업연도부턴 법인세법상 공제·감면을 인정하지 않는 방향으로 법인소득지방세 계산 방식도 변경돼 기업 부담이 커졌다.

정부는 2015사업연도부터 글로벌 대기업들이 주로 받는 외국납부세액공제마저 손을 댔다. 공제방식을 ‘일괄 한도’에서 ‘국별 한도’로 변경해 매년 대기업이 받을 수 있는 외국납부세액공제 한도를 제한했다. 순이익의 일정액 이상을 투자, 임금, 배당 등에 쓰지 않으면 법인세를 추가 과세하는 기업소득환류세제도 2015사업연도부터 도입했다.

한 국책연구원 관계자는 “박근혜 정부에서는 대기업이 각종 공제나 감면을 통해 세금을 줄일 수 있는 여지를 전방위적으로 축소하는 세법 개정이 진행됐다”고 평가했다.

◆‘3분의 1토막’ 난 투자 관련 공제

이런 조치들은 갈수록 위력을 발휘하고 있다. 대기업이 받는 공제·감면액이 급속도로 줄고 있는 것이다. 매출 상위 10대 기업의 ‘연구 및 인력개발비 세액공제’는 2013년부터 2015년 신고분(2012~2014년 소득분)까지는 연간 1조2000억원대를 유지했지만 2016년 신고 땐 4273억원으로 급감했다.

2016년 신고 때부터 적용된 외국납부세액공제 방식 변경도 효과가 컸다. 2015년 신고 때 2조1200억원에 달했던 매출 상위 10대 기업의 외국납부세액공제는 지난해 신고 땐 1조4900억원으로 30% 정도 쪼그라들었다.

올해 이후에도 실효세율 인상 추세가 이어질 가능성이 높다. 당장 지난해 세법 개정에 따라 올해 소득분부터 비업무용 승용차나 이월결손금 등에 대해 강화된 과세 기준이 적용된다. 그동안 과세가 유예됐던 기업소득환류세제도 내년 신고 때부터 본격적인 세수 효과를 낼 것으로 예상된다.

더 큰 문제는 여당과 정부가 현재 추진 중인 초대기업에 대한 법인세 최고세율 인상 움직임이다. 과세표준 2000억원 초과 대기업에 대한 법인세 명목세율이 현행 22%에서 25%로 높아질 경우 매출 상위 10대 기업의 실효세율은 19%에서 순식간에 22% 이상으로 치솟을 것이란 전망이 나온다.

홍기용 인천대 경영대학장은 “지금도 0.04%에 불과한 과표 1000억원 이상 대기업이 전체 법인세의 절반 정도를 내고 있다”며 “초대기업만 대상으로 명목세율이 오르면 법인세의 조세 형평성은 더욱 악화될 것”이라고 말했다. 그는 “대다수 선진국처럼 한국도 법인세율은 단일세율로 전환하는 것이 조세 원리상 맞다”고 강조했다.

이상열 기자 mustafa@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 'Fed 선호' 美 근원 PCE물가 전년 대비 2.8%↑](https://img.hankyung.com/photo/202404/01.36540706.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)