4802조원 '쩐의 전쟁'…이커머스 빅뱅의 최후 승자는

이런 이커머스 빅뱅(대폭발) 속에서 국내 신용평가사들도 셈법이 복잡해졌습니다. 특정 산업 구조가 재편되고 트렌드가 달라지는 건 산업에 속해 있는 기업들의 신용도에도 큰 영향을 미칠 수밖에 없습니다. 시장 내 위치, 사업 전략 등은 결국 기업의 사업과 재무 상태를 좌우하게 되거든요.

상황이 이렇다 보니 국내 신용평가사들은 글로벌 사례 분석에 열을 올리고 있습니다. 한발 앞서 유통 빅뱅을 겪은 글로벌 기업들의 사례를 살펴보면, 국내 이커머스 시장이 어떤 방식으로 흘러갈지, 현재 각 기업들이 전개하고 있는 사업 전략이 어떤 성과를 낼 지를 간접적으로 예상해볼 수 있거든요.

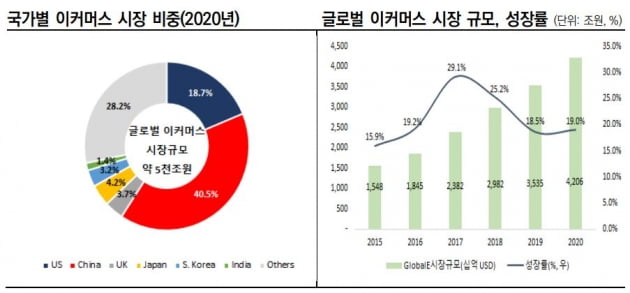

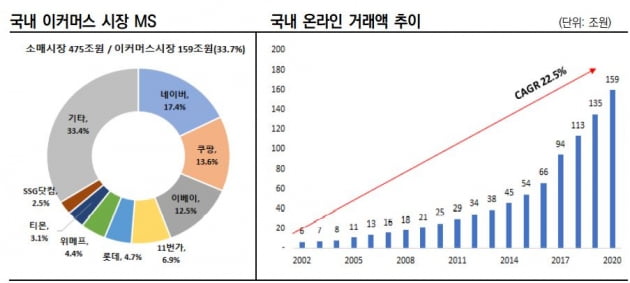

지난해 글로벌 이커머스 시장 규모는 4조2000억달러랍니다. 한화로 약 4802조7000억원이죠. 미국, 중국, 일본, 동남아시아, 인도, 유럽 등 대부분 지역에서 높은 성장률을 보이고 있습니다. 국내 신용평가사 중 한 곳인 한국신용평가는 글로벌 시장과 비교했을 때 한국 이커머스 시장의 성장율과 소매시장 침투율은 높은 편이지만 상위 기업들의 점유율은 낮은 수준이라고 분석했습니다. 실제 일본이나 미국의 경우 상위 기업 3곳의 점유율이 50%를 웃돌고 있는데, 한국은 40%대 초반에 머물러 있답니다.

한태일 한국신용평가 수석연구원은 "미국 시장은 소매유통 시장에서 온라인과 오프라인의 방향성을 제시해준다"고 설명합니다. 아마존은 지배적인 점유율 확보와 성공적인 연계 사업 확장의 성과를 보여줬고, 월마트는 오프라인 매장을 활용해 온라인 소비에 효과적으로 대응하는 법을 보여줬단 설명입니다. 국내에선 쿠팡이 아마존을, 이마트가 월마트를 목표로 하고 있죠.

국내 이커머스 시장에선 공격과 방어를 위한 구도 재편이 당분간 지속될 전망입니다. 전문가들은 경쟁 강도를 완화하고 점유율을 키우려면 M&A가 유리하고, 수익 창출을 위해선 연관 사업으로 확장과 시너지가 유리하다고 말합니다.

각사들이 나름대로의 사업 전략을 펼치고 있어 당장 우위를 가리는 것이 쉽진 않지만, 소매유통 산업만 놓고 보자면 신용도 전망은 비우호적입니다. 한 연구원은 "한정된 소매유통 시장에서 온라인 소비 선점을 위한 경쟁이 치열해졌고, 주요 사업인 오프라인 매장의 실적 방어가 쉽지 않다"며 "새로 나타나고 있는 소비·공급 측면의 변화가 기존 사업자에 유리한 점을 찾기 어렵다"고 설명했습니다. 산업 전반의 저수익 경쟁과 높은 투자부담이 지속될 것이란 얘기입니다.

각사들의 신용도 전망이 그리 밝진 않지만 소비자들이 누리게 될 혹은 체감하게 될 산업 변화는 다를 수 있으니 좀 더 지켜볼 필요가 있을 듯 합니다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['면역력 높여주는 토마토' 효과적으로 먹는 방법 [건강!톡]](https://img.hankyung.com/photo/202108/99.27179582.3.jpg)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)