'국가 부도의 날' 이후 국내 상장사 부채비율 589%→174%

"현재 한국 경제의 문제는 유동성보다 산업별 경쟁력 하락"

이에 따라 과거와 같은 유동성 위기가 재발할 우려는 작아졌으나 산업별 경쟁력 약화는 우리 경제에 또 다른 위기 요인이 되고 있다는 지적이 나왔다.

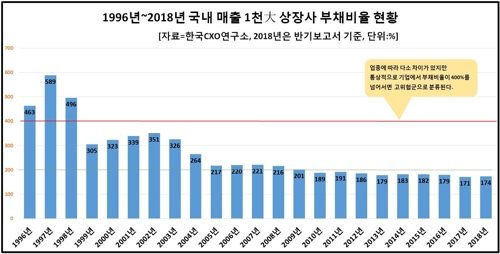

6일 한국CXO연구소(소장 오일선)에 따르면 국내 매출 기준 1천대 상장기업의 올 상반기 기준 부채비율(부채총액/자기자본)은 평균 174%로 집계됐다.

지난 1997년 국제통화기금(IMF) 구제금융 당시 1천대 상장기업 부채비율 589%보다 크게 낮아진 것으로, 부채비율이 400%를 넘는 이른바 '고위험 기업'의 숫자도 같은 기간 342개에서 61개로 급감했다.

통상 부채비율이 200% 이하이면 재무건전성이 우수한 것으로 평가된다.

300% 이상이면 금융 비용이 순익을 깎아 먹고, 400%를 넘으면 기업의 존립이 위태로운 수준으로 본다.

CXO연구소는 특히 외환위기 직전인 1996년에 1천대 상장기업의 평균 부채비율이 이미 463%였고 고위험 기업도 299개에 달해 우리 경제에 이미 '경고등'이 들어와 있었던 것으로 나타났다고 설명했다.

당시 정부가 외환보유고 정보 등을 투명하게 공개하고 기업의 높은 부채비율을 단계적으로 관리하는 정책을 펼쳤다면 IMF 구제금융이라는 국가적인 치욕은 피할 수 있었다는 것이다.

이처럼 정부가 손을 놓고 있는 사이에 1천대 상장기업의 부채 금액은 1996년 569조원에서 이듬해 727조원으로 급증했다.

자본 규모는 약 123조원으로 거의 변화가 없었으나 부채가 한해 만에 무려 150조원 이상 늘어나면서 재무건전성이 크게 악화했던 셈이다.

IMF 구제금융 신청 이후인 1998년에도 1천대 상장기업의 부채비율은 496%로 여전히 높았으나 1999년 305%로 급격히 낮아진 뒤 2004년(264%)부터는 200%대로 떨어졌고 2010년 이후에는 100%대를 유지했다.

올 상반기 기준으로는 총부채 규모가 2천162조9천369억원이고, 자본 규모는 1천246조6천161억원으로 집계됐다.

오일선 소장은 "IMF 외환위기 이후 정부가 기업 부채비율을 관리하면서 유동성 위기를 겪을 가능성은 작아졌다"면서 "그러나 현재 우리 경제는 자동차와 조선 등 주요 산업의 경쟁력이 급격히 약화하면서 또다른 먹구름이 드리운 양상"이라고 지적했다.

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![죽기 전 17년을 병에 시달려… 건강 검진은 무조건 빨리, 자주 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36534470.3.jpg)