기업 인수금융 시장 돌아온 골드만·JP모간

사모펀드, 기업 인수때 돈줄 수단

긴축·은행위기로 중단됐다 활기

이달 37억달러 레버리지론 성사

대형 M&A 활성화로 이어질 듯

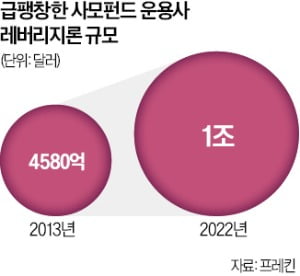

사모펀드 운용사들이 기업 경영권을 인수할 때 자금조달 수단으로 종종 활용하기도 한다. 지난해 미국 중앙은행(Fed)의 긴축으로 급랭한 이후 사실상 사모대출기관만 남아 있던 시장에 ‘전통적인 큰손’인 IB들이 돌아오고 있다는 분석이다.

○긴축에 급랭한 은행 레버리지론

지난해 사모펀드 운용사들은 블랙스톤크레디트, HPS 인베스트먼트 등 사모대출기관에 손을 벌려야 했다. 작년 3월부터 시작된 Fed의 고강도 긴축 때문이다. 2021년 사상 최대치를 찍었던 레버리지론 시장은 이듬해 쪼그라들었다. 금리가 급격히 오르면서 IB들이 트위터 인수합병(M&A) 등 바이아웃 빅딜에 대준 레버리지론 가치가 급락했다.

이는 지난해 월가 대형 IB 가운데 유일하게 빅딜 레버리지론에 참여하지 않았던 JP모간이 긍정적인 성적표를 받아든 이유이기도 했다. 제이미 다이먼 최고경영자(CEO)가 작년 3분기 실적 발표에서 “이번 분기에 JP모간의 레버리지론 상각은 없다”며 “우리의 레버리지론 익스포저(위험노출액)는 매우 적다”고 공공연히 자랑할 정도였다. 막대한 손실을 본 월가 IB들이 몸을 사린 사이 그 빈틈을 사모대출기관이 메웠다.

○“아직까진 선별적 재개”

레버리지론에서 전통 IB의 입지가 다시금 부각된 것은 작년 말이다. 전자기기 제조사인 에머슨 M&A가 분기점이 됐다. 블랙스톤이 에머슨의 기후기술 사업부를 인수하는 거래에서 식스스트리트 등 사모대출기관으로부터 일으키기로 한 26억달러 규모 레버리지론을 철회하고 IB의 공모대출시장 문을 두드리면서다.월가 IB로 꾸려진 대주단은 이달 초 엘리엇 등의 헬스케어 기업 시네오스 인수 거래에 37억달러(약 4조8000억원)를 빌려주는 레버리지론에 합의했다. 골드만삭스가 주관사로 나선 IB대주단은 사모대출기관의 대출 조건 제안을 따돌리고 입찰에 성공한 것으로 알려졌다. 최근 발표된 아폴로의 항공우주부품업체 아르코닉 인수도 JP모간이 주관사인 대주단에서 자금을 조달할 예정이다.

다만 자산운용사 블루아울캐피털의 공동 최고경영자(CEO)인 마크 립슐츠는 “은행들이 사모펀드 운용사의 레버리지론에 참여할 때 선별적으로 자금을 동원하고 있다”고 설명했다. IB들이 아직까진 시장 불확실성 등을 고려해 부채 규모가 작고 신용 위험이 낮은 기업의 레버리지론 거래에만 참여하고 있다는 분석이다.

김리안 기자 knra@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)