핌코 "중국의 긴축, 미국에 부정적"…부양책 장기화?

미국의 채권운용사인 핌코는 지난 5일 '중국 신용 축소의 시사점'(Implications of China’s Credit Curtail)이라는 보고서를 내고 이같이 주장했다.

로이터 보도에 따르면 지난 5일 중국 금융당국은 은행들에 신용 버블에 의한 위험 축소를 위해 대출잔액을 줄이도록 지시했다. 인민은행이 대출총액을 억제하도록 지시했다는 내용이다. 금융감독기구인 은행보험감독관리위원회(은보감회)도 사업대출을 투자 목적으로 유용하는 사례를 조사중인 것으로 알려졌다.

이런 중국의 긴축 움직임은 최근 전국인민대표대회(전인대)에서도 확인됐다. 지난 5일 리커창 총리는 올해 국내총생산(GDP) 성장률은 연 6.0% 이상으로 제시했다. 국제통화기금(IMF)과 투자은행들이 연 8% 성장을 예상하는 점을 감안하면 보수적인 목표다. GDP 대비 재정적자 비율도 지난해보다 0.4%포인트 줄어든 3.2%로 설정했으며, 인프라 투자 등에 쓰여온 지방정부 특수채 발행규모는 3조6500억위안으로 전년보다 1000억 위안 낮게 잡았다.

핌코의 보고서 전문을 정리한다.

<중국이 위험 통제에 초점을 맞춘 건 높은 성장을 유지하기 위해선 일부 국영기업과 지방정부의 과다한 자금조달, 과다한 레버리지를 가진 부동산 개발사업 등 경제의 취약한 부분을 규제해야한다는 믿음을 반영한다.

실제 인민은행은 높은 GDP 대비 부채비율과 빠르게 팽창하는 금융시장을 염두에 두고 대부분의 다른 중앙은행보다 재무 안정성 위험에 더 큰 비중을 두고 있으며, 적극적인 유동성 관리에 나서고 있다. 이는 전통적 인플레이션뿐 아니라 환율 안정, 자산 거품 등을 방지하기 위한 것이다.

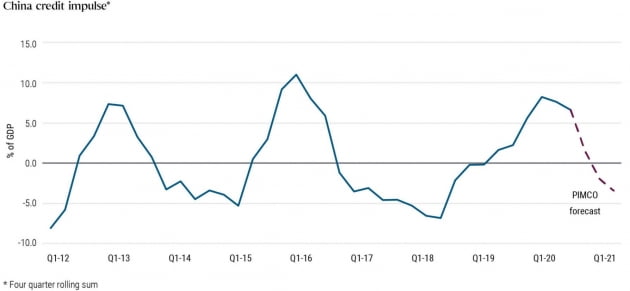

중국의 정책은 머니마켓의 유동성 긴축, 민간 신용 성장의 완화, 국채 발행 감소의 형태로 나타나고 있다. 일반적으로 경제 활동의 전환점을 나타내는 GDP 대비 신용 증감의 변화를 보여주는 '중국 크레딧 임펄스'(credit impulse) 지수는 정점에 도달한 것으로 보인다. 인민은행은 전체 신용이 명목 GDP에 맞춰 늘어나는 걸 목표하고 있다. 이는 크레딧 임펄스가 작년 4분기 GDP의 9%를 정점으로 올해 연말까지 GDP의 약 -3.5%까지 떨어질 것임을 시사한다. 상황이 변하지 않는다면 2022년 말까지 중국의 경제 활동은 추세 이하로 느려질 수 있다.

글로벌 수준에서 보면 선진국이 강력한 부양정책을 취하면서 유동성을 확대되는 시점에서 중국의 크레딧 임펄스가 긴축되고 있는 것이다. 이것은 지난 2011~12년, 2014~15년에 크레딧 임펄스가 감소했던 때와는 뚜렷한 대조를 이룬다.

중국 경제는 세 가지 주요 이유로 연착륙을 달성할 것으로 본다.

① 중국 은행과 더 커진 경제는 더 강해졌다.

2017~18년 당시 신용 긴축으로 인해 중국 경제는 더 효율적이 되었고, 경기 부양책 축소의 영향에서 덜 민감하게 됐다. 수익성 없는 과잉 생산능력은 감축됐고 그림자금융의 숨겨진 위험은 줄었다. 은행들은 자본을 확충하고 자산을 건전화하도록 압력을 받았다. 은행들은 이제 부실 대출이 증가한다해도 좀 더 개선된 유동성으로 대처할 수 있는 좋은 위치에 있다.

② 팬데믹의 경제적 효과는 자연적으로 종결되는 시점에 왔다.

중국 당국은 코로나 전염병을 잘 관리했다. 중국 경제는 2020년 공공 부문이 주도해온 성장을 이제 민간 부분이 이어받아 이끌어낼 수 있는 좋은 위치에 있다.

③ 경제의 구조적 변화는 과거보다 부채의존형 성장모델에서 탈피하고 있음을 보여준다.

중국의 전통적 제조 및 투자 중심 성장 모델은 부채에 크게 의존해 왔다. 하지만 새로운 경제는 점점 더 서비스 부문과 소비에 의해 주도되고 있다. 이러한 부문은 부채 대신 인적 자본과 생산성에 더 많이 의존한다.

투자자에게 주는 시사점은 다음과 같다.

① 중국 채권의 (선진국 대비) 더 큰 스프레드는 기회가 될 수 있다.

중국 기업의 선택적 채무 불이행 및 은행들의 위험 회피에 따른 금리 상승은 중국 채권에 대한 좋은 기회를 제공할 것이다. 중국 채권은 기본적으로 건전하다고 생각한다. 지난 2년 동안 중국 국채에 대한 해외 투자가 2730억 달러 증가한 것은 중국과 글로벌 채권시장의 상호 연결성이 증가하고 있음을 의미한다.

② 위안화는 매력적으로 보인다.

크레딧 임펄스가 낮아진 건 위안화에 대한 우리의 단기 긍정적 견해에 별 영향을 주지 않는다. 경제 자체와 마찬가지로 인민폐는 크레딧 임펄스의 변화에 대해 두 개 분기 가량 늦게 따라가는 경향이 있다. 또 미국의 관세 완화로 인한 통화 가치의 상승 가능성도 있다.

③ 원자재 가격은 살아나는 글로벌 수요 속에 위험이 낮다.

과거 원자재 가격은 중국의 크레딧 임펄스 변화에 매우 민감했다. 그러나 지금은 선진국 경제 수요의 강한 반등이 예상되고 있기 때문에 중국 크레딧 임펄스의 하락에도 위험이 덜하다.

④ 선진국은 더 오랫동안 부양책이 필요할 수 있다.

중국은 세계 경제 성장의 핵심 엔진이다. 2020년 세계 GDP의 11.4%(달러 기준)를 창출했으며, 지난 10년 동안 매년 세계 GDP를 연 평균 0.9% 포인트나 성장시켰다. (구매력 기준으로는 각각 29%와 1.6%포인트에 달한다)

중국이 0.5%포인트 이하로 기여했던 2015년과 2016년, 2019년 세계 GDP 성장률은 크게 둔화됐다. 이런 과거와 현재의 중국을 본다면, 선진국들은 현재 예상보다 오랫동안 부양책을 유지해야 할 수도 있다.)

김현석 기자 realist@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[돈이 되는 경제지표] 니켈, 중국발 대량 공급에 하락했지만…](https://img.hankyung.com/photo/202103/01.25602580.3.jpg)

!["올 2분기 브렌트유 배럴 당 75달러 전망" [독점 UBS리포트]](https://img.hankyung.com/photo/202103/01.25632648.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)