같은 2차전지 펀드인데…'52% vs 23%' 수익률 2배차, 왜? [신민경의 편드는 펀드]

소재株 코스닥 집중된 탓에…코스피와 비동조화

'결국 2차전지는 간다'…"투자성향 맞게 선별 투자"

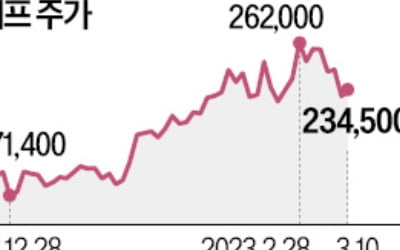

2차전지 테마 주가가 올 들어 고공행진 중입니다. 그런데 이 기간 2차전지주들을 묶어놓은 상장지수펀드(ETF)의 수익률도 도드라졌습니다. 다만 펀드별로 수익률이 크게 엇갈렸는데요. 최고 52%의 수익을 올린 펀드가 있는 반면 어떤 상품의 수익률은 23%에 머무르고 있습니다. 2배 넘게 차이났습니다. 상황이 이런 만큼 수익률이 상대적으로 저조한 투자자들은 분통을 터뜨리고 있습니다.

연초 이후 현재까지 2차전지 시장에서 소재 업체들의 상승세가 부각되면서, 소재 업체들을 얼만큼의 비중으로 담았는가가 해당 ETF의 성과로 이어진 겁니다.

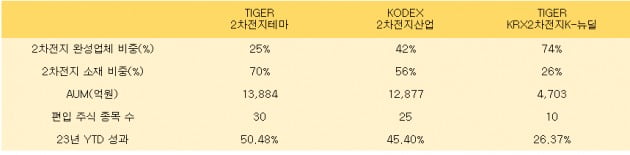

한국거래소에 따르면 올해 들어서 지난 8일까지 2차전지 ETF 중 가장 많이 오른 상품(레버리지 상품 제외)은 'TIGER 2차전지테마'로, 수익률이 52%로 집계됐습니다. 'KODEX 2차전지산업'도 45%의 수익률로 그 뒤를 이었습니다. 두 상품의 공통점은 에코프로비엠과 에코프로, 엘앤에프, 코스모신소재 등 2차전지 양극재 기업들을 주요하게 담고 있단 점입니다.

이들 소재 기업들은 1분기 국내 증시의 독보적인 '주도주'입니다. 연초 이후 에코프로가 224% 넘게 폭등했고 에코프로비엠(127%), 코스모신소재(99%), 엘앤에프(42%)도 큰 폭 뛰었습니다. 가파른 주가 상승 덕에 에코프로비엠은 시총 20조원을 돌파하는 등 코스닥 대장주 지위를 굳혀가고 있습니다.

연초 2차전지 관련주에 대한 공매도 비중이 높았던 점도 되레 주가 급등을 불렀습니다. 작년 말 코스닥에서 공매도 잔고율(시총 대비 공매도 잔고 비중)이 가장 높은 종목은 엘앤에프로, 당시 시총의 6.6%에 달하는 공매도 물량이 있었습니다. 하지만 코스닥 2차전지주들에서 호재성 뉴스가 연발했고, 공매도로 인한 손실폭을 줄이기 위해서 포지션 축소가 이뤄졌습니다. 공매도 청산을 위한 매수세가 들어오면서 공매도 잔고율은 지난달 28일 기준 3.6% 수준으로 떨어졌고, 주가는 급등했습니다.

하지만 이런 소부장(소재·부품·장비) 기업들보다, LG에너지솔루션·삼성SDI·SK이노베이션 등 완성 배터리셀 제조사들의 비중을 더 높게 가져간 ETF들은 비교적 낮은 수익을 거뒀습니다. KBSTAR 2차전지액티브(38%), TIGER KRX2차전지K-뉴딜(26.37%), SOL 한국형글로벌전기차&2차전지액티브(23%) 등 순입니다.

이처럼 '소재주'와 '완성 배터리주'의 성과에 차이가 있다보니, 소속시장별 흐름이 엇갈리기도 합니다. 보통 큰 틀에서 특정 섹터나 테마 관련주는 같은 방향으로 등락하는데, 최근 2차전지시장과 관련해선 코스피 종목과 코스닥 종목의 동조화가 이뤄지지 않고 있습니다. 일례로 지난 7일엔 코스피 소속 2차전지주들이 그간 소재업체 대비 덜 오른 데 따른 '키 맞추기식' 상승세를 보였고, 이튿날에는 반대로 코스닥 소속 소재주들만 올랐습니다.

전문가들은 2차전지 섹터 자체의 우상향이 전망되는 만큼 투자 시 소재사와 완성 배터리사, 혹은 코스닥시장과 유가증권시장 등을 구분지을 필요는 없다는 의견입니다. 다만 투자성향에 따라 종목을 선별하길 추천하고 있습니다.

정의현 미래에셋자산운용 ETF운용본부 팀장은 "많은 투자자들이 2차전지 소재 기업에 투자할지 셀 완성업체에 투자할지를 두고 많은 고민을 하고 있다"며 "높은 성장성과 모멘텀을 본다면 2차전지 소재기업을, 2차전지 소재 기업의 급격한 주가 상승이 부담스럽고 상대적으로 덜 오른 쪽에 투자하고 싶은 이들은 2차전지 셀 완성업체에 투자하는 것이 올바른 방법일 것"이라고 조언했습니다.

가령 'TIGER 2차전지테마'는 ETF 내 2차전지 완성업체 비중이 25%, 2차전지 소재업체 비중이 70%이고, 'KODEX 2차전지산업'은 그 비중이 각각 42%, 56%인데요. 이처럼 각 ETF들이 주요하게 담은 종목이 무엇인지 확인하면 투자 결정에 도움을 받을 수 있을 것이란 얘기입니다.

최승우 신한자산운용 ETF운용팀장은 "배터리 셀 종목들과 관련 소부장 종목들의 주가가 단기적으로 차별화된 흐름을 보이고는 있으나, 중장기적인 관점에서 보면 유사한 방향성을 띨 것으로 본다"며 "투자 판단 시 코스피와 코스닥의 관점보다 셀 업체와 소부장 업체 중, 밸류에이션과 실적 상향 가능성 등을 고려해 선별적으로 투자하는 게 좋다"고 말했습니다.

신민경 한경닷컴 기자 radio@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![올 증시 '상저하고' 예상했던 전문가들, 두 달 만에 변심한 이유 [마켓PRO]](https://img.hankyung.com/photo/202303/ZN.32842552.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)