긴축 공포에 美 국채금리 4% 넘자…돈 몰리는 단기채 ETF

안정적 수익 낼 곳은

만기 1년 미만인

초단기 美국채 투자

'SHV' 2월 45억弗 유입

'SGOV' 'BND'도

투자자 순매수 줄이어

전문가 "채권금리 상승기

수익률 극대화하려면

장기채 인버스 ETF 관심"

금리 뛰자 단기채 ETF 뭉칫돈

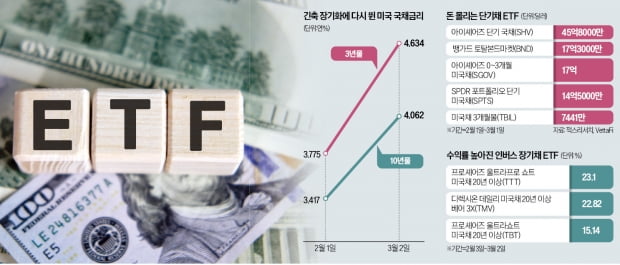

5일 미국 리서치 업체인 베타파이(VettaFi)에 따르면 최근 1개월(2월 1일~3월 1일) 동안 미국 단기채 ETF인 ‘아이셰어즈 단기 국채(SHV)’로 45억8000만달러가 순유입됐다. 이 ETF는 지난해 10월부터 올해 1월 말까지 약 41억달러의 자금이 순유출됐지만 최근 1개월 사이 다시 돈이 몰렸다. SHV는 만기 1년 미만인 초단기 미 국채에 투자하는 ETF다.비슷한 성격의 다른 단기채 ETF로도 뭉칫돈이 흘러들었다. 베타파이에 따르면 최근 1개월간 ‘아이셰어즈 0~3개월 미 국채(SGOV)’와 ‘뱅가드 토탈본드마켓(BND)’으로 17억달러, 17억3000만달러의 자금이 각각 순유입됐다. ‘SPDR 포트폴리오 단기 미 국채(SPTS)’에도 14억5000만달러가량이 유입된 것으로 나타났다.

연초 단기채 ETF에서는 자금이 빠져나갔다. 올해 안에 금리가 하락할 것이란 전망이 많아지면서다. 금리 하락이 예상되면 주식이나 장기채 ETF에 투자하는 것이 유리하기 때문이다. 단기채 ETF는 채권 만기가 짧아 장기채 ETF보다 금리 변화에 둔감한 편이다. 금리 상승기에 짧은 기간 안정적인 이익을 얻으려 할 때 단기채 ETF에 돈을 넣어두는 경우가 많다.

지난달부터 긴축 장기화 전망이 고개를 들면서 상황은 바뀌었다. 지난달 1일 기준 연 3.775%였던 미 국채 3년 만기 금리는 이달 2일 4.634%까지 뛰었다. 같은 기간 미 국채 10년 만기 금리도 3.417%에서 4.062%로 급등했다. 이 기간 미국 S&P500지수는 3.35%, 나스닥지수는 2.99% 빠졌다.

장 보이뱅 블랙록 투자연구소 소장은 “끈질긴 물가 상승으로 Fed가 기준금리를 예상보다 더 인상할 수 있음을 투자자들이 깨닫고 있다”며 “변동성 속에서 자산을 보존할 수 있는 단기채에 투자해야 한다”고 말했다.

미국 리서치업체 잭스리서치는 “지난달 20일부터 24일까지 5거래일 동안 채권형 등 고정수입 ETF로 40억달러가 순유입됐다”며 “특히 단기채 ETF는 미 국채 금리가 상승하면서 투자자들이 선호하고 있다”고 설명했다.

장기채 인버스 ETF 수익률 ‘훨훨’

반면 금리 하락을 기대하고 장기채 ETF에 투자한 ‘서학개미’들은 울상을 짓고 있다. 지난달 대부분의 장기채 ETF가 저조한 성적을 보였기 때문이다.한국예탁결제원에 따르면 지난달 국내 투자자들은 ‘디렉시온 데일리 20년 이상 미 국채 불3X SHS(TMF)’ ETF를 8383만달러어치 순매수한 것으로 나타났다. 이 ETF는 미국 장기채지수 수익률을 3배 추종하는 레버리지 ETF다. 긴축 장기화 우려가 커지며 국채 금리가 뛰자 TMF 주가는 지난달에만 18.05% 하락했다. 같은 기간 서학개미가 2472만달러어치를 사들인 ‘아이셰어즈 7~10년 미 국채(IEF)’ 주가도 3.96% 하락했다.

전문가들은 채권 금리 상승기에 수익률을 극대화하려면 장기채 수익률을 역으로 추종하는 인버스 ETF 투자를 고려할 만하다고 조언했다. 장기채 수익률을 역으로 3배 추종하는 ‘프로셰어즈 울트라프로 쇼트 미국채 20년 이상(TTT)’은 최근 1개월(2월 3일~3월 2일) 동안 23.10% 상승했다. 비슷한 상품인 ‘디렉시온 데일리 미 국채 20년 이상 베어 3X(TMV)’와 ‘프로셰어즈 울트라쇼트 미 국채 20년 이상(TBT)’도 같은 기간 각각 22.82%, 15.14% 상승했다.

국내 증시에서도 대안을 찾을 수 있다. ‘KBSTAR 미국장기국채선물인버스2X(합성 H)’와 ‘KODEX 미국채울트라30년선물인버스(H)’는 최근 1개월간 각각 16.5%, 9.3% 상승했다. 이 기간 코스피지수 수익률(-2.12%)을 크게 웃돌았다.

장기채 인버스 ETF는 단기간 높은 수익률을 기록할 수 있지만 반대로 채권 금리가 꺾일 시 큰 손실을 볼 수도 있다. 연간 운용보수도 다른 ETF보다 비싼 편이다. 잭스리서치는 “인버스형 장기채 ETF는 변동성이 매우 크고 단기 거래에만 적합하다는 점을 유의해야 한다”고 덧붙였다.

배태웅 기자 btu104@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[아동신간] 행복을 위한 메르헨](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36542920.3.jpg)