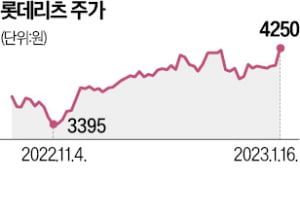

자금조달 리스크 해소…롯데리츠 5% 올라

유동성 경색 일부 해소됐다"

2019년 10월 후 최대폭 상승

지난 9일 열린 롯데제과 회사채 수요예측에서는 발행예정액 1500억원의 10배가 넘는 1조6000억원의 주문이 몰렸다. 롯데건설은 3일 롯데케미칼의 보증으로 회사채 2500억원 발행에 성공했다.

16일 증시에서 롯데리츠 주가는 4.94% 오른 4250원에 거래를 마쳤다. 2019년 10월 30일(30%) 후 최대 상승률이다. 지난해 금리 인상 시기 롯데리츠는 리츠(REITs·부동산투자회사) 중에서 유난히 주가 하락폭이 컸다. 올해 만기가 돌아오는 대출 자금 규모가 약 1조원으로 다른 리츠보다 컸기 때문이다.

차환 우려로 롯데리츠 주가는 지난해 28% 넘게 하락했다. 같은 기간 ‘TIGER 리츠부동산인프라 상장지수펀드(ETF)’ 하락률(22%)보다 컸다.

최근 롯데리츠가 작년 말보다 낮은 금리로 자금 조달에 성공하며 분위기가 달라졌다. 13일 롯데리츠는 이달 만기가 돌아오는 2000억원의 전자단기사채 상환에 필요한 자금을 마련했다고 공시했다. 연 5.69% 금리로 회사채를 발행해 700억원을 조달했다. 나머지 1300억원은 연 5.96% 금리의 담보대출을 통해 마련했다. 롯데리츠 관계자는 “작년 말(연 6%대 초반)보다 낮은 금리로 자금 조달에 성공했다”고 밝혔다.

이경자 삼성증권 연구원은 “작년 9월 레고랜드 사태, 금리 급변에 따른 각종 기관의 긴축 영향으로 유동성 리스크가 확대됐지만 최근 자금시장 경색이 해소되고 회사채 시장 수요도 회복되고 있다”고 말했다.

최세영/장현주 기자 seyeong2022@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)