"수수료·세금 폭탄 맞을라"…서학개미가 정리해야 할 美 주식은?

"내년부터 10% 원천징수 세금 피하려면 PTP 포함된 상품도 팔아야"

7일 금융투자업계에 따르면 NH투자증권은 이달 2일부터 미국 장외시장(OTC)에서 거래되는 LPS(Low-priced securities) 종목에 대한 신규 매수 및 타사 대체입고를 제한했다.

아울러 LPS 종목을 보유한 고객에게 사전 예고 없이 높은 보관 수수료를 징수될 수 있으니 투자에 유의하라고 당부했다. 수수료 및 수수료 부과 시작일, 대상 종목 리스트는 아직 확정되지 않았다.

NH투자증권에 앞서 삼성증권, 키움증권, 하나증권, 한화투자증권 등도 미국 OTC LPS 신규 매수 및 대체입고를 제한했다.

LPS는 미국 OTC에서 거래되는 주가 5달러 미만, 시가총액 250~300만달러 이하의 초소형주로 매매 시 투자 위험도가 매우 높은 주식을 의미한다.

미국주식 현지보관기관(CITI)은 올해 8월 말일로부터 미국 OTC LPS 종목 매매를 제한, 국내 예탁기관인 한국예탁결제원에서도 각 증권사별로 특정 LPS 종목 예탁 및 거래 시 예탁/결제 거부 또는 추가 비용이 부과될 것임을 고지했다.

증권사 한 관계자는 "LPS 종목에 대한 위험성이 커지고 있어 고객들에게 매도하라고 권유하고 있다"며 "LPS 종목에 대해 벌금 부과가 연기돼 아직은 괜찮지만 내년부터 벌금이 부과될 수도 있다"고 말했다.

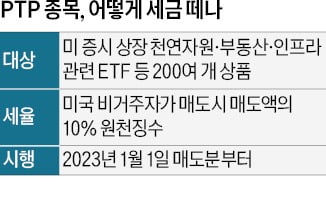

PTP 종목은 미국 정부가 지정한 금융자산으로 원유, 가스, 부동산 등에 투자하는 상장지수펀드(ETF)와 유한책임회사(LP) 형태로 상장된 인프라와 에너지 기업 등이 포함됐다.

미국 정부는 외국 자본이 원자재 가격에 미치는 영향을 축소하기 위해 PTP 과세 결정을 내린 것으로 보인다. 금융투자 업계 추산에 따르면 국내 투자자가 보유한 PTP 관련 상품의 투자 규모는 약 1억6000만달러(약 2085억원)로 추산된다.

특히 올해 PTP가 적용된 종목 중 원유, 통화, 천연가스 등이 강세를 보여 투자자들의 주의가 요구된다. 과세 대상에는 미국 증시에 상장된 원자재·부동산 ETF·상장지수증권(ETN) 등 200여개가 포함됐다.

이에 국내 일부 증권사에선 투자자 보호 차원에서 잠정적으로 PTP 종목 매수 제한을 시행 또는 검토하고 있다. 실제 운용사는 운용하고 있는 ETF가 PTP 종목을 보유한 경우에 연내 다른 종목으로의 교체 또는 매도를 진행할 것으로 예상된다. 전문가들은 PTP가 포함된 상품을 연내 매도하라고 조언한다.

김후정 유안타증권 연구원은 "올해 PTP 적용 종목은 원유, 통화, 원자재, 천연가스 등이 올해 강세를 보이면서 투자자들의 관심을 끈 경우가 많았다"며 "PTP 종목의 신규 매수는 추천하지 않고 PTP 적용 종목을 보유하고 있는 경우도 연내 매도가 유리하다. 종목 교체를 포트폴리오의 리밸런싱 기회로 활용하는 방안을 추천한다"고 말했다.

PTP 과세 대상 ETF에서 13~15%를 웃도는 수익률을 기대하는 것이 아니라면 보수적인 대응을 하라는 조언도 나온다. PTP 이슈에 노출된 포지션이 크다면 연말 전에 관련 ETF를 정리하는 것이 불확실성을 줄인다는 설명이다.

정형주 KB증권 연구원은 "대체자산 ETF를 편입 중인 투자자들은 각 ETF 내 편입 종목을 점검할 필요가 있다"며 "이 때 유동성이 낮은 종목을 급하게 매도하면 더 큰 손실을 볼 수 있으므로 보유 금액이 크다면 비중을 옮겨갈 ETF 가격을 함께 모니터링하며 분할매도 하는 것이 안전하다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![창업 초기 스타트업, 챙겨야 할 절세전략 [혜움의 택스 인사이트]](https://img.hankyung.com/photo/202211/99.31929831.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)