“JW중외제약, 3분기 실적 예상치 부합할 것”

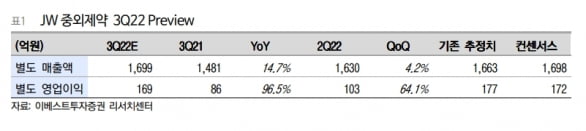

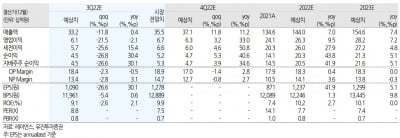

JW중외제약의 2022년 3분기 별도 재무제표 기준 매출과 영업이익은 각각 1699억원과 169억원으로 추정했다. 작년 3분기 대비 각각 14.7%와 96.5% 증가한 수치다. ‘리바로 패밀리’와 수액제가 지속적으로 성장했고, 지난 2분기에 발생한 대손상각비가 제거됐다는 설명이다.

목표주가를 낮춘 건 혈우병 치료제 ‘헴리브라’의 건강보험급여 적용의 지연을 반영해서다. 올 하반기 가능할 것이라 생각했던 헴리브라의 급여 적용이 내년 상반기로 늦춰졌다는 것이다.

강하나 연구원은 “로슈 헴리브라의 매출 고성장, 기존 혈우병 치료제 대비 투약기간 편의성, 수술시 출혈 부작용 최소화라는 장점을 고려하면 내년엔 등재가 가능할 것”이라고 판단했다.

‘리바로 패밀리’의 성장도 기대보다 늦어지고 있다고 했다. 강 연구원은 “전반적인 외형성장은 계속되고 있지만, 매출 원가가 높은 상품의 매출이 빠르게 올라오면서 영업이익률(OPM) 개선이 더디다”고 말했다.

JW중외제약의 올해 매출과 영업이익은 각각 6720억원과 570억원으로, 지난해 6070억원과 310억원보다 증가할 것으로 추산했다.

내년부턴 다수의 주가 상승동력(모멘텀)을 기대했다. 레오파마에 기술이전한 아토피 치료제 ‘JW1601’ 임상 2상이 2023년 완료될 예정이다. 단계별기술료(마일스톤) 유입을 기대했다. 탈모 치료제 후보물질 ‘JW0061’는 현재 독성시험을 진행 중이다. 늦어도 2024년 1분기에 임상 진입이 가능할 것으로 내다봤다.

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)