"올 들어 20兆 손실"…파랗게 질린 서학개미

고위험 종목에 간 큰 베팅

'나스닥 3배' ETF 하락률 64%

'반도체 레버리지' 70%대 손실

아이온큐·리비안 등 성장주에

큰 돈 넣었지만 신저가 속출

◆올 들어 13조원 순매수

10일 예탁결제원 증권정보포털에 따르면 지난 6일 기준 국내 투자자들의 해외주식 보관액은 682억달러(약 86조원)다. 작년 12월 말 국내 투자자들의 해외주식 보관액인 779억달러(약 99조원) 대비 13조원 줄었다.

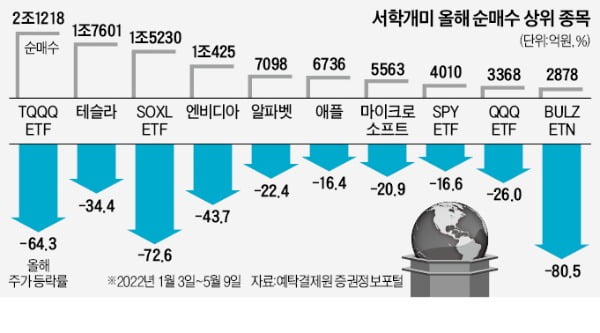

개별 종목의 손실은 지수의 3~4배에 달한다. 연초 이후 서학개미 순매수 1위 종목은 ‘프로셰어즈울트라프로QQQ(TQQQ)’ 상장지수펀드(ETF)다. 올해 2조1218억원어치를 사들였다. 나스닥지수의 3배를 추종하는 고위험 상품으로, 연초 이후 손실률이 64.3%에 달한다.

◆반도체 레버리지도 베팅

순매수 2~10위 종목도 모두 손실을 내고 있다. 순매수 3위(1조5230억원) ‘디렉시온데일리세미컨덕터불3X셰어스(SOXL)’ ETF의 손실률은 72.6%, 순매수 10위(2878억원) ‘BMO마이크로섹터FANG이노베이션3X레버리지(BULZ)’ 상장지수증권(ETN) 손실률은 80.5%에 이른다.SOXL은 미국 필라델피아반도체지수의 일별 수익률을 3배 추종하는 레버리지 상품이다. BULZ는 미국 기술주 15개 기업의 수익률을 3배 추종한다. 지수가 1% 오르면 3% 수익을 낼 수 있지만, 반대로 지수가 1% 내리면 3% 손실을 보는 고위험 상품이다.

순매수 2위인 테슬라도 손실률이 34.4%였다. 서학개미들은 연초 이후 이 종목을 1조7601억원어치 순매수했다. 올해 주가가 43.7% 급락한 엔비디아도 1조425억원(4위)어치 순매수했다. 알파벳(7098억원), 애플(6736억원), 마이크로소프트(5563억원) 등도 순매수 상위 종목에 이름을 올렸다.

◆美 증시 추가 하락 전망도

개별 성장주는 손실이 더 커질 수 있다. 가파른 금리 인상으로 투자심리가 빠르게 위축되고 있어서다.서학개미들은 올해 아이온큐(순매수액 2597억원), 로블록스(2307억원), 리비안(1878억원), 쿠팡(659억원) 등 개별 성장주에도 큰돈을 넣었다. 리비안과 쿠팡은 전날에만 각각 20.88%, 22.34% 급락하며 신저가를 경신하고 있다.

한 자산운용사 대표는 “가격제한폭이 없는 미국 증시는 하루에도 수십%씩 폭락하는 종목이 속출한다”며 “미국 주식을 안전자산으로 보고 잘못 투자했다가 하루 만에 계좌가 망가질 수 있다”고 했다.

증권업계에서는 미국 주식시장이 추가로 하락할 위험이 있다는 분석을 내놓고 있다. 3배 레버리지 상품에 투자한 서학개미의 손실이 더 불어날 수 있다. 모건스탠리는 S&P500지수가 단기적으로 3800, 최악의 경우 3460까지 떨어질 수 있다고 전망했다. 9일 종가 기준 S&P500지수는 3991.24였다. 지수가 3800까지 떨어지면 TQQQ 투자자들은 10%의 추가 손실을 본다는 의미다.

박의명 기자 uimyung@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)