정부만 바라보던 방산株 KAI…우주 성장株 변신 '카운트다운'

코로나 여파에 항공부품 부진

세네갈 등 항공기 수출 추진

내년 영업익 38% 증가 전망

우주 개발 수혜주로 주목

PER 30배 '눈높이' 달라져

2030년 우주 매출 3조 목표

"10년 보고 투자할 성장주"

○내년도 수주 회복 기대

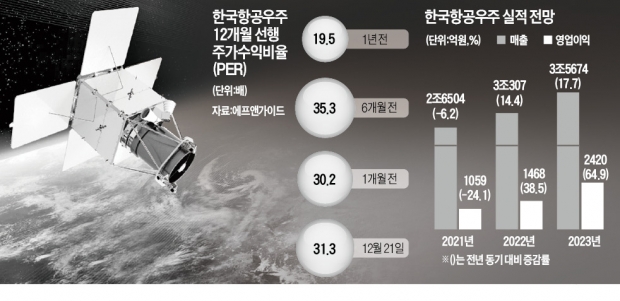

실적이 문제였다. 올해 매출과 영업이익 컨센서스(증권사 추정치 평균)가 지난해 대비 각각 6.19%, 24.07% 떨어진 2조6504억원, 1059억원이다. 1년 전만 해도 1923억원이었던 올해 영업이익 컨센서스가 급격히 줄었다. 코로나19 영향으로 민항기에 필요한 기체 부품 매출이 줄었고 완제기 수출도 감소했다.

실적 감소분에 비하면 주가는 상대적으로 방어에 성공했다는 평가가 나온다. 실적 감소가 일시적이라는 전망이 주가 하단을 지지했다. 기체 부품의 주요 수요처인 보잉과 에어버스가 인도 대수를 늘리고 있다. 신한금융투자에 따르면 내년도 기체 부품 예상 매출은 올해보다 41.6% 늘어난 7470억원이다. 고등훈련기 TA-50 신규 양산과 한국형 전투기 KF-21 관련 매출도 더해진다. 내년 영업이익 컨센서스는 올해보다 38.5% 증가한 1468억원이다.

수출국 다변화 기대도 있다. 완제기 수출을 놓고 인도네시아에 이어 세네갈, 말레이시아와 논의하고 있다. 황어연 신한금융투자 연구원은 “내년 1분기 말레이시아와 세네갈 수주를 받는다면 2014~2016년 때와 같은 실적 성장기가 시작될 것”이라고 말했다.

○우주 개발 최대 수혜주로

한국항공우주를 둘러싼 가장 큰 기대는 우주 개발이다. 한국항공우주는 2030년까지 우주 관련 매출 3조원을 달성하겠다는 목표를 세웠다. 2030년에 우주선을 출시하겠다는 계획도 있다. IBK투자증권에 따르면 한국항공우주의 2019년 우주 분야 매출은 1244억원으로 전체 매출의 5% 미만이다. 매출 증가에 따라 우주 산업의 높은 밸류에이션을 점차 반영할 수 있다. 1년 전 19배였던 12개월 선행 PER이 31배까지 높아진 이유 중 하나다.최진명 NH투자증권 연구원은 “한국항공우주는 국내 물류 기업의 범위를 우주까지 확장시킬 수 있는 곳”이라며 “차기 우주선 개발 프로젝트에서 정부와 함께 연구개발을 주도적으로 수행할 예정이고 2030년부턴 관련 시장에 본격 진입하게 될 것”이라고 설명했다. 10년을 보고 투자할 경우 포트폴리오에서 빠지지 않을 종목이란 얘기다.

한국항공우주의 목표주가 평균은 3만9000원이다. 이달 들어 목표주가를 내놓은 증권사 네 곳은 목표주가로 4만원 이상을 제시했다.

고윤상 기자 kys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)