ESG 신사업 이끄는 ‘컨트롤타워’

ESG 주도하는 지주사

SK 주가는 2021년 다른 지주사와 마찬가지로 부진한 흐름에서 벗어나지 못했다. 2021년 1월 36만원대로 반짝 상승한 이후 25만원 전후 박스권에 반년 넘게 갇혀 있었다. 지주사가 보유한 계열사의 지분 가치가 큰 폭으로 깎이는 일명 ‘지주사 디스카운트’가 커졌다. 종목 중심 장세가 이어지며 지주사 전반에 대한 투자 심리가 위축된 탓이다. 지주사들이 신사업에 투자하고 있지만, 즉각적 실적 개선으로 이어지지 않는다는 점도 투자에 영향을 미쳤다. 신사업은 좋지만, 기다리기엔 너무 먼 미래 같았다는 얘기다.

증권업계에서는 SK가 지주사로서 ESG 시대를 착실하게 준비한 점에 주목하고 있다. SK는 올해를 대변화의 원년으로 선언했다. 첨단소재, 그린, 바이오, 디지털 4개 분야를 그룹의 중점 사업으로 선정하고 2025년까지 집중 투자한다는 계획을 내놨다. 그러면서 2021년 9월과 10월 첨단소재와 그린 부문의 구체적 투자 계획을 공개했다.

SK그룹은 주요 그룹 중에서도 ESG를 가장 먼저 강조한 곳이다. 김태홍 그로쓰힐자산운용 대표는 “SK그룹은 지주사를 중심으로 ESG 변화를 착실히 준비하고 있다”고 말하며 “SK가 각종 ESG 평가에서도 지주사 중 가장 높은 점수를 인정받고 있는 만큼 향후 가장 주목해야 한다”고 설명했다. 실제 SK는 국내외 ESG 평가기관으로부터 A+, AA등급 등 높은 점수를 받았다.

소재 투자 계획은

SK가 집중하는 첨단소재는 크게 반도체 소재와 배터리 소재다. 반도체 소재 중에서는 SK실트론이 주도하는 실리콘 웨이퍼 시장이 있다. 2025년까지 1조1000억원을 투자하는 분야다. 반도체 제조에 필요한 특수가스는 SK머티리얼즈가 다룬다. 2025년까지 투자 금액은 3000억원이다.

SK머티리얼즈는 향후 반도체 극자외선(EUV) 포토 공정 소재와 2차전지 핵심 소재인 실리콘 음극재 등으로 영역을 넓힐 예정이다. 급증하는 전력 반도체 시장에는 계열사인 YPTX가 대응한다. 2025년까지 반도체 소재 투자에 총 2조7000억원, 배터리 투자에 총 2조4000억원을 투입하겠다는 것이 SK의 청사진이다.

‘그린’ 투자 선도

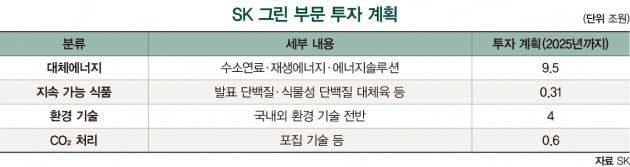

SK가 지난해 12월에 발표한 그린 부문 투자 계획은 시장에서 호평가를 받았다. SK는 그린 사업 부문을 크게 4가지로 분류했다. 대체에너지, 지속 가능 식품, 환경 기술, 이산화탄소(CO2) 처리 등이다.

대체에너지는 수소·연료전지, 에너지솔루션, 재생에너지로 세분화된다. 수소·연료전지는 2025년까지 연간 수소(부생·블루) 28만 톤 생산과 대규모 연료전지 생산 능력 구축을 목표로 내놨다. 2025년까지 투자 금액은 4조4000억원이다.

재생에너지는 국내외 태양광발전 시설 6GW와 풍력 1GW 등 총 7GW 규모의 발전시설을 짓기로 했다. 총 투자 금액은 2025년까지 3조7000억원이다. 미국 내 에너지저장장치(ESS) 확대를 중심으로 한 에너지솔루션에서는 총 1조4000억원을 투자한다. 이렇게 세 분야에서 총 9조5000억원을 투자, 2025년까지 매출액 6조5000억원을 우선 달성하겠다는 계획이다.

지속 가능 식품 영역은 식물성 대체육 등이 대표적 투자 대상이다. 미국 내 유전자 재조합 기술을 활용한 단백질 생산 기업 ‘퍼펙트 데이’에 1200억원을 투자하는 등 관련 시장에 적극 대응하고 있다. 2025년까지 총 3100억원을 추가로 투자한다.

환경 기술 분야는 증권업계에서 SK그룹이 내놓은 차별화 전략으로 평가하고 있다. 폐기물 처리 시장에 적극 투자한다는 소식이 긍정적 평가를 얻었기 때문이다. SK는 소각·매립·수처리 사업을 본격화한다. 이를 위해 유사한 사업체를 인수합병해 사업을 확장하는 볼트온(bolt-on) 전략을 쓰기로 했다. 2025년까지 2조5000억원을 투자할 계획이다. 폐기물 시장에서의 시장 지배력을 갖추겠다는 의미다. 해외 폐기물 시장에도 진출한다. 베트남의 대형 폐기물 업체 인수 등에 2025년까지 1조원을 투자한다. SK가 폐기물 시장에 투자하는 총금액만 2025년까지 4조원에 이른다. 2025년 목표 매출액은 3조6000억원이다.

양일우 삼성증권 ESG연구소 연구원은 “SK가 환경문제를 고민하고, 이를 해결하기 위해 노력하는 점을 투자자들이 높게 평가할 것”이라며 목표가로 42만원을 제시했다.

주가 상승 기대 커

전문가들은 지주사를 둘러싼 수급 환경이 점차 나아질 것으로 전망했다. 김한이 KTB투자증권 연구원은 “지주사는 종목 중심 장세에서는 성장 사업 비중이 적다는 이유로 주목받지 못하지만 최근에는 조정을 반복하는 만큼 성장성과 가격 매력을 두루 갖춘 지주사의 매력이 점차 커질 것”이라고 설명했다. 2022년 주식시장에 대한 경계론이 커지면서 그동안 외면받던 지주사가 다시 주목받을 것이라는 예측이다.

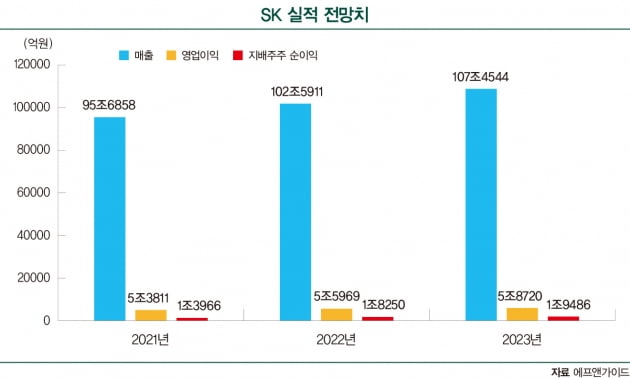

실적 개선세만 고려해도 현 주가는 저평가 상태다. SK의 12개월 선행 주가수익비율(PER)은 10배로, 6개월 전(14배)보다 낮아졌다. 최남곤 유안타증권 연구원은 “3분기 실적을 통해 SK E&S와 SK실트론의 실적 개선세가 확인됐고, 첨단소재와 그린 분야에서 구체적 성장 비전을 제시했다”며 목표가로 45만원을 제시했다.

SK의 목표가 평균은 6개월 전 36만5000원에서 38만원으로 높아졌다. 가장 최근에 목표가를 내놓은 키움증권이 38만원을 목표가로 제시했다. 1년 내 상승 여력이 50% 이상이라는 평가다. 2022년 금리 인상기를 앞두고 배당주로서 매력도 갈수록 커질 전망이다. 2021년은 3%대 배당 수익률이 예상된다.

고윤상 한국경제 기자 kys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["삼성전자 주가 8만원 '거뜬'…하반기엔 '이 종목' 특히 추천" [한경 재테크쇼]](https://img.hankyung.com/photo/202308/03.34151629.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)