스톤브릿지·KTB·캡스톤…VC들 앞다퉈 '상장 러시'

크래프톤·직방·쏘카 등 초기 투자

내년 상반기 코스닥 상장 전망

1세대 KTB네트워크, 연내 입성

마켓컬리 키운 캡스톤도 도전장

스톤브릿지벤처스는 2017년 스톤브릿지캐피탈에서 분사해 설립됐다. 7000억원가량을 운용하는 국내 10위권 VC다. 지난해까지 5년간 국내 VC 중 가장 많은 펀드 수익을 올렸다. 이 기간 6개 펀드를 청산해 2043억원의 수익을 가져갔다. 수익 멀티플(배수)은 2.5배에 달한다. 크래프톤, 직방, 지그재그, 스타일쉐어, 쏘카 등 굵직한 기업에 투자자로 참여했다. 크래프톤은 20조원대 기업가치로 증시 데뷔에 성공했고 지그재그와 스타일쉐어는 각각 카카오와 무신사에 인수되며 ‘잭팟’을 터뜨렸다. 올해 상장한 제주맥주, 진시스템, 원티드랩 등 중소형 공모주에도 주요 초기 투자자로 이름을 올렸다.

1세대 VC로 꼽히는 KTB네트워크는 8월 거래소에 예심을 청구해둔 상태다. 연내 증시 입성을 노리고 있다. KTB네트워크의 전신은 1981년 문을 연 공기업 한국기술개발이다. 40년의 업력을 쌓은 KTB네트워크는 자산 1조1200억원을 굴리는 국내 최대 VC가 됐다. 우아한형제들(배달의민족) 비바리퍼블리카(토스) 몰로코 등 유니콘 기업(기업가치 1조원 이상 스타트업)을 키워냈다. 배달의민족에 2014년 23억원을 투자해 올초 625억원을 회수하면서 26배의 차익을 실현했다.

캡스톤파트너스도 IPO 도전을 공식화했다. 내년 상장이 목표다. 캡스톤파트너스는 초기 스타트업에 전문적으로 투자하는 ‘마이크로 VC’를 지향하고 있다. 운용자산(AUM)은 2000억원대로 크지 않은 편이지만 마켓컬리, 직방, 정육각 등 성장세가 가파른 회사들을 초기에 알아보고 투자했다. 특히 중고거래 플랫폼인 당근마켓 투자로 주목받았다. 기업가치가 100억원이 채 되지 않던 시기에 처음 자금을 넣었다. 이후 당근마켓의 모든 투자 라운드에 참여하며 총 네 차례, 153억원을 베팅했다. 이후 당근마켓의 몸값은 3조원으로 불어났고 캡스톤파트너스의 수익률은 20배에 육박하게 됐다. 이 밖에 HB인베스트먼트와 LB인베스트먼트, 벤처 액셀러레이터(초기 투자 및 멘토링 제공업체)인 블루포인트파트너스도 상장을 준비 중이다.

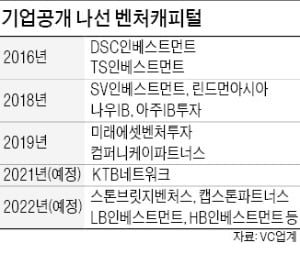

VC들의 상장 도전은 2019년 미래에셋벤처투자와 컴퍼니케이파트너스를 끝으로 없었다. 2010년대 중반 상장했던 나우IB, 아주IB투자, SV인베스트먼트 등의 주가가 한동안 부진했던 게 VC들이 상장을 꺼리는 분위기가 형성되는 데 한몫했다.

하지만 최근에는 벤처투자 시장 규모가 역대 최대를 기록하고 IPO 열풍이 부는 등 상황이 바뀌었다는 평가가 나온다. 에이티넘인베스트먼트, DSC인베스트먼트 등 주요 상장 VC의 영업실적도 올 상반기 크게 개선됐다.

VC업계 관계자는 “상장 VC들의 주가가 호전된 지금이 IPO에 나설 적기라고 판단한 것으로 보인다”며 “벤처펀드의 규모가 커지고 있는 상황에서 상장을 통해 자금을 조달하면 펀드 결성 등 투자 활동에도 큰 도움이 될 전망”이라고 설명했다.

김종우 기자 jongwoo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)