세계 증시 흔든 헝다그룹 파산 위기…발생 가능한 시나리오는 [마켓인사이트]

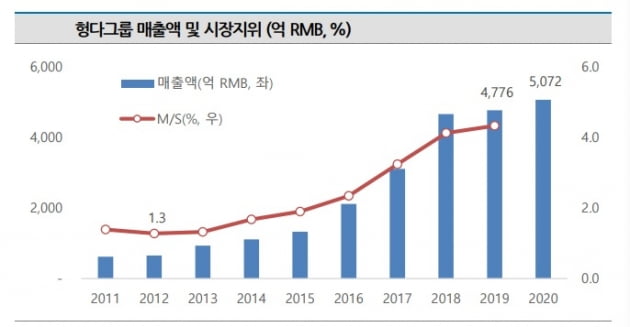

국내 신용평가사인 나이스신용평가는 23일 '중국 헝다그룹 부도 시나리오와 전망'을 통해 이같이 밝혔다. 중국 헝다그룹은 광동성에 본사를 둔 부동산개발사다. 2013년부터 2018년까지 가파른 성장세를 보였다.

하지만 그 과정에서 차입금 규모가 크게 증가하면서 재무건전성이 나빠졌다. 지난해 들어 자산매각과 자회사 상장을 통해 유동성 확보에 주력했지만 차입금 감축 성과는 기대 이하였다. 유동성 부족으로 인한 개발 프로젝트 지연이 오히려 유동성 상황을 악화시키고 있는 실정이다.

헝다그룹의 은행 대출과 자산관리상품(WMP)을 합친 은행 관련 차입금 규모는 중국 전체 은행 대출의 0.29%다. 은행 총자산의 0.15%, 자기자본의 1.81%다.

나이스신용평가는 헝다그룹 파산 위기 관련 실현 가능한 여러 시나리오를 제시했다. 첫째는 핑안보험, 화룽자산관리의 구조조정 방식이다. 경영진과 책임자 처벌, 실질적인 채권자 손실 보전, 정부의 직접 관리 등이 핵심이다. 사실상 정부 지원과 적극적인 개입을 의미한다. 주로 경제와 금융 시스템에 핵심적인 은행 등 금융사에 적용돼 왔다.

나이스신용평가는 이런 방식이 적용될 가능성이 낮다고 봤다. 규모와 중요성 측면에서 경제와 금융 시스템에 중대한 영향을 미칠 정도는 아니라는 판단에서다.

둘째는 하이난그룹의 구조조정 방식이다. 경영진과 책임자 처벌, 만기 연장과 채권자 일부 손실, 핵심 사업 지속으로 요약된다. 2018년부터 시작된 하이난그룹의 구조조정은 항공 부문 등 핵심 사업만 남기는 방식으로 진행되고 있다. 채권자들의 손실이 발생했지만 금융 시스템에 미치는 영향은 크지 않았다.

나이스신용평가는 "중국 정부가 금융시장에서 채권 투자자의 책임을 강조하는 방향으로 시스템을 개선하고 있기 때문에 이런 방식의 처리를 선택할 가능성이 높다"며 "헝다그룹 전체를 살리기 보다 부동 이후 관련된 은행들에 완공 책임을 지우는 것이 채권자 책임 원칙을 고수하면서 파급 효과를 최소화하는 방안"이라고 판단했다.

송기종 나이스신용평가 금용평가실장은 "중국 정부는 미국 정부와 달리 광범위한 재량권과 영향력을 갖고 있는 데다 부동산 개발사의 자산·부채 정리는 미국 증권사의 자산·부채 정리보다 단순하다"며 "헝다그룹 부도의 직접적인 영향은 은행이 부담하게 될 전망인데 직접적인 충격을 감내할 수 있는 수준"이라고 말했다. 다만 "부동산 시장과 건설 부문으로 부정적인 파급 효과가 어느 정도 불가피할 것"이라며 "중국 경제의 경기 둔화 속도가 다소 가팔라질 것"이라고 덧붙였다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)