크래프톤 '흥행 실패'·SD바이오 '지지부진'…이틀 뒤 카뱅은?

메타버스 대표주 꼽힌 맥스트는 ‘따상상상’

'중국발 악재'에 크래프톤 경쟁률 한 자릿수 그쳐

4일 금융투자업계에 따르면 지난 3일까지 진행된 크래프톤의 일반 투자자 대상 공모주 청약 경쟁률은 7.79대1에 그쳤다. 납입된 증거금 규모도 5조358억원에 불과했다.앞선 대어급 공모주들이 일반 투자자 대상 청약에서 경쟁률 1000대 1을 넘기는 등 수십조원대 청약 증거금을 끌어모은 데 비하면 초라한 성적표다.

중국발 악재가 크래프톤의 일반 공모주 청약에 찬물을 끼얹었다. 중국 관영매체 신화통신의 자매지인 경제참고보(經濟參考報)는 전날 텐센트의 일부 게임을 겨냥해 "전자 마약", "정신적 아편"이라는 표현을 써가며 게임산업 규제를 촉구했다. 그러면서 장외주식거래 플랫폼 증권플러스 비상장에서 산출된 크래프톤의 기준가격은 49만8000원 아래로 내려가기도 했다.

상장 절차 중에는 고평가 논란도 일었다. 당초 크래프톤이 비교대상 기업에 글로벌 콘텐츠 공룡기업으로 꼽히는 디즈니와 워너브러더스를 포함시키면서다. 결국 금융감독원의 증권신고서 정정신고서 제출 요구를 받고 크래프톤은 희망 공모가 밴드를 기존 45만8000~55만7000원에서 40만~49만8000원으로 낮췄다.

"은행법 규제받아" 증권가서 나오는 '카뱅 고평가' 논란

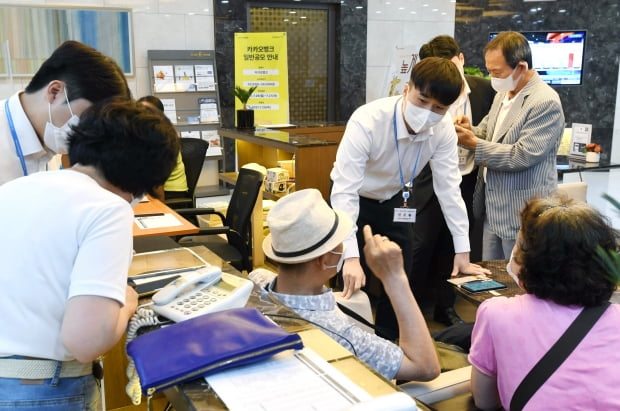

오는 6일 상장하는 카카오뱅크 역시 고평가 논란이 꾸준히 제기되고 있다. 수익 구조는 은행과 비슷한데 플랫폼 가치가 과도하게 반영됐다는 것이다. 증권사 리서치센터들은 부정적인 보고서 발행을 잇따라 냈다.

이에 앞서 정태준 유안타증권 연구원도 "카카오뱅크는 은행이기 때문에 다른 국내 은행들과 마찬가지로 은행법이 요구하는 규제를 충족하며 영업해야 한다"며 "기존 은행들이 금융지주 형태를 통해 보유하고 있는 증권이나 보험과 같은 비은행 자회사는 카카오페이가 소유하고 있어 사실상 카카오뱅크는 국내 은행과 크게 다르지 않다"고 짚었다.

공모가 기준으로 카카오뱅크의 시총은 18조5289억원이다. 금융지주 대장주 격인 KB금융의 전일 종가 기준 시가총액 21조4457억원과도 차이가 크지 않다. 일각의 기대처럼 '따상'(상장 첫날 공모가 대비 160% 상승)에 성공하면 단숨에 국내 증시 금융 대장주가 된다.

김은갑 IBK투자증권 연구원은 "공모가 기준으로 카카오뱅크의 주가수익비율(PER)은 56배, 주가순자산비율(PBR)은 3.7배 정도로 산출된다"며 "기존 은행주의 PER과 PBR이 각각 5배와 0.44배 전후임을 감안하면 비교가 안 되는 수준"이라고 말했다.

카카오뱅크는 IPO 과정에서 비교그룹으로 미국의 여신중개사, 브라질의 결제서비스사, 스웨덴의 증권사, 러시아의 은행 등을 선정했다. 이에 대해 정태준 연구원은 "비교회사 선정 과정을 따라가다 보면 높은 PBR을 가진 회사 선정을 위해 사업 유사성이 떨어지는 해외 기업들을 물색한 것 아닌가 하는 의문이 발생한다"고 비판했다.

김은갑 연구원은 "카카오뱅크의 플랫폼 수익 비중은 8% 정도로 매년 증가하고 있는데 주요 서비스는 증권사 주식연계계좌 개설, 제휴사 대출추천 서비스, 신용카드 제휴 등"이라며 빠른 고객 증가와 수수료수입 증가가 예상된다"고 분석했다. 다만 "그렇다 해도 50배 이상의 PER은 장점과 기대감을 상당한 수준 반영한 게 아닌가 판단된다"고 지적했다.

SD바이오센서도 시초가 수준 횡보…맥스트는 ‘따상상상’

상장 후 카카오뱅크의 주가 흐름은 어떨까.김은갑 연구원은 "시장의 기대감, (보호예수로) 블록된 물량, 포트폴리오에 편입하고자 하는 수급적 유리함 등 주가에 유리한 요소가 많다"며 "기업가치(밸류에이션)를 떠나 상장 직후 주가는 긍정적 흐름을 보일 수 있다"고 말했다.

하지만 공모가에 플랫폼 비즈니스에 대한 기대감 등이 상당 부분 반영된 점을 들어 상장 이후 주가가 추세적으로 의미 있게 상승하는 모습을 기대하기는 어렵다고 봤다.

앞서 고평가 논란 속에 상장한 진단키트 기업 에스디바이오센서도 '따상' 기대감과 달리 탄력을 받지 못하고 있다.

에스디바이오센서 역시 금감원의 증권신고서 정정신고서 제출 요구를 받고 희망 공모가 밴드 상단을 기존 8만5000원에서 5만2000원으로 낮춘 바 있다. 지난달 8~9일 진행된 일반 공모 청약에서는 델타 변이 바이러스로 인한 코로나19 재확산 영향으로 31조9120억원의 증거금을 끌어 모아 274.02대1의 경쟁률을 기록, 흥행에는 성공했다.

시초가는 공모가 5만2000원 대비 9.6% 높은 5만7000원으로 형성됐고, 장중 6만6700원까지 올랐다가 6만1000원에 마감됐다. 지난달 22일 장중에는 5만4900원까지 떨어져 공모가를 위협하기도 했다. 이날 오전 10시35분 기준 5만7700원에 거래됐다.

반면 상대적으로 관심을 덜 받았던 맥스트는 상장 첫 날인 지난달 27일 따상을 기록하고, 이틀 더 상한가 행진을 하는 '따상상상' 현상에 성공했다. 이 회사는 국내에서 유일하게 증강현실(AR) 앱을 만들 수 있는 플랫폼 업체다. 메타버스(가상세계) 산업 대표주로 꼽히면서 투자자들이 몰렸다.

한경우 한경닷컴 기자 case@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)