'의류 빅3' 한솔섬유 상장 추진

몸값 1조원대…내년 증시 입성

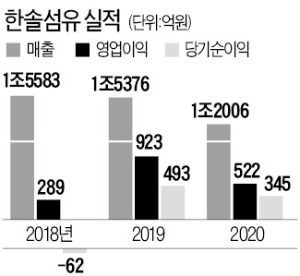

이 회사는 1992년에 설립된 의류 제조·판매업체다. 패션 브랜드 업체에서 주문받아 제품을 제작하는 것뿐 아니라 제조자개발생산(ODM), 의류 수출입, 봉제업 등의 사업도 하고 있다. 베트남 인도네시아 캄보디아 과테말라 니카라과 등 5개국에 생산 공장을 운영 중이다. 한 달에 3700만 장의 의류를 생산할 수 있는 기업이다. 고객사로는 유니클로, 언더아머, 빅토리아시크릿, 바나나리퍼블릭, 갭 등 글로벌 패션 브랜드 30여 곳을 확보하고 있다. 월마트, JC페니, 쿠팡 등 도소매업체도 거래처다.

최근에는 3차원(3D) 가상의류 디자인 시스템에 선제적으로 투자해 의류 제조산업에서 생산성을 높였다는 평가를 받고 있다. 고객사에 의류 샘플을 직접 제작해 선보이는 것이 아니라 3D 가상 디자인 기술을 이용해 제품 완성까지 전 과정을 구현하는 식이다. 이를 활용하면 디자인 수정과 변형이 용이해 시간을 단축하고 비용도 절약할 수 있다. 시제작품의 실물을 만들지 않아 탄소배출량도 줄일 수 있다.

지난 2월에는 스틱얼터너티브자산운용으로부터 580억원 규모의 상장 전 지분투자(프리 IPO)를 유치했다. 스틱이 한솔섬유 최대주주인 이신재 회장이 보유한 지분 15%를 인수하는 방식이다.

전예진 기자 ace@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)