인플레이션 위험 상쇄하려면…"원자재 말고 TIPS 사라"

석유, 금속 및 농산물 같은 원자재 가격을 반영하기 위해 일반적으로 선물 계약을 사용하는 원자재 뮤추얼 펀드는 지난 1년간 평균 50% 이상 상승했으며, 이 기간 동안 미국 증시의 활황세를 압도했다.

코로나19 팬데믹(전염병의 세계적 대유행)이 잦아들면서 전 분야의 수요가 급증하고 있는 것을 볼 때 원자재 역시 수익성이 좋은 부문처럼 보인다. 5월 소비자물가는 전년 동기 대비 5% 상승했으며 이는 13년 만에 가장 큰 상승폭이다. 통상적으로 원자재 투자는 물가상승 상황에서 이득이 되는 경향이 있기 때문에 전반적으로 가격이 오르는 시기에 투자자들이 몰려드는 경우가 많다.

그러나 이전에는 투자자들이 원자재 구매 타이밍을 제대로 잡지 못해 실적이 크게 오른 후에 베팅하는 경우가 많았다는 점에 주목할 필요가 있다. 우리는 인플레이션을 방어하려면 원자재 투자보다 미국 물가 연동채(TIPS)에 투자해야 한다고 판단하고 있다. 물가 연동채는 더 느리고 신중한 방식으로 인플레이션 방어 수단을 제공하기 때문이다.

원자재 펀드의 신규 투자자들이 더 나은 수익률을 얻을 수 있을까? 희망적이지 않다. 원자재 관련 이슈는 주식이나 채권과 같은 현금 유동성 자산과는 다르다. 원자재는 자산들이 실제 어떤 가치를 지녀야 하는지, 그리고 가격이 앞으로 더 오를 이유가 있는지 등을 알아내는 것이 불가능하다. 원자재 투자에 대한 베팅은 단지 베팅에 불과하다.

당신은 원자재 투자 이후에 운이 좋아서 원자재 가격이 치솟는 것을 지켜볼 수도 있고, 아니면 투자금의 3분의 1 혹은 심지어 절반을 잃게 될 수도 있다. 오늘날 우리가 겪고 있는 인플레이션이 일시적인 것인지 아니면 더 지속적인 것인지 불분명하다는 점을 고려할 때, 특히 큰 위험 요소처럼 보인다.

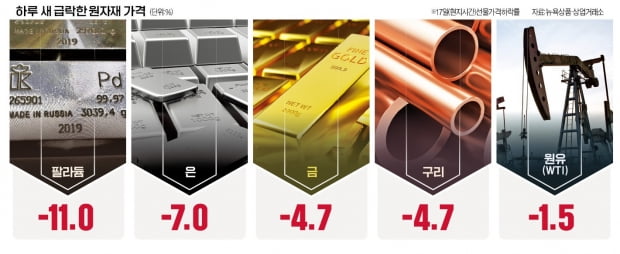

원자재의 변동성 때문에 투자가 말처럼 쉽지 않다. 일반적인 원자재 펀드는 지난 10년간 표준 편차가 16으로 주식보다 높다. 그런 변동성은 15년 전 원자재 투자가 유행한 이후 투자 타이밍 문제를 다시 고민하게 만든다. 또 콘탱고(선물가격이 현물가격보다 높은, 선물 고평가 현상) 문제도 있다.

전략적 인플레이션 대비책으로서 원자재 투자가 가장 큰 타격을 입는 것은 당신이 필요로 하는 인플레이션 헤지 정도와 실제 원자재 가격의 작동 방식 사이에 불일치가 발생할 때다. 미국의 물가상승 시기에는 매년마다 물가상승이 투자 자산의 구매력을 조금씩 잠식시킨다.

하지만 원자재 투자 사이클의 고점에 잘못 구매하면 바로 상당 부분 손실을 입게 될 수 있다. 당신의 문제는 느리지만 꾸준한 인플레이션의 잠식 효과를, 극심한 변동성 탓에 역시나 꾸준히 투자해야 하는 유형(원자재 투자)으로 상쇄하려고 한다는 데 있다.

그렇기 때문에 특히 인플레이션 리스크를 헤지하려면 미 재무부가 발행하는 TIPS나 I본드를 더 추천한다. 은퇴를 준비하는 사람들이라면 더욱 그렇다. TIPS 투자 가격은 소비자물가지수(CPI)에 연동돼 상승하기 때문에 예상치 못한 인플레이션으로부터 보호받을 수 있다. TIPS 투자는 한 해에 30%에 달하는 수익률 성과를 가져다 주지는 않겠지만, 역으로 손실을 볼 위험도 매우 낮다. 이 투자 상품은 당신이 방어하려는 인플레이션 위험에 훨씬 더 잘 들어맞을 것이다.

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)