올 수익률 살아난 펀드…"전문가의 시간 온다"

코스피 상승률 10.7% 웃돌아

개인 직접 투자는 갈수록 고전

"실적장세선 종목 선별이 중요"

올 2분기 들어 상황이 달라지고 있다. 어떤 종목을 사도 오르던 장은 끝났다. 개인투자자 가운데 마이너스 수익률을 기록한 사람도 허다하다. 발빠른 개미들이 자금을 옮겨놓은 펀드는 코스피지수를 웃도는 수익률을 내며 개인투자자의 수익률을 따라잡고 있다. 전문가들은 “유동성 장세에서 실적장세로 넘어가면서 전문가가 유리해지는 시기가 오고 있다”고 보고 있다.

○초조해지는 개미들

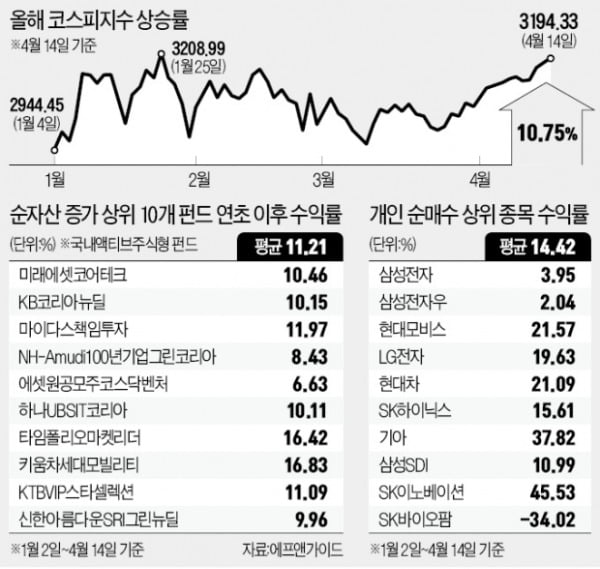

올해 코스피지수는 작년 말보다 10.75%(14일 종가 기준) 상승했다. 작년 3월 19일 ‘코로나 저점(1457.64)’ 이후 연말까지 97.13% 급등한 것과 대조된다. 개인들의 투자실적도 작년과는 딴판이다. 개인들이 올해 가장 많이 사들인 종목 10개의 평균 수익률은 14.42%로 집계됐다. 코스피지수를 소폭 웃도는 수준이다. 특히 개인 순매수 상위 1, 2위인 삼성전자, 삼성전자우선주는 이 기간 3.95%, 2.04% 오르는 데 그쳤다. 순매수 9위인 SK바이오팜은 34.02%의 손실이 났다. 이달 들어 개인들이 가장 많이 사들인 롯데케미칼과 3위 현대글로비스 역시 수익률이 각각 -4.32%, -1.87%다. 김민기 자본시장연구원 연구위원은 “새로 시장에 들어온 개인투자자는 전반적으로 분산 투자 수준이 낮았고 과도한 거래회전율, 높은 일중거래비중, 잦은 종목교체로 손실을 봤을 확률이 높다”고 말했다○시장 전체·분산투자가 정답?

인기를 끌었던 특정 테마에 집중된 상장지수펀드(ETF)도 주춤한 모습이다. TIGER차이나전기차SOLACTIVE의 경우 올해 들어 10% 가까운 손실을 내고 있다. KODEX차이나항셍테크 ETF도 연초 이후 수익률이 1%에 불과하다. 코스피200지수를 따라가는 KODEX200 ETF의 수익률(10.99%)에 한참 못 미치는 수준이다.반면 작년 외면받던 펀드 수익률은 살아나고 있다. 편드평가업체 에프앤가이드에 따르면 연초 이후 자금이 가장 많이 유입된 상위 펀드 10개의 평균수익률은 11.21%다. 같은 기간 코스피지수 상승률 10.75%를 웃돈다. 총 536개 펀드의 전체 수익률은 10.87%로 집계됐다. 일부 손실을 낸 펀드가 있지만 개별 종목에 투자했을 경우보다 안정적인 수익률을 기록한 것으로 나타났다. 상위 10개 펀드의 수익률은 6~16% 수준이다.

개별 종목 투자 수익률(순매수 상위 10개)이 -34%에서 +45%까지 큰 격차를 보이는 것과는 다르다. 올해 자금이 많이 유입된 펀드 가운데에선 키움차세대모빌리티펀드(16.83%)와 타임폴리오마켓리더펀드(16.42%)가 두각을 나타냈다. 키움차세대모빌리티펀드는 현대차그룹주와 삼성전자를 고르게 담고 있다. 타임폴리오마켓리더펀드는 반도체, 인터넷, 배터리, 자동차, 금융 등 다양한 섹터에 분산투자하는 펀드다.

○“유동성 장세에서 실적장세로”

죽음의 계곡에서 벗어나 시장 수익률을 웃도는 펀드도 등장했다. 한국밸류10년투자어린이펀드가 대표적이다. 한국투자밸류자산운용의 ‘10년 시리즈’ 중 하나인 이 펀드는 지난 1년 동안 설정액의 절반인 200억원이 빠져나갔다. 1년 전만 해도 연초 이후 수익률이 -18.69%까지 주저앉았다. 하지만 올해 수익률은 25.43%에 달한다. 전체 국내액티브주식형펀드 가운데 가장 높다. 이채원 전 한국밸류운용 대표는 “유동성 장세에서 실적장세로 넘어가면서 시장의 흐름을 개인들이 쫓아가려면 점점 어려움이 커질 수 있다”며 “특정 종목에 몰빵하는 것이 아니라 분산투자를 하는 펀드, 시장을 면밀히 들여다보는 전문가들이 유리해지는 시기가 찾아오고 있다”고 분석했다.박재원 기자 wonderful@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)