금리 급등 '주춤'…"증시 다시 뛴다, 반도체·화학주 담아라" [이슈+]

경기소비재, 주가 조정 시 추가 매수 고려

15일 금융투자업계에 따르면 지난 12일(현지시간) 미국 10년 만기 국채 금리는 전날 대비 0.1%포인트 오른 연 1.64%로 마감했다.

조 바이든 미국 대통령이 총 1조9000억달러에 이르는 신종 코로나바이러스 감염증(코로나19) 추가 부양법안에 서명하면서 경기 개선 기대감과 기대 인플레이션 상승이 국채 금리에 영향을 미친 것으로 해석된다.

다만 3월 중순부터 시장의 관심은 금리 상승에서 부양책, 백신으로 이동할 것이라는 전망이 제기된다. 증권업계에서는 금리 상승이 잠시 쉴 경우, 증시 반등과 성장주의 낙폭 되돌림이 있을 것으로 관측하고 있다.

이은택 KB증권 연구원은 "리플레이션 관련주 이외에 반도체 및 화학 업종이 시장을 이길 가능성이 높은 점을 주목하라"며 "최근 급등한 경기소비재는 주가 조정 시 추가 매수를 고려할 수 있다"고 말했다.

반도체의 경우 반도체 슈퍼사이클 진입에 따른 업황 호조로 올해 증익이 예상된다. 주주환원 정책 강화, 장기 성장을 위한 인수합병(M&A) 기대감도 유효하다.

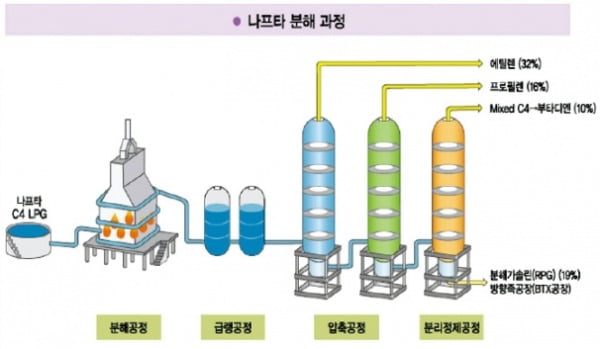

화학 업종은 배터리 수요 확대로 인한 생산증대, 반도체 공급부족에 따른 반도체 소재 수익성 상승이 예상된다. 원가하락 및 수익성 상승을 통한 1분기 실적호전이 전망되며 금리상승의 수혜를 받을 것으로 기대된다.

한편 시장은 오는 16~17일(현지시간) 예정된 미국 중앙은행(Fed)의 연방공개시장위원회(FOMC) 회의에서 금리 급등세를 잠재울 대책이 제시될 것으로 기대하고 있다.

그동안 Fed는 완화적인 통화정책을 유지하겠다는 기존 입장을 고수했지만 추가 대책은 내놓지 않았다.

앞서 유럽중앙은행(ECB)은 기준금리(현행 0%)를 유지하고 앞으로 3개월 동안 1조8500억유로(약 2506조3800억원) 규모의 '팬데믹긴급매입프로그램(PEPP)'에 근거한 자산 매입 속도를 한층 더 높이겠다고 밝혔다.

경기 회복 전망이 불투명한 상황에서 금리 상승은 불안감을 키운다는 우려를 나타내고, 채권 시장 개입을 공식화한 셈이다.

공동락 대신증권 연구원은 "3월 FOMC 전망에 ECB의 통화정책 회의가 상당한 가늠자 역할을 할 것"이라면서 "유럽에서도 국채금리 급등이 나타나 채권 매입 속도를 높이겠다는 입장이 확인된 만큼 Fed 역시 유사한 조치가 가능할 것"이라고 분석했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![시장 지배력 더 커진다던 美 대형 기술주의 배신 [조재길의 뉴욕증시 전망대]](https://img.hankyung.com/photo/202103/01.25715478.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)