"금리 오르기 전에 자금 확보하자"…이달 회사채 발행 9.1조 '최대'

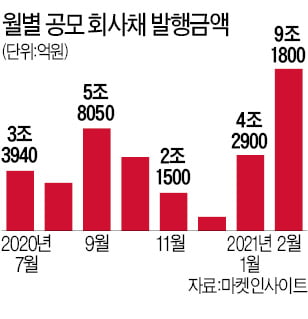

23일 한국경제신문 자본시장 전문매체인 마켓인사이트에 따르면 현대자동차 네이버 LG화학 등 이달 조달 규모를 확정한 33개 기업의 공모 회사채 발행금액이 9조1800억원에 달하는 것으로 집계됐다. 2012년 4월 회사채 수요예측(사전청약) 제도 도입 이후 월별 기준 사상 최대 기록이다. 직전 최고치였던 작년 2월 발행금액(8조9970억원)을 뛰어넘었다.

기업들의 단기 자금 조달도 눈에 띄게 늘고 있다. 지난 22일 기준 기업어음(CP) 발행 잔액은 64조8019억원으로 지난해 초보다 25.6% 증가했다. 각 기업 자금담당자들이 ‘지금이 연 1%대 초반 금리에 자금을 조달할 마지막 기회’라고 판단하고 있어서다.

3년 만기 AA-등급 회사채 평균금리(시가평가 기준)는 지난달 29일(연 1.299%) 처음으로 연 1.2%대에 진입한 이후 한 달 가까이 연 1.3%대 초반을 유지 중이다. 최근 연 1%를 넘어선 국고채 금리와의 격차가 0.3%포인트 이내로 좁혀졌다.

한 대형 증권사 기업금융담당 임원은 “하반기에는 지금보다 시장금리가 더 높아질 것이란 전망이 기정사실화하는 분위기”라며 “사상 최저 수준의 금리로 현금을 조달할 기회가 곧 사라지기 때문에 상당수 기업이 상반기에 집중적으로 자금을 빌리려고 할 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)