'ESG 선구자' 현대캐피탈, 올해도 대규모 그린본드 발행

2016년 첫 발행이후 꾸준히 조달

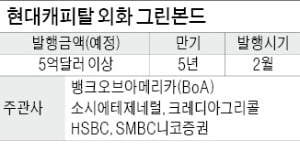

현대캐피탈은 2016년 국내 민간기업 중 최초로 ESG 채권(그린본드 5억달러)을 발행한 이후 꾸준히 이 시장에서 자금을 조달하고 있다. 지난해엔 스위스프랑으로도 그린본드를 발행해 약 3700억원을 마련했다. 국내에서도 지금까지 총 9300억원어치 원화 ESG 채권을 발행했다. 이 회사는 이번 그린본드로 조달한 자금을 친환경차 할부·리스 사업에 사용할 계획이다.

국내 기업들이 올초 잇따라 흥행 속에 외화 채권을 발행 중임을 고려하면 현대캐피탈 또한 무난히 그린본드 투자수요를 확보할 전망이다. 지난달 SK하이닉스(25억달러), 산업은행(15억달러), SK배터리아메리카(10억달러), 우리은행(5억5000만달러) 등이 높은 청약률을 기록하며 대규모 달러화 채권을 발행하는 데 성공했다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[아동신간] 행복을 위한 메르헨](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36542920.3.jpg)