내년 IPO 시장 '카카오 3총사' 천하

계열사 3사 증시 동시 입성

유례 없이 빠른 '속도전'

당국 "IPO 시장 과열" 우려도

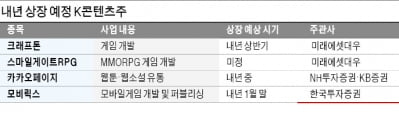

카카오뱅크가 주관사 선정을 완료하면서 내년 상장 예정인 카카오페이, 카카오페이지 등 카카오 계열 3사 모두 상장 첫 단추를 끼우게 됐다. 현재로서는 내년 상반기 카카오페이가 증시에 먼저 입성하고 카카오뱅크, 카카오페이지가 하반기 IPO에 나설 것으로 전망된다.

증권가에선 계열사 세 곳이 한꺼번에 상장에 나서는 것은 전례없는 일로 평가하고 있다. 대기업 계열사들은 지주회사가 컨트롤타워 역할을 하면서 상장 시기가 겹치지 않도록 일정을 조율하는 것이 일반적이다. 반면 카카오는 계열사마다 독립적으로 의사결정을 내리고 경쟁하는 구조다. 창업자인 김범수 의장도 먼저 준비된 회사부터 상장하라는 방침을 세운 것으로 알려졌다. 이에 따라 전 계열사가 공모주 시장이 활황일 때 IPO를 하기 위해 총력전을 펼치고 있다는 게 IB업계의 전언이다. 실제로 카카오페이지는 올해 카카오게임즈에 상장 첫 주자를 빼앗기자 카카오M과 합병해 기업가치를 높이는 작업에 나섰다. 내년 IPO를 성공시키기 위해 특단의 조치를 내린 것이다.

금융당국은 카카오 계열사들의 상장 움직임에 우려를 나타내고 있다. IPO 시장이 과열될 수 있어서다. 증권가는 카카오뱅크의 기업가치를 최대 20조원 규모로 추정하고 있다. 카카오페이와 카카오페이지도 각각 7조~8조원을 기대하고 있다. 카카오게임즈가 흥행에 성공한 이후 카카오 계열사들의 몸값 부풀리기 현상이 심해지고 있다는 비판도 나온다. 거래소 관계자는 “내년 IPO 대어가 많은 데다 카카오 계열사들까지 서로 상장하겠다고 나서서 다소 혼란스러운 상황”이라며 “기업들이 안정적으로 공모자금을 조달하기 위한 환경을 조성하기 위해서는 교통정리가 필요할 것”이라고 말했다.

전예진 기자 ace@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)