"이자 더 내더라도 유동성 확보하자"…비우량 기업, 장기 자금조달 안간힘

대한항공 등 금리 올려 자금 확보

대한항공의 민평금리 상회 발행금리 확정은 2012년 수요예측 제도 시행 이래 처음이다. 매년 두세 차례씩 회사채를 발행해온 대한항공은 그동안 수요예측 때마다 민평금리 이하의 이자를 써낸 기관 물량만 유효 수요로 인정했다. 회사채를 매입하려는 고객 수요가 그만큼 풍부했기 때문이다.

대한항공과 같은 신용등급을 받고 있는 두산도 이자비용 절감 대신 발행 물량 확대를 선택했다. 3일 만기 2년짜리 회사채 750억원어치를 발행할 예정인 두산의 수요예측 내역에 따르면, 회사는 참여한 기관 물량을 모두 흡수하기 위해 발행금리를 민평금리인 연 4.52%로 확정했다. 민평금리보다 0.1%포인트 이상 낮은 금리로 당초 목표했던 400억원어치 수요를 모두 모았지만, 이자를 더 주더라도 현금을 많이 확보해 두는 게 낫다고 판단했다.

한 증권사 회사채 발행 담당 임원은 “경기침체 우려가 커진 작년 하반기부터 비우량 기업들이 회사채 투자 수요를 모으는 데 어려움을 겪고 있다”며 “적지 않은 기업이 기업어음(CP) 등 단기자금 조달 수단으로 눈을 돌리고 있다”고 전했다. 대한항공과 두산의 신용등급은 투자적격 10단계 중 여덟 번째인 ‘BBB+’다.

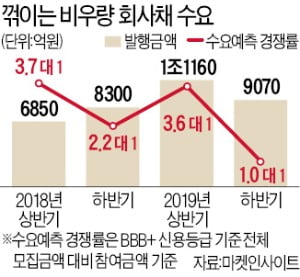

한국경제신문 자본시장 전문 매체인 마켓인사이트 집계에 따르면 신용등급 BBB+ 기업의 수요예측 경쟁률(전체 참여금액 대 최초 모집금액)은 2018년 상반기 하이일드펀드 수요 등에 힘입어 3.7 대 1까지 상승했다. 그러나 경기침체 우려가 커지면서 작년 하반기 1.0 대 1로 떨어졌다. 한 증권사 임원은 “비우량 회사채와 전환사채(CB) 투자 수요가 경기침체, 라임자산운용의 환매 중단 사태 등으로 크게 위축되고 있다”고 말했다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)