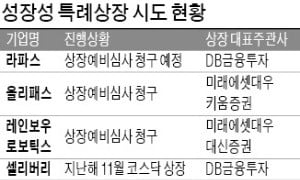

성장성 특례상장 1호 '셀리버리' 대박에…바이오기업 올리패스·라파스도 도전

올리패스는 2006년 설립 이후 인공유전자 치료제 개발에 주력해온 바이오 기업이다. 비마약성 진통제, 고지혈증 치료제 등 파이프라인(신약 후보물질)을 보유하고 있다. 최근 장외 호가 기준 기업가치가 6000억원을 웃돌아 장외 바이오 대장주로 꼽힌다. 지난해 매출 5억원에 영업손실 185억원, 순손실 278억원을 냈다. 테슬라 요건 상장(적자기업 특례 상장)도 검토했으나 성장성 특례 상장이 더 적합하다고 판단한 것으로 알려졌다.

마이크로니들(초미세 바늘) 관련 기술을 보유한 라파스도 예비심사 청구 시기를 조율하고 있다. 대표주관사는 셀리버리 IPO를 성공으로 이끈 DB금융투자가 맡았다.

라파스의 코스닥 상장 도전은 이번이 세 번째다. 2015년 스팩 합병을 시도했다가 자진 철회했고, 2017년엔 NH투자증권을 주관사로 선정하고 직상장에 도전했으나 심사 승인을 받지 못했다. 최근 DB금융투자를 대상으로 15억원 규모의 제3자 배정 유상증자를 결정했는데, 유상증자 가액으로 추산한 기업가치는 약 1300억원이다. 지난해 매출은 101억원, 영업손실 38억원에 순손실 42억원을 냈다. 한 업계 관계자는 “라파스는 과거 장외 호가 기준으로 3000억원 이상의 기업가치를 기록하기도 했다”고 전했다.

성장성 특례 상장을 주관하는 증권사는 상장 후 6개월 동안 일반 투자자(공모주 청약자에 한함)에게 환매청구권(풋백옵션)을 부여해야 한다. 성장성 특례 상장 1호인 셀리버리의 이날 종가(6만원)는 공모가(2만5000원)의 2.4배다.

이고운 기자 ccat@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)