연말 주저앉은 美 증시, 선방하는 코스피

美 S&P500 이달 12% 급락

코스피지수는 2% 하락 그쳐

PBR 0.8배…저평가 매력 부각

글로벌 자금, 미국서 신흥국행

中·대만·브라질 증시 낙폭 작아

24일 코스피지수는 6.48포인트(0.31%) 하락한 2055.01에 마감했다. 지난 21일 미국 뉴욕증시에서 나스닥지수가 2.99% 급락한 영향으로 장 초반 코스피지수도 흔들렸지만 시간이 갈수록 낙폭을 줄였다. 외국인투자자와 기관투자가가 각각 64억원, 2490억원어치를 순매수했고 개인투자자만 2674억원어치 순매도했다.

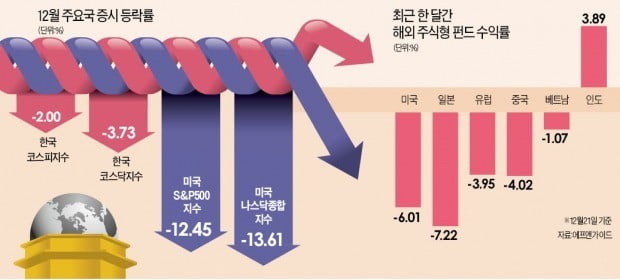

이달 들어 코스피지수는 미국 S&P500지수, 나스닥지수와 차별화된 모습을 보이고 있다. 지난 1일 이후 미국 S&P500지수가 12.45%, 나스닥지수가 13.61% 급락했지만 코스피지수는 2% 하락하는 데 그쳤다. 같은 기간 중국 상하이종합지수(-2.36%), 대만 자취안지수(-2.51%), 브라질 보베스파지수(-4.48%) 등 신흥국 증시의 낙폭도 미국 증시보다 작았다.

상반기와 달라진 흐름이다. 작년부터 미국 경제 호조와 강달러 여파로 미 증시만 상승세를 이어갔지만 최근엔 반대 모습이 나타나고 있다. 글로벌 투자자금은 지난 10월을 기점으로 미국에서 빠져나와 신흥국으로 유입되고 있다. 신흥국 주식형 펀드에는 10주 연속 자금이 들어왔다. 지난 4주 기준으로 신흥국에는 80억2800만달러가 순유입됐고, 미국 펀드에서는 338억5400만달러가 순유출됐다.

김학균 신영증권 리서치센터장은 “미국 증시가 나홀로 상승하면서 글로벌 증시와 밸류에이션(실적 대비 주가 수준) 격차가 커졌다”며 “한국 증시는 주가순자산비율(PBR: 주가/주당순자산)이 2008년 금융위기 수준인 약 0.8배로 떨어져 저평가 매력이 더 부각되고 있다”고 설명했다.

모건스탠리 등 “내년엔 신흥국”

국내외 증권사들은 내년엔 미국보다 신흥국 증시가 유망하다는 전망을 내놓고 있다. 미국의 금리인상 속도 조절에 따라 그동안 신흥국 증시를 짓눌러온 달러화 강세가 둔화되면 신흥국 증시에 유리한 상황이 조성될 것이란 분석이다.

골드만삭스는 “내년에는 글로벌 성장 균형이 회복됨에 따라 신흥국 통화와 주식 등의 투자 실적이 개선될 것”이라며 “현재 신흥시장 투자 자산은 선진국 자산에 비해 25% 저평가돼 있어 투자 매력이 높다”고 분석했다. 모건스탠리는 10월 신흥국 주식 투자의견을 ‘비중 축소’에서 ‘중립’으로 올렸고 지난달 말 다시 ‘비중 확대’로 상향했다. JP모간과 UBS 등도 신흥국 증시 투자의견을 잇달아 상향 조정했다.

중국이 경기 부양을 위해 대출금리 인하 등 확장적 재정정책을 펴고 있는 점도 신흥국에 유리하게 작용할 것이란 관측이다. 김중원 현대차증권 투자전략팀장은 “중국 경기부양책에 힘입어 기계, 철강, 조선 업종의 수혜가 기대된다”고 말했다.

펀드 시장에서는 미국 펀드의 독주가 끝나고 신흥국이 다시 기지개를 켜고 있다. 미국과 중국의 무역전쟁 여파로 4월 이후 수익률이 급락했지만 최근 인도, 브라질 등을 중심으로 수익률을 회복하고 있다. 펀드정보업체 에프앤가이드에 따르면 지난 3개월간(21일 기준) 미국 주식형펀드 수익률은 -13.71%다. 일본(-15.44%), 유럽(-11.19%) 등 선진국 펀드가 대부분 큰폭으로 하락했다. 반면 브라질 펀드는 19.83% 올랐다. 인도 펀드도 최근 한 달간 3.89% 상승하는 등 수익률을 만회하고 있다.

최만수 기자 bebop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[아동신간] 행복을 위한 메르헨](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36542920.3.jpg)