"법정 최고금리 낮춰라", "대출 원가 공개하라"…시장 자율성 침해하는 금융법안 '봇물'

위기 때 금융사 대출 회수 막는

금융소비자 보호법 개정안 발의

"은행 위기, 국가로 전이될 수도"

세세한 대출금리 산정 근거 공시

은행법 개정안도 논란 커져

“목표이익률도 다 공시해야”

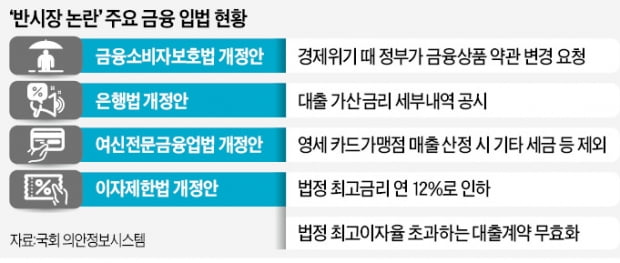

13일 금융권에 따르면 최기상 더불어민주당 의원은 긴급한 경제위기 등 대통령령으로 정하는 사유가 발생할 경우 금융위원회가 금융회사에 약관 변경을 요청할 수 있도록 하는 내용의 금융소비자보호법 개정안을 대표 발의했다. 대출 보유자가 일정 기간(1~2년) 이자만 내도록 하는 상환 유예 등의 보호 조치를 정부가 적극 취할 수 있도록 하겠다는 것이다.한 은행권 관계자는 “경제위기는 채무자뿐 아니라 은행으로서도 위기”라며 “유동성 리스크가 커지는 상황에서 금융회사의 대출 회수를 막아버리면 은행의 위기가 국가의 위기로 전이될 수 있다”고 했다. 코로나19 사태 속에 대출 만기 연장과 원리금 상환 유예 조치가 시행되는 등 경제위기 때마다 취약계층을 위한 금융 지원은 항상 반복돼왔다. 하지만 특정 대상군을 지원하는 게 아니라 약관을 바꿔 원금 상환 유예 등을 일괄적으로 적용하면 악용 사례가 나올 수밖에 없다는 지적이다.

목표이익률 등 대출금리 산정 근거를 주기적으로 공시하라는 박주민 민주당 의원의 은행법 개정안도 논란이다. 지금은 은행들이 기준금리와 가산금리, 가감조정금리를 각각 공시하고 있다. 여기서 한걸음 더 나아가 가산금리의 구성 요소인 리스크프리미엄과 신용프리미엄, 목표이익률 등 세부내역도 모두 까라는 법안이다. 금융권에선 “영업비밀을 공개하라는 것”이라는 반응이 나온다.

서민들이 대출금리 폭등의 파고로 고통받고 있는 만큼 공시 강화를 통해 은행들의 투명한 가격 경쟁을 이끌어내겠다는 게 박 의원의 주장이다. 하지만 일각에선 대형 금융사들이 서로의 원가를 알게 되면 오히려 금리 담합을 벌일 수 있다는 우려도 제기된다.

“법정 최고금리, 연 12%로 낮춰야”

소위 ‘을’들을 위한다는 법안은 이외에도 많다. 작년 7월 법정 최고금리가 연 24%에서 연 20%로 인하된 지 1년여 만에 법정 최고금리를 더 낮춰야 한다는 이자제한법 개정안도 여럿 제출돼 있다. 윤상현 국민의힘 의원은 연 12%, 김주영 민주당 의원은 연 15%의 금리 상한선을 씌워야 한다고 했다. 지난 7월 기준 7개 신용카드사의 카드론 평균금리는 연 12.30~13.66%다. 대형 저축은행들의 신용대출 평균금리도 연 13~16%대다.한 2금융권 관계자는 “금리가 연 12%를 넘는 대출이 모조리 금지되면 현재 저축은행 대출이나 카드론 시장이 완전히 무너져 취약계층이 불법 사금융으로 내몰릴 수밖에 없다”며 “1금융권에서 대출이 거절되는 중저신용자는 금리보다 대출 실행 여부가 중요하다는 점을 간과해선 안 된다”고 말했다. 이재명 민주당 대표는 법정 최고금리를 넘는 대출 계약 자체를 무효화하는 내용의 대부업법 개정안을 냈다.

조오섭 민주당 의원의 여신전문금융업법 개정안은 낮은 신용카드 수수료율을 적용받는 우대가맹점 범위를 넓히는 내용이 골자다. 현재 연간 매출이 30억원 미만인 영세 가맹점엔 1.5% 안팎의 우대 수수료율이 적용된다. 그런데 매출 계산 과정에서 기타 세금·부담금이 포함돼 순수익 규모에 비해 매출이 과다 산정되는 만큼 조정이 필요하다는 것이다. 하지만 1.5%의 수수료율은 카드사 ‘역마진’ 구간이고 이미 전체 가맹점의 96%가 우대 수수료율 혜택을 받고 있어 대상 범위를 더 늘리는 것은 무리라는 비판이 나온다.

이인혁 기자 twopeople@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 고객 몰래 인출했는데…새마을금고 "실제 손해없다"](https://img.hankyung.com/photo/202209/AC.31210431.3.png)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)