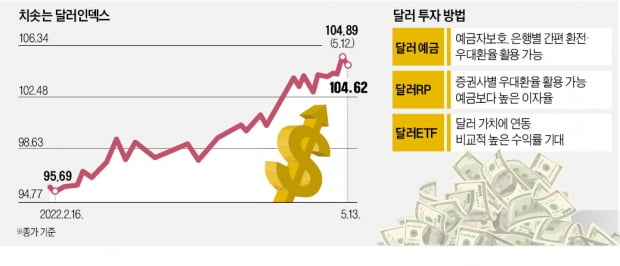

치솟는 달러값…외화예금·RP·ETF로 '환 재테크' 해볼까

시중은행 외화예금

환차익 세금 안내지만

환전·인출수수료 따져야

RP, 이자율 비교적 높아

ETF는 배당소득세 부담

환율 흐름 예측 힘들어

저가 분할 매수 전략을

전문가들은 포트폴리오 분산 투자 차원에서 달러 재테크에 접근하는 것을 추천한다. 박형중 우리은행 투자전략팀장은 “암호화폐, 주식 등 위험 자산의 변동성이 커지면서 달러나 금 등 안전 자산에 대한 선호도가 높아지고 있다”며 “다만 환율은 갑작스럽게 예측을 벗어날 때도 많아 방망이를 짧게 쥐고 저가 분할 매수 전략으로 투자하는 게 좋다”고 말했다.

달러에 투자하는 대표적 방법은 은행 외화 예금이다. 돈을 넣어놨다가 환율이 올랐을 때 인출하면 그만큼 환차익을 얻는 구조다. 환차익에 세금을 물리지 않는다는 장점이 있다. 단 외화 예금은 1.75%의 환전수수료와 1~1.5% 수준의 인출 수수료가 붙는다. 달러 환전 시에는 최대 90% 수수료 우대율을 적용해주는 은행이 대부분이다. 인출 수수료도 입금 후 일정 기간이 지나면 면제해주는 경우가 있으므로 잘 비교해보고 가입하는 게 좋다.

증권사에서 판매하는 달러 환매조건부채권(RP)도 소액 투자자에게 인기가 있다. 해외 주식 투자용으로 환전해둔 달러 예수금을 단기간 굴릴 때 활용하는 사례가 많다. 환차익을 누릴 수 있는 것은 외화 예금과 같은데 이자율은 외화 예금보다 높다. 수시입출금이 가능한 자유 약정형이 연 0.2~0.3%, 일정 기간 묶어두는 약정형이 연 0.3~0.7% 수준이다. 단 예금자 보호가 되지 않는다는 점에 유의해야 한다.

적극적인 달러 투자 방법으로는 상장지수펀드(ETF)가 있다. 달러 가치에 직접 연동해 가격이 움직이는 달러 ETF는 환전 수수료는 없지만 연 0.2~0.4%대 운용 수수료와 배당소득세(매매차익의 15.4%)가 든다. 대표 펀드인 삼성KODEX미국달러선물ETF, 키움KOSEF미국달러선물ETF 등은 최근 6개월 수익률이 8% 안팎이다. 다만 레버리지, 인버스 ETF는 투자 위험이 크기 때문에 환율에 대한 전문 지식이 없다면 투자에 주의해야 한다는 지적이다.

엔화 재테크에 관심을 두는 투자자도 늘고 있다. 엔화값이 20여 년 만에 최저 수준으로 떨어지자 반등을 기대하는 투자 심리가 작용한 것이다. 그럼에도 전문가들 사이에선 신중론이 지배적이다. 박형중 팀장은 “미국의 기준금리 인상 속도가 완만해져야만 엔화 가치도 서서히 회복될 수 있을 것”이라며 “단기간 엔화 가치가 반등세로 돌아설 만한 재료가 별로 보이지 않기 때문에 2년 정도 장기에 걸쳐 투자할 여력이 없다면 엔화는 매력적인 투자 대상이 아닐 것”이라고 했다.

박상용 기자 yourpencil@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![한·미 정상회담 효과에도…환율은 상승 출발, 왜? [조미현의 외환·금융 워치]](https://img.hankyung.com/photo/202205/01.30080941.3.jpg)

![[커버스토리] 투자가 지능순이라면 뉴턴은 왜 실패했을까? '블랙 스완' 날아들지만, 거시지표 잘 봐야죠](https://img.hankyung.com/photo/202205/AA.30004963.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)