'이자 폭탄'에 기업 순이익 15조 증발…'좀비기업'은 존폐 위기

회사채 금리 10년來 최고

작년 기업 대출금 1580조 달해

기준 금리 年 1.75~2.25% 땐

이자비용 8조~14.5조 증가 예상

○금리 치솟아 기업 부담 눈덩이

시장금리도 고공행진 중이다. 한은이 기준금리를 올해 연 2.25%까지 올릴 수 있다는 관측이 나오면서 회사채 투자적격 최하단인 BBB- 등급 3년물 금리는 지난 11일 연 9.638%로 2012년 5월 10일(연 9.66%) 후 가장 높았다. 1년 전보다는 1.219%포인트 올랐다.

한국은행에 따르면 지난 2월 예금은행의 기업 대출금리 평균(신규취급액 기준)은 전달보다 0.14%포인트 상승한 연 3.44%로, 2019년 7월(연 3.52%) 후 최고치를 기록했다.

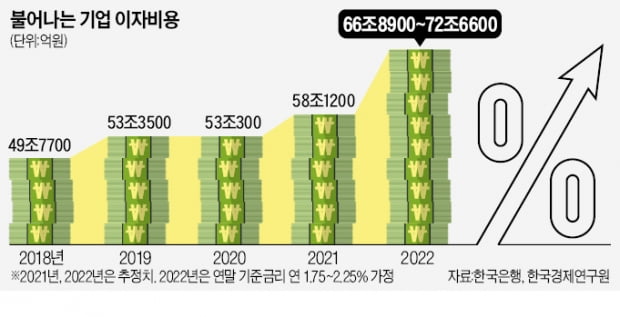

빚더미가 불어난 가운데 금리까지 치솟으면서 기업들의 이자 비용은 눈덩이처럼 불어나고 있다. 올해 비금융 기업 이자 비용은 66조8900억~72조6600억원으로 작년보다 8조6700억~14조5600억원 늘어날 것으로 추산됐다. 통상 이자 비용은 영업외손실로 반영되면서 기업 당기순이익을 갉아먹는다.

비금융 기업의 당기순이익 합계(2020년 기준)는 115조2600억원이었다. 이자 비용 부담 가중으로 기업 당기순이익이 106조5900억~100조7000억원으로 쪼그라들 것이라는 추산이 나온다. 한국경제연구원은 올해 전체 기업의 순이익률(매출을 당기순이익으로 나눈 비율)은 이자 비용 증가분을 반영하기 전 2.8%에서 2.4~2.6%로 떨어질 것으로 전망했다.

○이자도 못 버는 기업에 ‘직격탄’

이자 비용이 증가하면 현금창출력이 약화된 만큼 기업의 설비 투자·고용 여력이 쪼그라들게 된다. 이 같은 우려는 일부 현실화되고 있다. 금융감독원에 따르면 올 1분기 시설 투자 및 유형자산 취득을 공시한 기업의 투자금액은 3조7846억원으로 작년 1분기 투자금액(7조9499억원)보다 4조1653억원(52.3%) 급감했다.재무구조가 취약한 기업은 유동성 위기에 직면할 가능성도 있다. ‘2020년 기업경영분석’ 통계에 따르면 국내 비금융 영리법인 42만625개 기업 가운데 이자보상비율(영업이익을 이자 비용으로 나눈 비율)이 100% 미만인 기업 비중이 40.9%에 달했다. 2015년 통계를 작성한 이후 최고치다. 이자보상비율이 100%를 밑돈다는 것은 번 돈으로 이자 비용조차 감당하지 못한다는 의미다.

84조9400억원에 달하는 차입금을 보유한 한국전력은 연간 1조원가량의 이자 비용을 대느라 허덕이고 있다. 올해 금리 인상으로 인해 300억원의 부담이 추가로 발생할 전망이다. 코로나19로 직격탄을 맞은 티웨이항공은 2019년부터 3년 연속 영업손실을 내며 부채 비율이 2018년 말 100% 미만에서 지난해 말 1494.6%까지 치솟았다.

김영익 서강대 경제대학원 교수는 “금리 상승에 따라 재무구조가 취약한 중소·중견기업을 중심으로 생존에 대한 고민이 깊어질 것”이라며 “‘옥석 가리기’로 기업을 선별해 정부가 금융 지원에 나서야 할 것”이라고 말했다.

김익환 기자 lovepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["주식 괜히 샀나"…LCC, 올해도 3000억 손실 예고 [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202204/AD.25605523.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)